Diese 5 deutschen Dividendenaktien kombinieren Wachstum mit hohen Dividendenausschüttungen

| alle Artikel zur Mercedes-Benz Group AG Aktie | Preisindikation: 72,770 € -1,69 % (15:18 Uhr) | Qualitätscheck |

| alle Artikel zur CropEnergies AG Aktie | Preisindikation: 11,600 € +3,02 % (15:18 Uhr) | Qualitätscheck |

| alle Artikel zur Wacker Chemie AG Aktie | Preisindikation: 104,950 € -1,27 % (15:18 Uhr) | Qualitätscheck |

| alle Artikel zur Deutsche Post AG Aktie | Preisindikation: 38,080 € -0,94 % (15:18 Uhr) | Qualitätscheck |

| alle Artikel zur Bayerische Motoren Werke AG Aktie | Preisindikation: 97,700 € -1,86 % (15:18 Uhr) | Qualitätscheck |

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Börsenbegeisterte,

Deutschland gilt als einer der wichtigsten und stabilsten Märkte Europas. Das Land verfügt über eine Vielzahl von Unternehmen, die in vielversprechenden Branchen tätig sind und gleichzeitig attraktive Dividenden ausschütten. In den kommenden Jahren könnte Deutschland als Folge seiner stabilen Wirtschaftslage und seiner starken Exportindustrie noch mehr Investoren anziehen.

Dividendentitel mit Wachstumspotenzial in Amerika haben wir im letzten Artikel besprochen. Nun stellen wir uns in diesem Artikel die Frage: Besitzt auch Deutschland solche starken Dividendenaktien und können diese überhaupt mit den amerikanischen Kontrahenten mithalten?

>> Letzten Artikel verpasst? Hier finden Sie den ersten Teil: Diese 5 Dividendenaktien kombinieren Wachstum mit hohen Dividendenausschüttungen <<

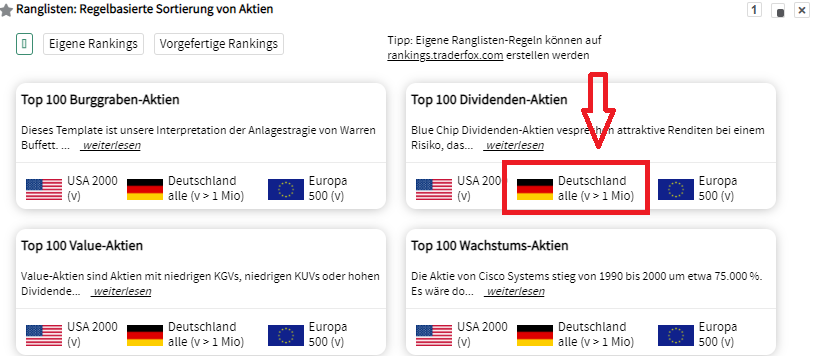

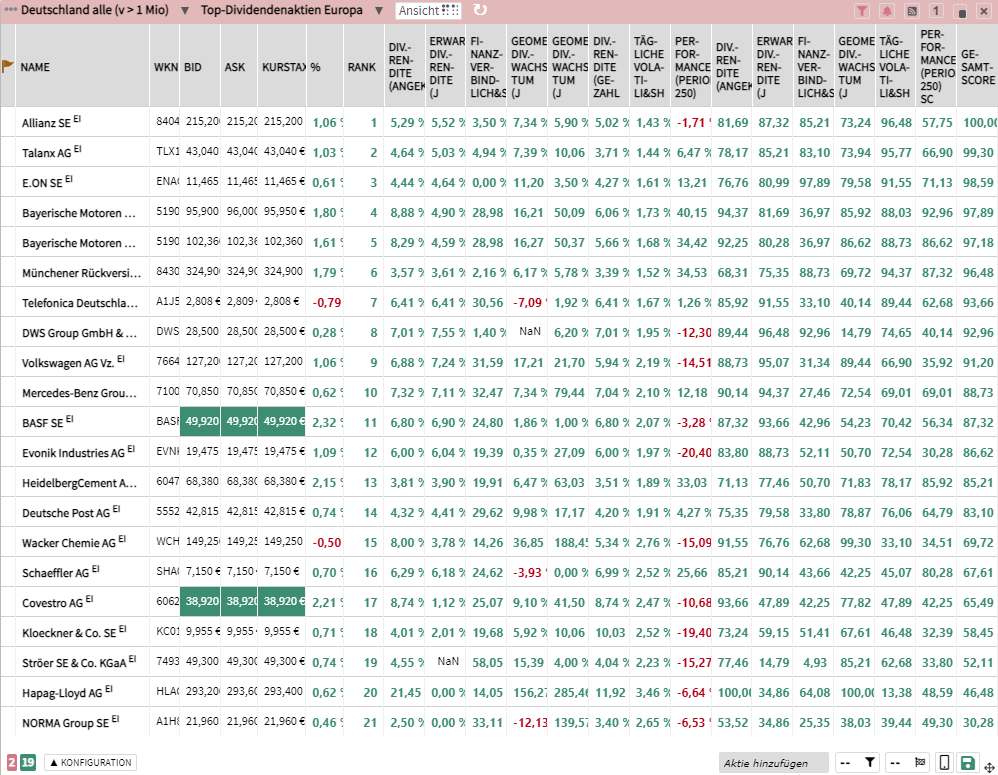

Die besten deutschen Dividendenaktien auf dem TraderFox Trading-Desk berechnen lassen

In dem eben verwiesenen Artikel finde Sie auch die Anleitung, wie ich zu der nachfolgenden Liste kam. Hierbei wurde sich jedoch nicht für die amerikanischen Aktien, sondern für die deutschen Aktien entschieden. Dies geht simpel, indem man anstatt auf die amerikanische Flagge, nun auf die deutsche klickt. Hier gelangen Sie direkt zum Trading-Desk.

In diesem Artikel werden nun fünf deutsche Dividendenzahler vorgestellt, die genau diese Kombination aus Dividendenrendite und Wachstumspotenzial bieten.

Noch keinen Zugang zur TraderFox Börsensoftware? Bestellen Sie hier.

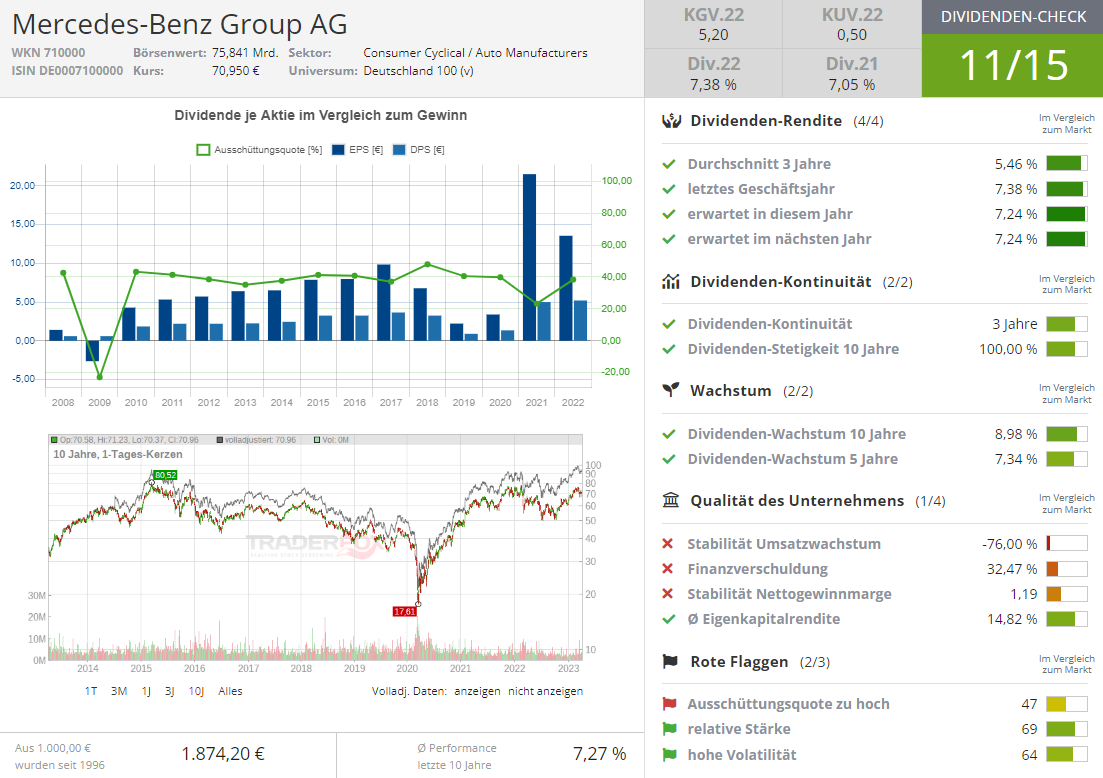

1. Mercedes-Benz Group AG (ISIN DE0007100000): Dividendenrendite 7,38 %

Die Mercedes-Benz Group ist ein weltweit führender Hersteller von Premium-Automobilen und Mobilitätsdienstleistungen sowie Finanzdienstleistungen. Das Unternehmen hat sich zum Ziel gesetzt, nachhaltige Mobilität und innovative Technologien auszubauen. Beispiel hierfür ist die Forschung und Entwicklung von alternativen Antrieben wie Elektro- und Brennstoffzellenfahrzeugen zu fördern. Dabei wird großen Wert auf Qualität, Design und Kundenzufriedenheit gelegt. Mit einer starken globalen Präsenz und einer breiten Produktpalette ist das Unternehmen gut positioniert, um auch in Zukunft erfolgreich zu sein.

Ein weiterer wichtiger Geschäftsbereich von Mercedes-Benz ist der Vertrieb von Finanzdienstleistungen wie Leasing und Finanzierung. Damit ermöglicht das Unternehmen Kunden den Erwerb eines Fahrzeugs zu günstigen Konditionen. Mit diesem Service möchte Mercedes-Benz sicherstellen, dass Kunden die neuesten Modelle und Technologien des Unternehmens erleben können. Die durchschnittliche Rendite der letzten drei Jahre betrug 5,46 %, was Investoren eine großzügige Rendite auf ihre Investitionen bietet. Im letzten Geschäftsjahr stieg die Dividendenrendite sogar auf 7,38 %, und es wird erwartet, dass sie in diesem Jahr und im nächsten Jahr bei 7,24 % bleiben wird.

Investoren können auch von der Dividendenkontinuität von Mercedes-Benz profitieren. Das Unternehmen hat in den letzten zehn Jahren eine Dividendenstetigkeit von 100 % aufgewiesen und zahlt seit 3 Jahren kontinuierlich Dividenden aus. Auch das Dividendenwachstum von Mercedes-Benz ist ebenfalls beeindruckend, mit einem Wachstum von 8,98 % in den letzten zehn Jahren und 7,34 % in den letzten fünf Jahren.

Wachstumstechnisch kann sich Mercedes-Benz ebenfalls sehen lassen. Die Performance in den letzten drei Jahren beträgt 175,07 %, was Investoren beeindruckende Renditen auf ihre Investitionen beschert hat. Die Performance in den letzten fünf Jahren betrug 25,69 % und in den letzten zehn Jahren 74,09 %. Die durchschnittliche Jahresperformance in den letzten zehn Jahren liegt bei 7,27 %. Der durchschnittliche Jahresdrawdown in den letzten zwanzig Jahren von -29,67 % ist zwar etwas höher als der Markt, aber angesichts der starken Performance und Dividendenausschüttungen sollte dies Investoren nicht abschrecken. Die Mercedes-Benz Group ist daher eine attraktive Investitionsmöglichkeit für Anleger, die nach einer soliden Dividendenrendite und einer starken Wachstumsperformance suchen.

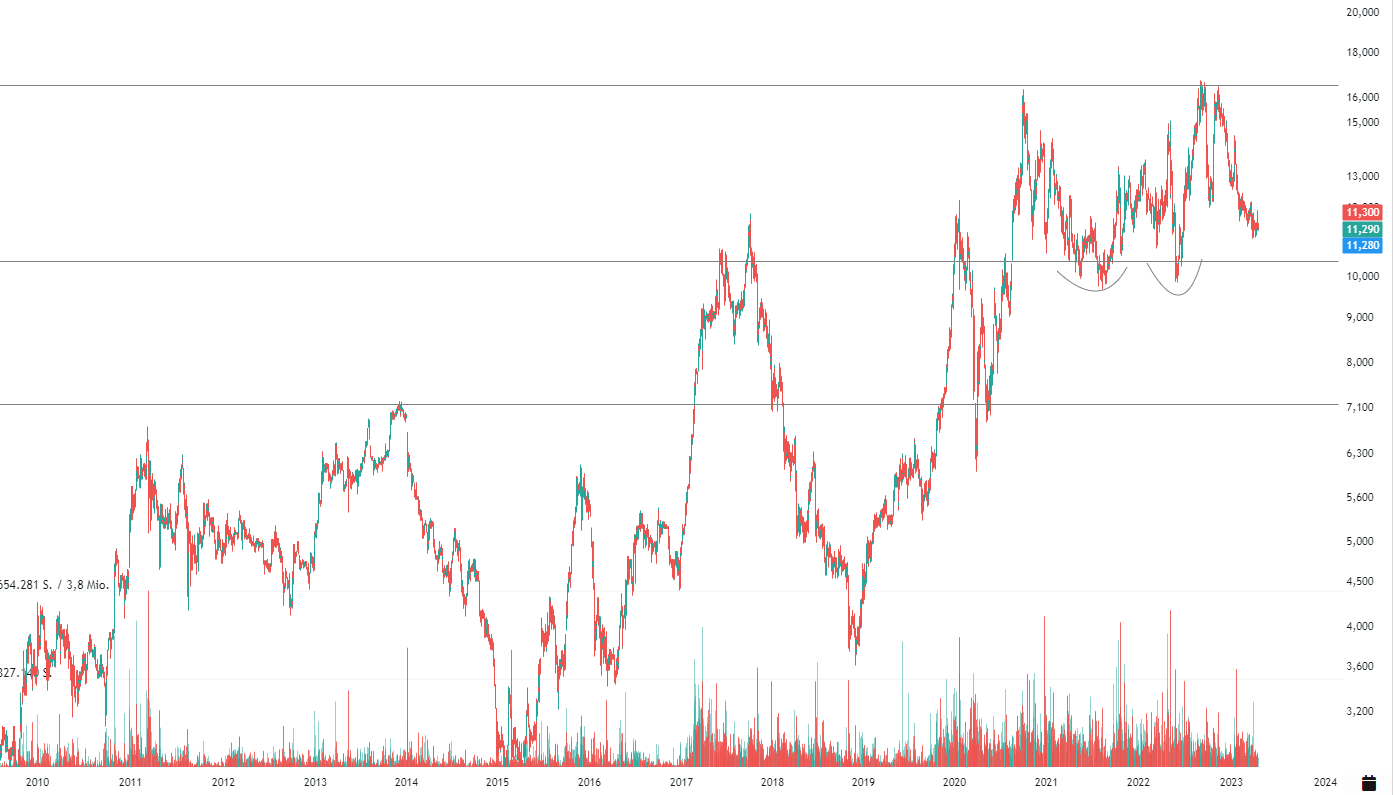

Technisch befinden wir uns mittelfristig in einer Seitwärtsrange von 78 Euro auf der Oberseite und 50 Euro auf der Unterseite. Langfristig gesehen verläuft die Range von 78 Euro bis um die 20 Euro seit 2003. Für die Bullen wäre es wichtig per Monatsschlusskurs über die 78 Euro nachhaltig zu gelangen. Andernfalls wäre eine weitere Range mit einem Abfall auf 50 Euro erneut denkbar.

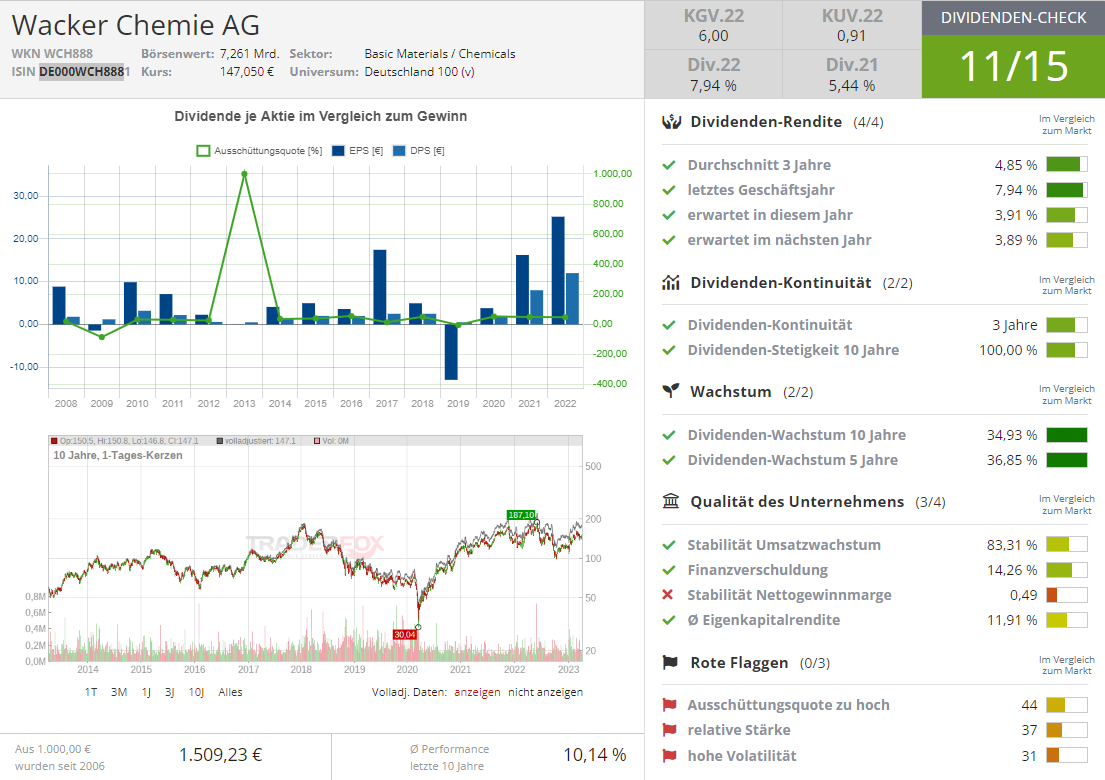

2. Wacker Chemie AG (ISIN DE000WCH888): Dividendenrendite 7,94 %

Die Wacker Chemie ist ein deutsches Unternehmen, das sich auf die Herstellung von chemischen Produkten spezialisiert hat. Das operative Geschäft von Wacker Chemie ist breit aufgestellt und umfasst verschiedene Bereiche wie Siliconlösungen, Polymere, Feinchemikalien und Biotech-Produkte.

In den letzten Jahren wurde eine solide Dividendenrendite erzielt. Die durchschnittliche Dividendenrendite der letzten drei Jahre betrug 4,85 %, wobei im letzten Geschäftsjahr sogar 7,94 % ausgezahlt wurden. Für das laufende Jahr und das nächste Jahr wird eine Dividendenrendite von jeweils rund 3,9 % erwartet.

Die Dividendenkontinuität von Wacker Chemie ist mit drei Jahren im Vergleich zum Markt eher gering, jedoch ist die Dividendenstetigkeit in den letzten zehn Jahren bei 100 % geblieben. Auch das Dividendenwachstum von Wacker Chemie ist im Vergleich zum Markt bemerkenswert. In den letzten zehn Jahren betrug das jährliche Dividendenwachstum 34,93 %, in den letzten fünf Jahren sogar 36,85 %.

In Bezug auf das Wachstum hat Wacker Chemie in den letzten zehn Jahren eine beeindruckende Performance von 177,01 % erzielt. Das durchschnittliche Umsatzwachstum der letzten zwei Jahre liegt bei 32,27 %. Insgesamt zeigt die solide Finanzlage von Wacker Chemie, dass das Unternehmen in der Lage ist, Dividenden auszuschütten und gleichzeitig Wachstum zu generieren.

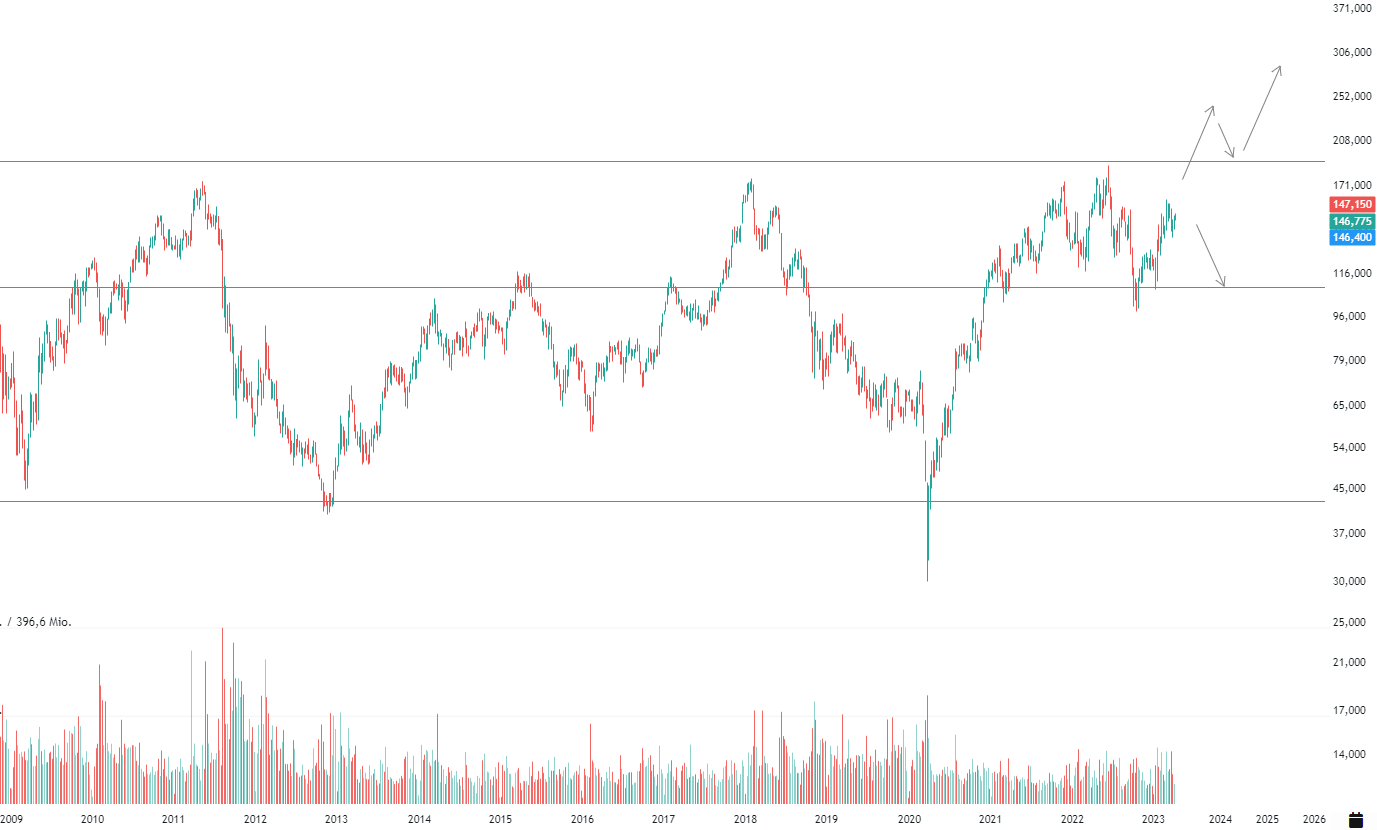

Charttechnisch betrachtet befindet sich die Wacker Chemie im oberen Bereich der Range, die sich seit 2007 langfristig abzeichnet. Ähnlich wie die Mercedes-Benz Group, wäre hier der nachhaltige Ausbruch aus der Range über die 190 Euro nötig, damit die Bullen das Steuer an sich reißen und eine Rally ausbilden können. Andernfalls bleibt die Gefahr hoch, dass die 100 Euro Marke wieder angetestet wird oder erneut die Seitwärtstiefs von den Bären gefordert werden. Gleichwohl sind tiefere Kurse bei dieser Aktie immer interessant, denn wie Warren Buffett schon sagte, kaufe immer 50 ¢ für 1 $. Aus dieser Sicht ist es daher empfehlenswert, entweder auf den Ausbruch aus der Range zu warten oder bei tieferen Kursen aufzustocken.

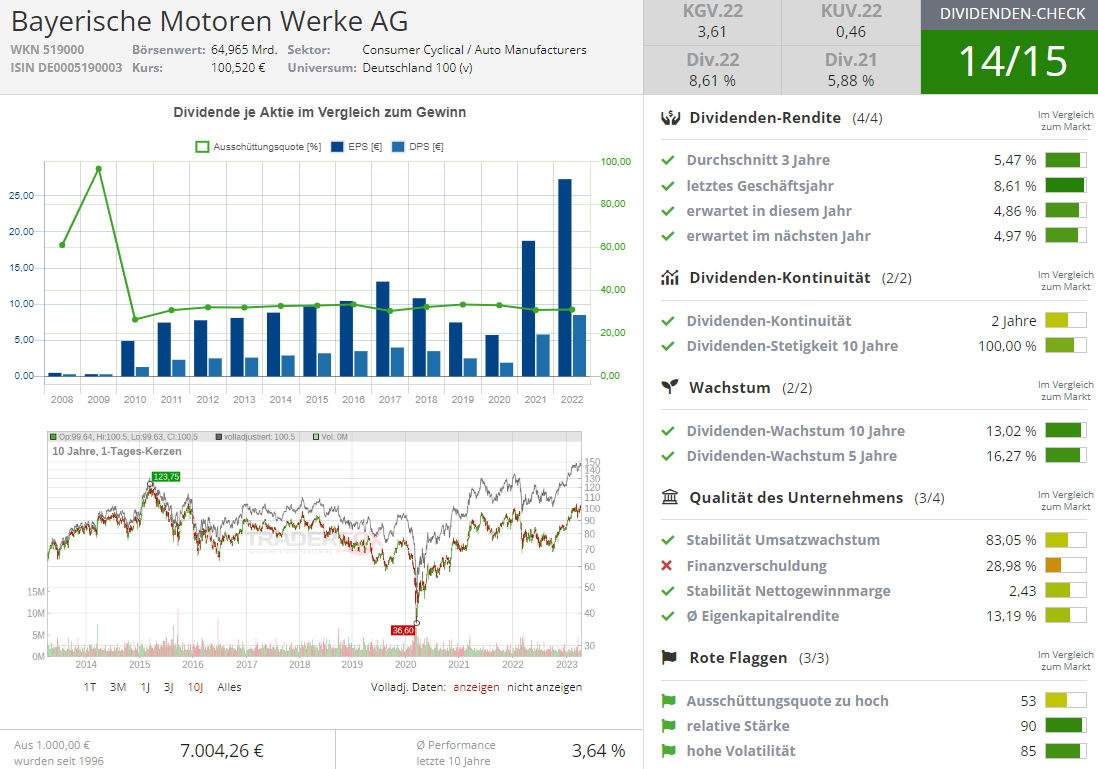

3. Bayrische Motoren Werke AG (ISIN DE0005190037): Dividendenrendite 7,38 %

Die Bayerische Motoren Werke, oder auch BMW, ist ein deutsches Unternehmen, das sich auf die Herstellung von Automobilen und Motorrädern spezialisiert hat. Mit seinen Premium-Marken BMW, Mini und Rolls-Royce ist das Unternehmen weltweit bekannt. Das operative Geschäft von BMW umfasst die Produktion und den Verkauf von Fahrzeugen, Ersatzteilen und Zubehör sowie die Erbringung von Finanzdienstleistungen.

In Bezug auf die Dividendenrendite verzeichnet BMW eine solide Performance. Über die letzten drei Jahre betrachtet, liegt die durchschnittliche Dividendenrendite bei 5,47 %. Im vergangenen Geschäftsjahr konnten die Anleger sogar eine Rendite von 8,61 % erzielen. Für das laufende Geschäftsjahr wird eine erwartete Rendite von 4,86 % prognostiziert, die sich im nächsten Jahr voraussichtlich auf 4,97 % erhöhen wird.

BMW hat eine Dividendenkontinuität von zwei Jahren und eine Dividenden-Stetigkeit von 100 % über die letzten zehn Jahre hinweg. Die Dividenden-Wachstumsraten der letzten zehn Jahre belaufen sich auf 13,02 % und über die letzten fünf Jahren auf 16,27 %.

In puncto Wachstum kann BMW ebenfalls überzeugen. Über die letzten drei Jahre hinweg hat das Unternehmen eine Performance von 110,57 % erzielt, während die Performance über die letzten 5 und 10 Jahre bei 18,28 % bzw. 79,78 % liegt. Das Umsatzwachstum im letzten Quartal im Vergleich zum Vorjahr beträgt beeindruckende 39,12 %.

Betrachtet man den Chart, erkannt man, dass wir uns einem langfristigen Aufwärtstrend befinden. Seit 2016 bis jetzt wurde eine mögliche inverse Schulter-Kopf-Schulter Formation aus, was als ein bullishes Signal gewertet wird. Ziel dieser Formation wäre das Allzeithoch bei 120 €. Hierfür wäre es aber erforderlich, dass die Bullen eine eindeutige Entscheidung treffen und Widerstand bei 100 Euro herausnehmen. Andernfalls erhöht sich die Wahrscheinlichkeit wieder in Richtung der 70 Euro Unterstützung zurückzufallen.

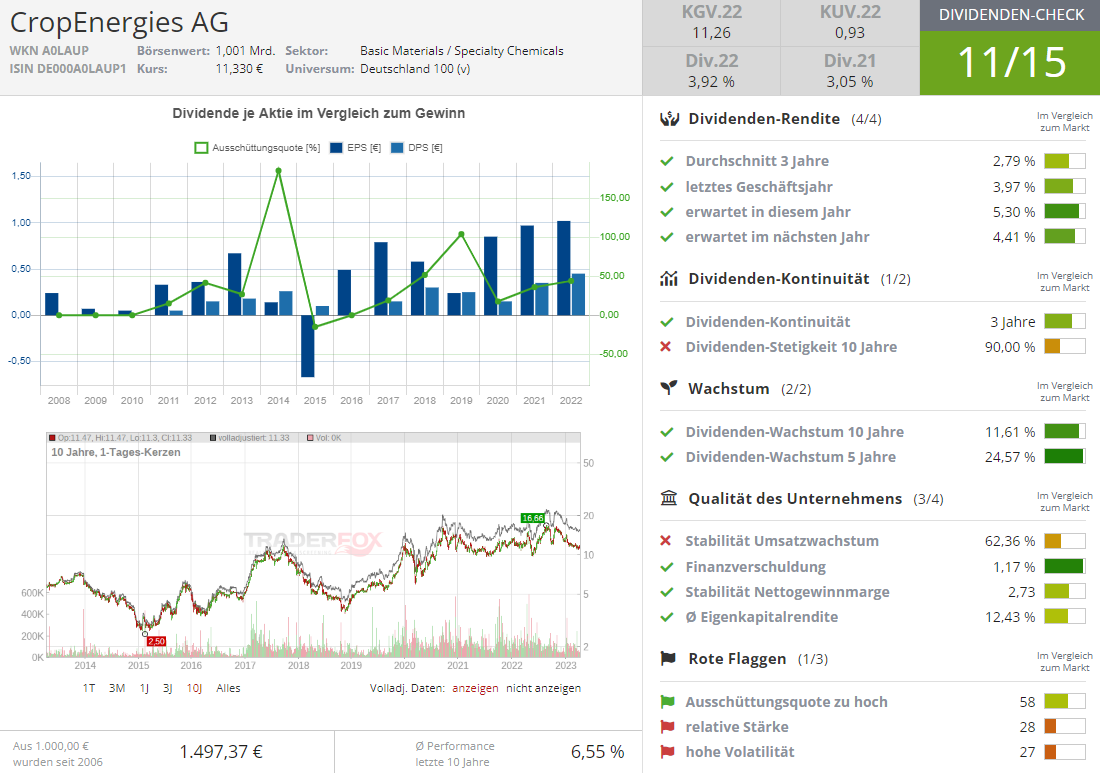

4. CropEnergies AG (ISIN DE000A0LAUP1): Dividendenrendite 3,83 %

CropEnergies ist ein führender europäischer Hersteller von nachhaltiger Bioethanolproduktion. Mit Standorten in Deutschland, Belgien, Großbritannien und Frankreich ist das operative Geschäft des Unternehmens auf die Produktion von Bioethanol für den Kraftstoff- und Lebensmittelmarkt ausgerichtet. Größter Anteilseigner ist die Südzucker mit 70 % der Aktien.

Das Unternehmen verzeichnet in den letzten Jahren eine positive Entwicklung bei der Gewinnmarge. Der Durchschnitt der letzten drei Jahre lag bei 2,79 %, im letzten Geschäftsjahr stieg die Gewinnmarge auf 3,97 % und für das laufende Jahr wird eine erwartete Gewinnmarge von 5,30 % prognostiziert. Für das nächste Jahr wird ein leichter Rückgang auf 4,41 % erwartet.

CropEnergies hat in den letzten drei Jahren eine kontinuierliche Dividende gezahlt und konnte in den letzten fünf Jahren ein Dividendenwachstum von 24,57 % erreichen. Für die letzten zehn Jahre lag das Dividendenwachstum bei 11,61 %.

In Bezug auf die Performance zeigt CropEnergies eine beeindruckende Entwicklung. Die Performance der letzten drei Jahre liegt bei 54,99 %, in den letzten fünf Jahren sogar bei 122,59 %. Auch auf längere Sicht betrachtet, kann das Unternehmen mit einer Performance von 91,22 % in den letzten zehn Jahren punkten. In Anbetracht der Finanzverschuldung von lediglich 1,17 % bleibt das Unternehmen finanziell solide aufgestellt.

Ein Blick auf den Chart zeigt mittelfristig einen Seitwärtsmarkt zwischen 16 Euro und 10 Euro. Ein Bruch der 10 Euro Unterstützungsmarke würde vorerst zu tieferen Kursen führen, bis hin zur 7 Euro Marke. Solange die 10 Euro Marke hält, ist davon auszugehen, dass ein erneuter Versuch auf das Allzeithoch wahrscheinlich ist. Unterstützt wird diese These mit dem doppelten Boden bei der 10 Euro Unterstützungszone. Sofern sich CropEnergies auf diesem Niveau hält und nicht die Range negativ nach unten verlässt, ist sie insofern eine Kaufüberlegung wert.

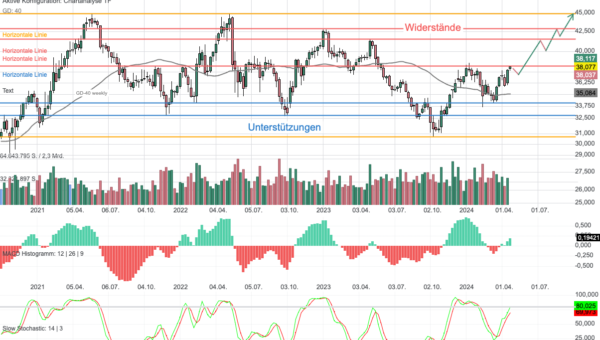

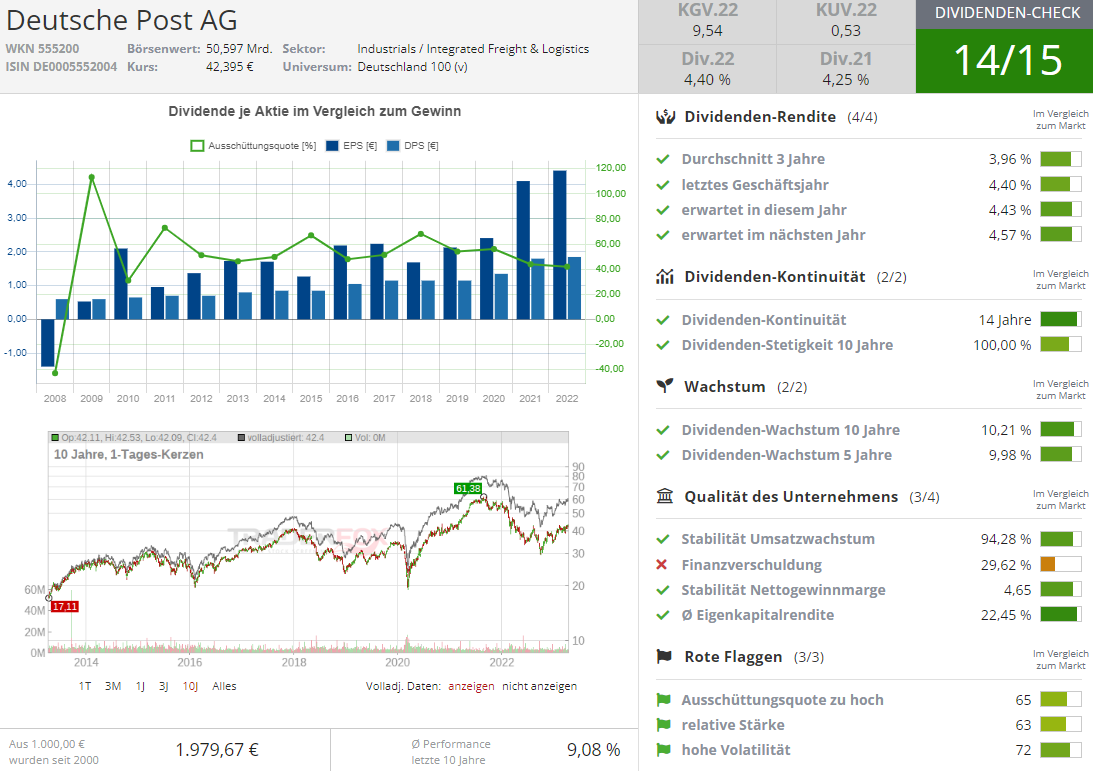

5. Deutsche Post (ISIN DE0005190037): Dividendenrendite 7,38 %

Die Deutsche Post ist ein führendes Logistik- und Postunternehmen, das in mehr als 220 Ländern tätig ist und einen Umsatz von über 94,4 Milliarden Euro 2022 erwirtschaftet. Mit einem starken Fokus auf den Ausbau ihres globalen Netzwerks und einer konsequenten Umsetzung ihrer Strategie "Strategy 2025" konnte das Unternehmen in den letzten Jahren ein kontinuierliches Wachstum verzeichnen.

Die Deutschen Post hat in den letzten Jahren eine attraktive Dividendenrendite geboten, die bei einem Durchschnitt von 3,96 % über die letzten drei Jahre lag. Im vergangenen Geschäftsjahr betrug die Rendite sogar 4,40 %. Für das laufende Geschäftsjahr wird eine Dividendenrendite von 4,43 % erwartet, die im nächsten Jahr auf 4,57 % steigen soll. Besonders erfreulich ist die Tatsache, dass die Deutsche Post ihre Dividende kontinuierlich 14 Jahre gezahlt hat und auch in den letzten zehn Jahren eine konstante Dividendenrendite von 100 % aufweisen konnte. Das Dividendenwachstum lag dabei in den letzten zehn Jahren bei 10,21 % und in den letzten fünf Jahren bei 9,98 %.

Auch die Performance der Aktie ist beeindruckend. Über die letzten drei Jahre konnte die Deutsche Post-Aktie eine Performance von 61,44 % verzeichnen, während es über fünf Jahre 12,64 % waren und über 10 Jahre 106,34 %. Es ist jedoch wichtig zu beachten, dass es auch in den letzten Jahren zu Drawdowns kam, bei denen Anleger Verluste in Kauf nehmen mussten. So lag der durchschnittliche Jahresdrawdown über zehn Jahre bei -25,91 % und über zwanzig Jahre bei -25,11 %.

Charttechnisch bewegt sich die Aktie seit Ende der Finanzkrise 2009 in einem intakten Aufwärtstrend. Momentan hat die Aktie aber mit dem 42 Euro Widerstandsbereich zu kämpfen. Eine Abweisung dieser Marke ist wahrscheinlich und somit muss wahrscheinlich nochmals bei der 33 Euro Marke Anlauf geholt werden, bevor es weiter nachhaltig gen Norden gehen kann. Dies könnte übersprungen werden, wenn der Sprung nachhaltig über den 42 Euro Bereich gelingt. Ein Rückgang unter den 30 Euro Bereich wäre als Bruch des Aufwärtstrends zu werten und hätte tiefe Kurse zu Folge. Mindestens jedoch hin zu dem 24 Euro Unterstützungsbereich und würde die Aktie daher wachstumstechnisch unattraktiv machen.

Abschließend ist zu sagen: Die amerikanischen Aktien haben manchmal besseres Kurswachstum, zahlen jedoch meistens weniger Dividende. Die deutschen Aktien haben einen Nachteil, der jedoch zu einem großen Vorteil umgewandelt werden kann. Der reine Kursanstieg fällt meistens eher mittelmäßig bei deutschen Aktien aus, mit eher langen Seitwärtsphasen, siehe Mercedes oder Wacker Chemie. Jedoch, erwischt man die deutschen Dividendenaktien in einer schwachen Marktphase, kann man stark in den darauffolgenden Jahren profitieren. Einerseits von starken Kursanstiegen und andererseits von hoher Dividendenrendite, jenseits der 5 %. Die Dividende knickt bei diesen festen Unternehmen auf lange Sicht gesehen eher kurz ein und erholt sich, wie der Kurs, relativ rasch!

Beste Grüße und erfolgreiches Investieren,

Philipp Barthelmae

Verwendete Tools:

• Trading-Desk: desk.traderfox.com

• Aktien-Terminal: aktie.traderfox.com

• Charting-Tool: TraderFox Charting-Tool

Depotziel 1 Million €: TraderFox investiert monatlich 5.000 € in diese Burggraben-Aktien!

Depotziel 1 Million €: TraderFox investiert monatlich 5.000 € in diese Burggraben-Aktien!