Diese Wachstumsaktien zeigen relative Stärke und gehören im Mai auf die Watchlist

| alle Artikel zur Monster Beverage Corp. Aktie | Preisindikation: 52,687 $ -3,02 % (18:58 Uhr) | Qualitätscheck |

| alle Artikel zur Freshpet Inc. Aktie | Preisindikation: 104,560 $ -0,04 % (18:58 Uhr) | Qualitätscheck |

| alle Artikel zur D.R.Horton Inc. Aktie | Preisindikation: 143,699 $ -1,66 % (18:58 Uhr) | Qualitätscheck |

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

In der vergangenen Woche standen erneut Zinsentscheidungen in den USA und Europa an. Beide Zentralbanken erhöhten den Leitzins und agierten damit wenig überraschend. Der US-Arbeitsmarkt zeigte sich jedoch weiter überraschend stark. Dies ist zwar positiv im Hinblick auf eine drohende Rezession. Gleichzeitig wirkt sich ein starker Arbeitsmarkt nicht unbedingt förderlich auf die hohe Inflation aus und könnte Jerome Powell veranlassen, die Zinssteigerungen fortzuführen.

Trotz der vielen Unsicherheiten zeigt sich der Nasdaq-Index mit den größten Technologieaktien an der US-Börse erstaunlich stark. Für Trader zahlte es sich in den letzten Monaten aus, auf die Aktien von Big Techs wie Microsoft, Apple, NVIDIA oder Meta zu setzen.

Um profitable Trading-Chancen zu finden, sollten sich Trader auf Aktien konzentrieren, die sich vom allgemeinen Markt abheben und Interesse bei den institutionellen Investoren geweckt haben. Diese Aktien mit Leadership-Profil lassen sich besonders in unruhigen Marktphasen durch relative Stärke zum Gesamtmarkt identifizieren. In diesem Artikel zeigen wir euch, wie ihr mit TraderFox Wachstumsaktien mit relativer Stärke findet. Anschließend stellen wir drei spannende Aktien vor, auf die das Screening aufmerksam macht.

So findet ihr Wachstumsaktien mit relativer Stärke

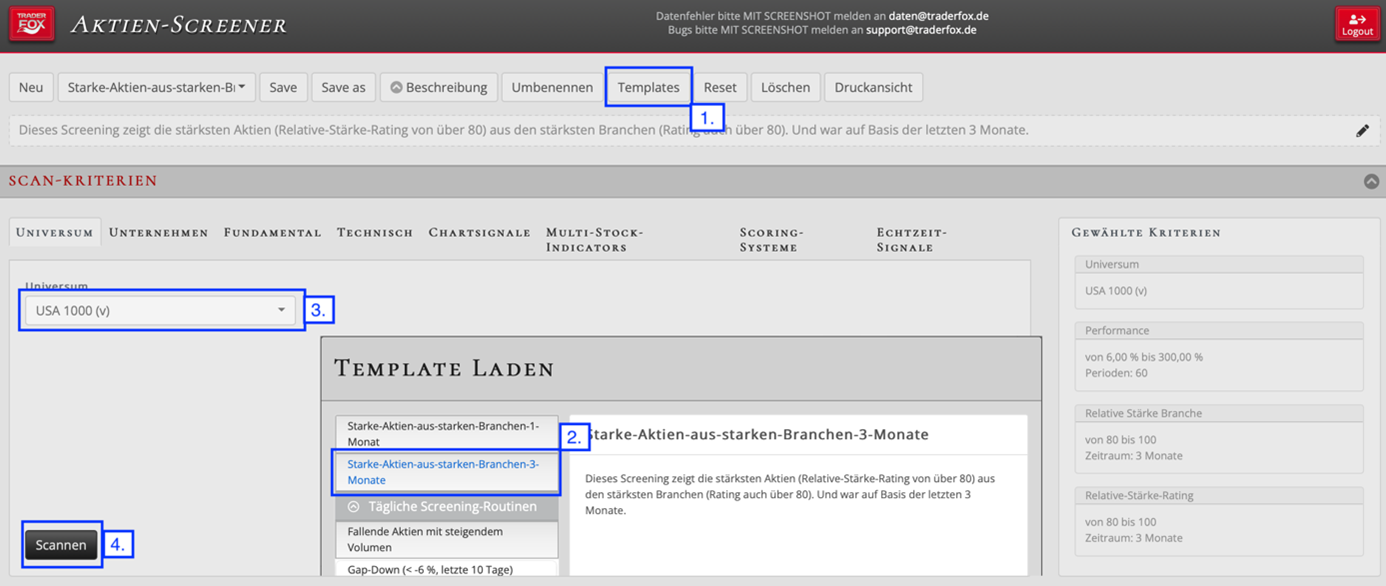

Um die Aktien mit der größten relativen Stärke zu finden, eignet sich der TraderFox Screener "Starke-Aktien-aus-starken-Branchen-3-Monate". Dieses Screening zeigt die stärksten Aktien (Relative-Stärke-Rating von über 80) aus den stärksten Branchen (Rating auch über 80) auf Basis der letzten 3 Monate.

Um den Screener zu starten, müsst ihr euch bei dem Tool "Aktien-Screener" auf screener.traderfox.com anmelden. Anschließend könnt ihr in der oberen Menüleiste das die vorgefertigten Templates öffnen und die entsprechenden Screening-Kriterien laden. Ihr könnt die Kriterien auch nach euren persönlichen Vorstellungen anpassen und ergänzen.

Unter "Universum" könnt ihr noch auswählen, welche Aktien für das Screening berücksichtigt werden sollen. Wir wählen die 1.000 volumenstärksten Aktien aus den USA. Sobald alle Kriterien eingestellt sind, kann der Vorgang mit einem Klick auf "Scannen" gestartet werden. Die Treffermenge wird in einer Liste unter dem Tool zusammengefasst. Drei der gefundenen Aktien stellen wir nun vor.

Screener für die Suche nach starken Aktien aus starken Branchen

Tipp: Um für das Screening weitere fundamentale und technische Kriterien zu berücksichtigen, kannst du ein eigenes Echtzeit-Screening mit über 10.000 Aktien durchführen. Für den Zugriff auf die Screening-Software benötigst du das "Morningstar Datenpaket". Eine Übersicht aller Produkte findet ihr auf traderfox.com.

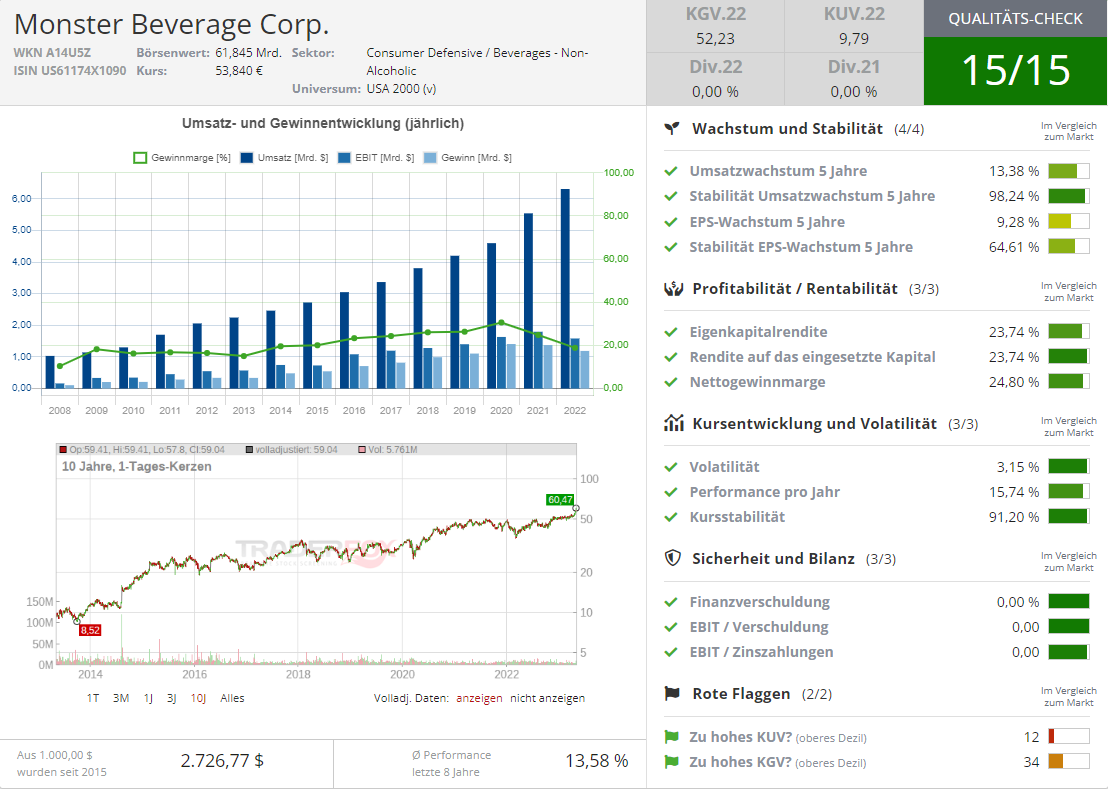

Monster Beverage (ISIN: US61174X1090)

Monster Beverage entwickelt und vermarktet über seine verschiedenen Tochterunternehmen Getränke, die unter den Marken Monster Energy, Juice Monster, Java Monster sowie weiteren Marken angeboten werden. Neben den aufputschenden Energydrinks – dies besonders bei Jugendlichen und Sportlern sehr beliebt sind – werden auch Kaffeegetränke, Wasser, Craft-Biere, aromatisierte Malzgetränke unter weitere Drinks angeboten.

In den letzten Jahren konnte das Unternehmen sehr stabil wachsen. Das Umsatzwachstum lag in den letzten 5 Jahren bei durchschnittlich 13 %. Die Gewinnmarge sank zwar in den letzten zwei Jahren leicht, liegt mit 19 % (netto in 2022) jedoch noch immer in einem sehr profitablen Bereich. Analysten erwarten zudem, dass die Nettomarge in 2023 wieder über die Marke von 20 % steigen wird.

Das Q1-Ergebnis für 2023 wurde am 04.05.2023 vorgestellt. Das Management konnte sich über einen Rekordumsatz freuen. Der Umsatz lag mit 1,7 Mrd. USD rund 12 % über dem Vorjahr. Die Bruttomarge erhöhte sich ebenfalls das vierte Quartal in Folge (auf Vorquartalsbasis). Das Betriebsergebnis konnte um 21 % auf 485,1 Mio. USD gesteigert werden. Entsprechend positiv waren die Reaktionen auf die Zahlen und die Aktie setzte ihren Big Picture Breakout fort.

Quelle: Qualitäts-Check TraderFox

Wochen-Chart der Monster Beverage Aktie (Quelle: TraderFox Trading-Desk)

Wochen-Chart der Monster Beverage Aktie (Quelle: TraderFox Trading-Desk)

Fazit: Monster Beverage ist einer der erfolgreichsten Vertreiber von Energydrinks. Das Unternehmen hat sich zu einem echten Qualitätswert an der Börse entwickelt. Im Chart gelang trotz schlechter Börsenstimmung der Big Picture Breakout. Anleger könnten dem Breakout folgen. Für ein besseres Chance-Risiko-Verhältnis sollte jedoch ein Rücksetzer abgewartet werden, bevor eine Position eröffnet wird.

Freshpet (ISIN: US3580391056)

Freshpet ist ein Nahrungsmittelhersteller für Katzen, Hunde und andere Haustiere. Hierfür werden frische und natürliche Zutaten auf Fleisch- oder Pflanzenbasis ausgewählt und zu verschiedenen Gerichten weiterverarbeitet. Die Zutaten werden bei geringen Temperaturen verarbeitet, um natürliche Vitamine und Inhaltsstoffe zu erhalten. Die Produkte werden in Supermärkten, Fachgeschäften und online in den USA, Kanada und Europa vertrieben.

Schaut man sich die Umsatz- und Gewinnentwicklung der letzten Jahre an, erkennt man das Wachstumspotential des Geschäftsmodells. Die Umsätze konnten in den letzten 5 Jahren um durchschnittlich rund 30 % pro Jahr gesteigert werden. Freshpet arbeitet zwar noch nicht profitabel, allerdings sank die Nettomarge in den letzten 8 Jahren nie unter 10 %. Gleichwohl fällt auf, dass die Bruttomarge in den letzten Jahren stetig abnahm, was möglicherweise ein Grund für den starken Abverkauf seit Anfang 2021 darstellt.

Im Q4 2022 gelang es Freshpet wieder, die Verluste deutlich zu senken, was der Aktie Auftrieb gab. Die Zahlen für das erste Quartal 2023 vom 08.05.2023 wurden jedoch nicht so gut angenommen, wie erhofft. Der Umsatz konnte zwar im Vergleich zum Vorjahr um knapp 27 % auf 167,5 Mio. USD gesteigert werden. Und auch das bereinigte EBITDA stieg auf 3 Mio. USD, während im Vorjahr noch ein Verlust von 0,3 Mio. USD zu Buche stand. Der Nettoverlust stieg hingegen weiter von 17,5 Mio. USD im Vorjahr auf 24,8 Mio. USD im Q1 2023.

Die Prognose für das Gesamtjahr 2023 wurde bestätigt. Der Nettoumsatz soll um rund 26 % auf insgesamt 750 Mio. USD steigen und das bereinigte EBITDA soll auf über 50 Mio. USD wachsen. Zeitgleich hält das Unternehmen seine Investitionen hoch und möchte rund 240 Mio. USD in 2023 investieren.

Quelle: Wachstums-Check TraderFox

Wochen-Chart der Freshpet Aktie (Quelle: TraderFox Trading-Desk)

Wochen-Chart der Freshpet Aktie (Quelle: TraderFox Trading-Desk)

Fazit: Freshpet bietet Qualitätsnahrung für Haustiere und konnte damit in den letzten Jahren stetig wachsen. Die geringe Verschuldung und die Aussicht auf Gewinne gaben der Aktie zuletzt Auftrieb. Das Set-Up vor den Q1-Zahlen sah vielversprechend aus, allerdings wurden die Zahlen nach einem kurzen Anstieg direkt wieder abverkauft. Trader sollten beobachten, ob sich der Kurs stabilisieren kann.

D.R. Horton (ISIN: US23331A1097)

D.R. Horton ist die größte US-Wohnbau-Gesellschaft. Das Unternehmen verdient sein Geld mit dem Bau und Verkauf von Wohnhäusern und Wohnungen. Neben dem Kerngeschäft werden weitere Leistungen im Bereich Finanzierung, Versicherung und Rechtsberatung angeboten. Die Kunden von D.R. Horton sind überwiegend Privathaushalte mit dem Wunsch für eine eigene Immobilie. Das Unternehmen generiert Wachstum durch Akquisitionen und konnte die niedrige Bewertung im Immobiliensektor zuletzt für weitere Übernahmen von Wettbewerbern nutzen.

Obwohl die hohen Bauzinsen auf die Nachfrage für den Wohnungsbau drücken, überzeugt der Sektor seit Monaten mit einer starken Performance an der Börse. Die Reaktionen der Aktie von D.R. Horton auf die jüngsten Q2-Zahlen vom 20.04.2023 wurden ebenfalls positiv aufgenommen. Der Nettogewinn ging zwar um 32 % auf 2,73 USD zurück, allerdings konnte der Umsatz mit dem Wohnungsbaugeschäft auf Vorjahresniveau stabilisiert werden. Auch die Prognose für 2023 überzeugte die Anleger. D.R. Horton erwartet einen Umsatz zwischen 31,5 bis 33,0 Mrd. USD, was nur leicht unter dem Rekordumsatz aus 2022 (33,48 Mrd. USD) liegen würde.

Damit setzt D.R. Horton seine starke Wachstumsdynamik trotz der deutlich eingetrübten Marktlage fort. Umsätze, Gewinne und Margen konnten von Jahr zu Jahr mit einer außergewöhnlichen Stabilität gesteigert werden. Die Nettomarge stieg zwischen 2014 und 2022 jedes Jahr und lag zuletzt bei 17,5 %. Die Eigenkapitalrendite von 34 % überzeugt ebenfalls. Zudem ist das Unternehmen nur wenig verschuldet, was die Risiken für Refinanzierung bei weiter steigenden bzw. hohen Zinsen senkt.

Quelle: Qualitäts-Check TraderFox

Wochen-Chart der D.R. Horton Aktie (Quelle: TraderFox Trading-Desk)

Wochen-Chart der D.R. Horton Aktie (Quelle: TraderFox Trading-Desk)

Fazit: Die Aktie von D.R. Horton zeigt sich – wie der gesamte Hausbausektor – trotz der widrigen Marktphase mit hohen Zinsen überraschend stark. Das Geschäft konnte bislang weitestgehend stabilisiert werden und die jüngsten Q2-Zahlen führten zu einem Gap-Up. Trader könnten einem Ausbruch aus der jüngsten Base auf neue Hochs folgen, sollten ihren Trade jedoch eng absichern.

Wir wünschen euch viel Erfolg für euer Handeln an den Kapitalmärkten!

Verwendete Tools:

• Trading-Desk: desk.traderfox.com

• Aktien-Terminal: aktie.traderfox.com

• aktien Rankings: rankings.traderfox.com

Depotziel 1 Million €: TraderFox investiert monatlich 5.000 € in diese Burggraben-Aktien!

Depotziel 1 Million €: TraderFox investiert monatlich 5.000 € in diese Burggraben-Aktien!