Top 5 Qualitätsaktien nach dem Piotroski F-Score!

| alle Artikel zur Micron Technology Inc. Aktie | Preisindikation: 106,771 $ -4,58 % (12:12 Uhr) | Qualitätscheck |

| alle Artikel zur Target Corp. Aktie | Preisindikation: 168,141 $ +0,94 % (12:12 Uhr) | Qualitätscheck |

| alle Artikel zur Jabil Inc. Aktie | Preisindikation: 118,801 $ -8,33 % (12:12 Uhr) | Qualitätscheck |

| alle Artikel zur Constellation Brands Inc. Aktie | Preisindikation: 260,806 $ +0,82 % (12:12 Uhr) | Qualitätscheck |

| alle Artikel zur Turtle Beach Corp. Aktie | Preisindikation: 14,448 $ -2,97 % (12:12 Uhr) | Qualitätscheck |

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

der Piotroski F-Score ist eine Qualitäts-Kennziffer, um unter Value-Aktien diejenigen mit der höchsten Qualität zu finden und günstige Aktien einer Qualitätsprüfung zu unterziehen.

Das Scoring geht auf den Standford-Professor Joseph Piotroski zurück. Er testete den F-Score im Zeitraum 1976 bis 1996 für Value-Aktien. Das Ergebnis war eine erstaunliche Outperformance von etwa 7,6 % jährlich! Neuere Backtests bestätigen eine hohe Outperformance. In diesem Artikel möchte ich daher die Systematik des Scorings erklären und im Anschluss fünf spannende Qualitätsaktien vorstellen, auf die ich durch ihren hohen Score aufmerksam geworden bin.

Der Piotroski F-Score

Piotroski legt in seinem Scoring-System 9 Punkte fest, die auf Ergebnissen der Buchhaltung über mehrere Jahre basieren. Wenn das jeweilige Kriterium erfüllt ist, erhält die Aktie einen Punkt. Aktien mit einem Score von 8 oder 9 gelten als besonders stark, wohingegen ein Score von 0 bis 2 gar auf eine drohende Insolvenz hindeuten kann.

Man sollte jedoch bedenken, dass das Scoring nicht auf alle Arten von Unternehmen anwendbar ist – bei Wachstumsaktien sollte man also nicht nur auf Basis eines schwachen Piotroski-Scores pauschal auf eine schlechte Qualität des Unternehmens schließen. Auch bei Value-Aktien kann das Scoring nicht als alleiniger Kaufindikator gesehen werden, da es die Bewertung der Aktie nicht einbezieht. Als Inspiration oder als Teil einer Analyse von Value-Titeln eignet es sich hingegen sehr gut. So entwickelte auch Piotroski das Scoring als Zusatz zu einer Bewertungsmethode, nicht aber als alleinigen Indikator.

Piotroski unterteilt die neun Punkte des Scorings in drei Kategorien. Die Kennzahlen beziehen sich dabei jeweils auf das gesamte Geschäftsjahr:

Profitabilität

- Positive Kapitalrendite (Return on Assets, ROA): Der ROA ergibt sich aus dem Verhältnis von Jahresüberschuss zum Gesamtkapital. Durch einen positiven Jahresüberschuss wäre das Kriterium also erfüllt.

- Positiver Operativer Cashflow: Dem Unternehmen sind liquide Mittel aus der laufenden Geschäftstätigkeit zugeflossen.

- Ansteigende Kapitalrendite: Die Rentabilität auf Basis des ROA hat sich im Vergleich zum Vorjahr verbessert.

- Operativer Cashflow > Jahresüberschuss: Dieses Kriterium wird genutzt, da sich der Cash Flow durch buchhalterische Tricks nicht so einfach beeinflussen lässt wie der Jahresüberschuss.

Verschuldung, Liquidität und Finanzierung

- Die Verschuldung sinkt: Die Fremdkapitalquote ist gesunken/ die Eigenkapitalquote gestiegen im Vergleich zum Vorjahr.

- Die Liquidität steigt: Die Liquidität 3. Grades (Current Ratio) ist höher als im Vorjahr: Die Kennzahl gibt die Relation zwischen Umlaufvermögen und kurzfristigen Verbindlichkeiten an. Je höher die Liquidität 3. Grades, desto kleiner das Risiko, kurzfristige Verbindlichkeiten aus der Substanz des Unternehmens zahlen zu müssen.

- Keine Aufnahme von neuem Eigenkapital: Die Anzahl der ausstehenden Aktien ist genauso hoch oder kleiner als im Vorjahr. Es hat im vergangenen Jahr keine Verwässerung durch Kapitalerhöhungen stattgefunden.

Operative Effizienz

- Preissetzungsmacht steigt: Die Bruttomarge (Gross Margin) ist im Vergleich zum Vorjahr gestiegen.

- Produktivität steigt: Der Kapitalumschlag (Asset Turnover) ist im Vergleich zum Vorjahr gestiegen. Der Kapitalumschlag setzt den Umsatz in Relation zur Bilanzsumme. Je höher der Wert, desto besser, da ein niedriger Umsatz bei einer hohen Bilanzsumme auf eine geringe Effizienz schließen lässt.

Im Folgenden möchte ich fünf Value-Aktien betrachten, die derzeit spannend sind und einen hohen Piotroski F-Score aufweisen. Ich habe die Aktien mithilfe der TraderFox Screening-Software aktien RANKINGS gefunden. Innerhalb weniger Sekunden habe ich so eine Übersicht mit allen Aktien mit einem Score von 8/9 oder 9/9 erhalten.

Tipp: Im TraderFox Aktien-Terminal hast du Zugriff auf Fundamentaldaten zu über 15.000 Aktien. Neben anderen Scoring-Systemen kannst du dir hier auch den Piotroski F-Score zur fundamentalen Aktienanalyse nutzen. Das Aktien-Terminal ist zusammen mit unseren mächtigen Screening-Tools Teil des Morningstar-Datenpakets, das bereits für 19 € im Monat erhältlich ist.

Constellation Brands

Constellation Brands ist ein US-amerikanischer Hersteller alkoholischer Getränke. Das Unternehmen ist der größte Anbieter von Alkohol in den USA und der größte Weinhersteller weltweit.

Quelle: Constellation Brands

Den größten Teil des Umsatzes (70 %) erzielt Constellation Brands mit Bier. Zu den bekanntesten Biermarken gehören Corona und Modelo, deren Markenrechte für die USA man im Jahr 2013 von AB-Inbev übernommen hat. Das US-Justizministerium hat es bei der Übernahme der Modelo Brauerei durch AB-Inbev zur Auflage gemacht, Teile zu verkaufen – und Constellation profitierte von dem Deal. Im Segment Wein ist man breit diversifiziert und bietet durch zehn verschiedene Marken Weine in allen Preissegmenten an. Dazu zählen unter anderem die in den USA bekannten Marken Woodbridge und Meiomi. Daneben produziert Constellation Spirituosen wie Tequila, Whiskey, Vodka und Gin in verschiedenen Preissegmenten. Operativ wird das Wein- und Spirituosengeschäft im Segment Wine and Spirits zusammengefasst und trägt rund 30 % zum Umsatz bei – wobei Wein mit 25 % des Gesamtumsatzes jedoch den größten Teil ausmacht. In den vergangenen Jahren ist das Bier-Segment immer weiter gewachsen, während der Umsatz im Bereich Wine and Spirits zuletzt rückläufig war. Auch in den kommenden Jahren sieht das Unternehmen die größten Wachstumschancen im Bier-Segment.

Neben dem klassischen Geschäft mit alkoholischen Getränken hat sich Constellation Brands auch im Wachstumsmarkt Cannabis positioniert. So beteiligte man sich 2018 an der kanadischen Cannabisfirma Canopy Growth mit 38 %, was 4 Mrd. USD kostete. Mithilfe der Übernahme möchte man Getränke mit Cannabis entwickeln und verkaufen. Der Deal hat sich bisher auch aufgrund der Pandemie nicht ausgezahlt – der Kurs von Canopy Growth ist seit 2018 um mehr als 80 % eingebrochen. Mit der fortschreitenden Legalisierung hoffen Aktionäre in den kommenden Jahren auf ein zusätzliches, profitables Geschäftsfeld.

Fundamental überzeugt das Unternehmen mit einem stabilen Umsatzwachstum von rund 5,6 % p.a., das in den kommenden Jahren in diesem Tempo fortschreiten soll, und einer hohen Profitabilität. Die Nettogewinnmarge lag zuletzt bei 21,8 %, wobei man im Bier-Segment in den vergangenen Jahren deutlich profitabler wurde. Das Value-Unternehmen verfügt über eine hohe Stabilität: Der Piotroski F-Score beträgt 9/9. Außerdem können sich Anleger über eine Dividende von 1,3 % freuen. Die Aktie von Constellation Brands ist derzeit mit einem KGV22 von rund 23 bewertet.

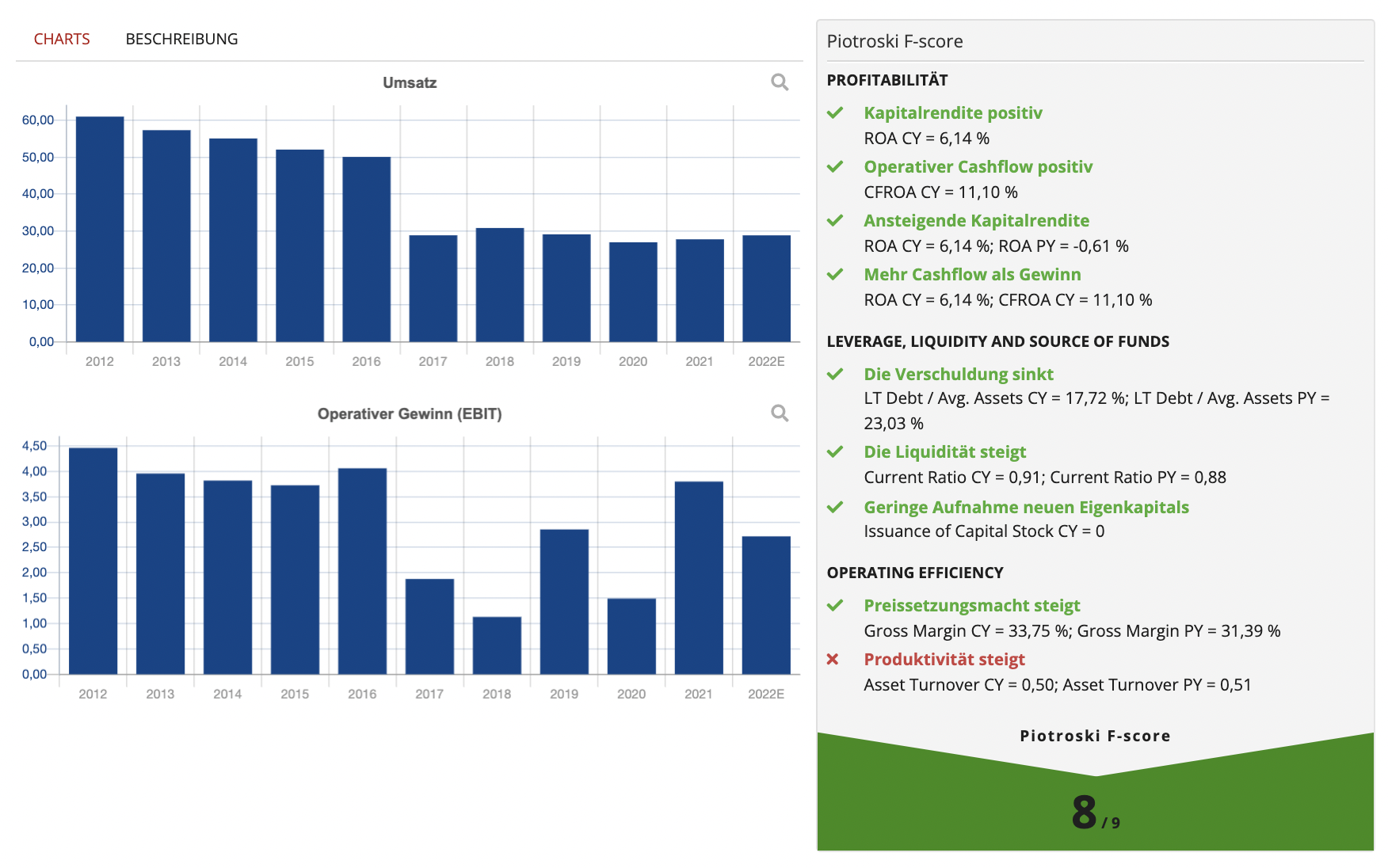

Hewlett Packard Enterprise

Hewlett Packard Enterprise (HPE, nicht zu verwechseln mit HP Inc.) ist ein US-amerikanisches IT-Unternehmen mit Sitz in Houston, Texas. HPE wurde 2015 im Rahmen der Aufspaltung des Unternehmens Hewlett Packard gegründet. Es handelt sich um ein Unternehmen, das sich nach mehreren Abspaltungen nun auf Server-, Storage- und Netzwerklösungen fokussiert und rund 55.000 Kunden weltweit bedient, darunter auch 90 % der Fortune 500. Daneben bietet HPE ein breites Spektrum an kundenorientierten an, unter anderem im Outsourcing und Support von Infrastrukturen, beim Management von Datencentern sowie in den Bereichen IT-Sicherheit, Cloud-Anwendungen, Workplace-Technologie, Netzwerk, Kommunikation und Service Management.

Quelle: Hewlett Packard Enterprise

Zu den Tätigkeiten gehört die Herstellung von Servern, Routern, Switches und Wireless-Produkten sowie Systeme für Rechenzentren. Mit HPE GreenLake wird zudem eine flexible Edge-to-Cloud-Plattform für Unternehmenskunden angeboten. 70 % aller Anwendungen und Daten werden immer noch lokal abgespeichert. Der Cloud-As-a-Service-Ansatz von HPE stellt Kunden gemietete Hardware in eigenen Rechenzentren zur Verfügung und schafft so einen wiederkehrenden Einkommensstrom. CEO Antonio Neri kündigte 2019 an, dass er davon ausgeht, dass alle Produkte bis 2022 über HPE Greenlake im "As-a-Service"-Modell verkauft werden und so für wiederkehrende Einkünfte sorgen. Mit Aruba Central gibt es auch entsprechende Lösungen für die effiziente Netzwerkverwaltung. Aruba Networks wurde 2015 für rund 3 Mrd. USD durch HPE übernommen. Wachstumstreiber für das Geschäft in den kommenden Jahren dürfte die zunehmende Nachfrage nach Cloud-Lösungen sein.

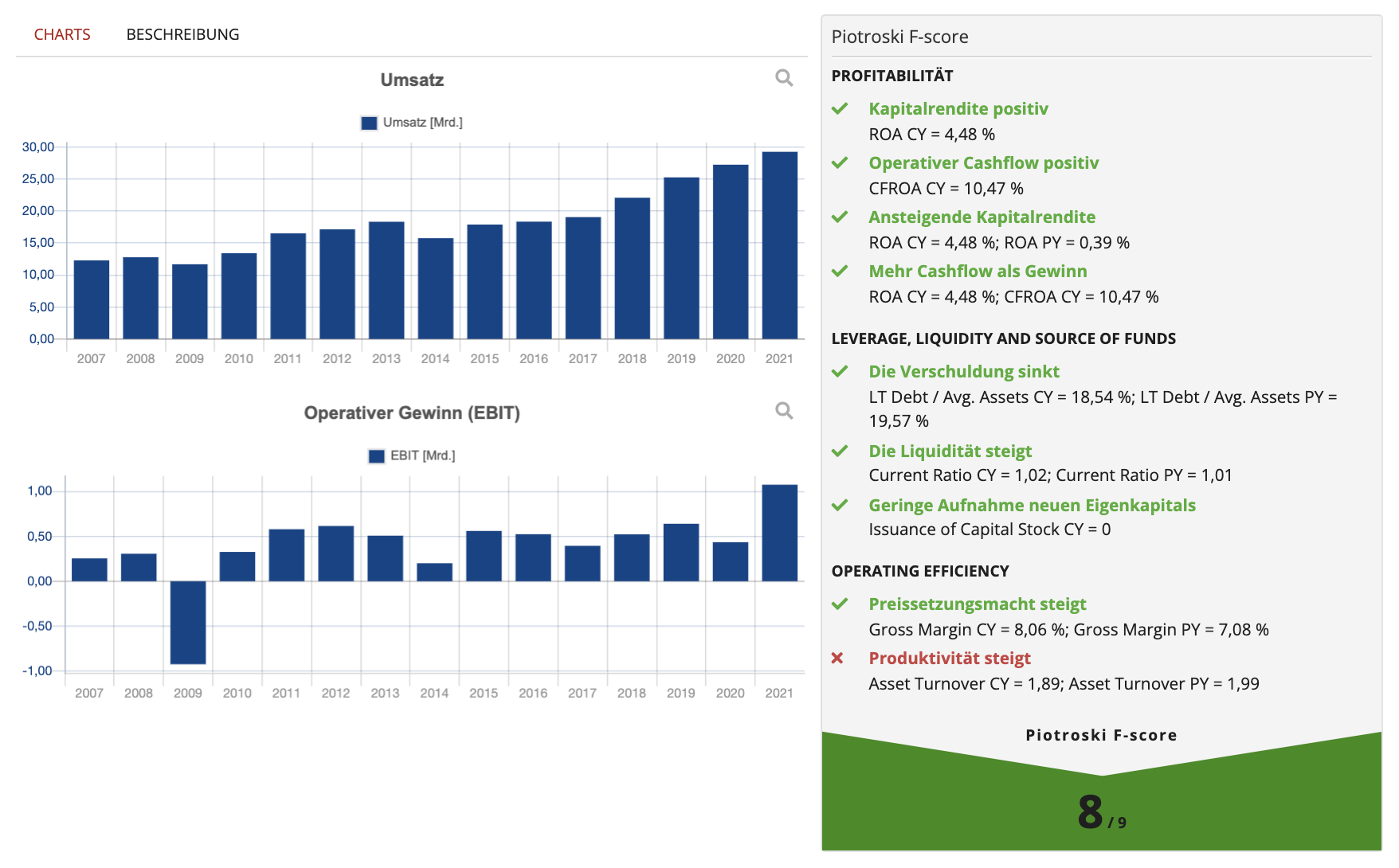

Hewlett Packard Enterprise ist geographisch stark diversifiziert. Rund 37 % der Umsätze werden in der EMEA-Region (Europa, Mittlerer Osten und Afrika) erzielt, 32 % im Heimatmarkt USA, 24 % im Raum Asien-Pazifik und 7 % im Rest Amerikas. Im Jahr 2021 hat man insgesamt einen Umsatz von 27,8 Mrd. USD erzielt. In den kommenden Jahren werden niedrige, einstellige Wachstumsraten prognostiziert. Bilanziell ist das Unternehmen mit einem Piotroski F-Score von 8/9 sehr gut aufgestellt, auch wenn die Produktivität nach dem Scoring im vergangenen Geschäftsjahr leicht gesunken ist. Die Entwicklung der Profitabilitätskennzahlen ist positiv, jedoch ist die Nettogewinnmarge mit derzeit rund 4,9 % noch ausbaufähig. Die günstige Bewertung von HPE macht die Aktie sehr attraktiv: Das KUV22 liegt bei gerade einmal 0,75, das KGV22 bei 8.

Jabil

Jabil Inc. ist ein führendes Auftragsfertigungsunternehmen in der Elektronikindustrie und in der Verpackungsindustrie. Das Unternehmen bietet komplette Lieferketten-Lösungen für Produkte an, angefangen bei dem Entwurf und dem Prototyping über die Produktion bis hin zur Reparatur und Gewährleistung. Dabei konzentriert sich die Gesellschaft insbesondere auf die Herstellung von Platinen für OEMs (Original Equipment Manufacturer), ist jedoch sehr breit diversifiziert. Das Unternehmen hat 260.000 Mitarbeiter in über 100 Werken in 30 Ländern.

Das Unternehmen profitiert von der Elektrifizierung, IoT, 5G, smarten Strominfrastrukturen sowie umweltfreundlicheren Verpackungen. Die Tätigkeiten und der Kundenstamm des Auftragsfertigers sind extrem breit diversifiziert: Von High-Tech-Produkten für die Luft- und Raumfahrt- oder Medizinindustrie, über Wearables für Kreuzfahrt-Gäste von Carnival bis hin zu umweltfreundlichen Wasserflaschen für Nestlé deckt Jabil eine extrem breite Palette an Dienstleistungen ab. Kunden wird geholfen von der Produktentwicklung über die Herstellung bis hin zum Management der Lieferkette.

Auch geographisch ist man stark diversifiziert, so werden unter anderem 27 % des Umsatzes in Singapur, 16 % in den USA, 16 % in China und 15 % in Mexiko erzielt. Operativ wird das Geschäft in zwei Segmente unterteilt: Diversified Manufacturing Services (52,5 % des Umsatzes) und Electronics Manufacturing Services (47,5 % des Umsatzes). Zuletzt hat man sich deutlich stärker auf das Diversified-Segment fokussiert, so ist der Umsatz hier im Vergangenen Jahr um 44 % gestiegen, während der Umsatz im Electronics-Segment um 16 % zurückging. Fundamental überzeugt Jabil mit einem konstanten Umsatzwachstum von 9,8 % p.a. in den letzten fünf Jahren und einer starken Bilanz, die sich im Piotroski F-Score von 8/9 widerspiegelt. Die Nettogewinnmarge ist mit zuletzt 1,2 % auch für einen Auftragsfertiger vergleichsweise gering, soll aber Analysten zufolge in den kommenden Jahren ausgeweitet werden. So soll der Gewinn je Aktie von zuletzt 4,58 USD (2021) auf 7,23 USD im Jahr 2024 steigen. Mit einem KUV22 von 0,3 sowie einem KGV22 von 10 ist die Bewertung äußerst attraktiv. Die diversifizierte Aufstellung dürfte dafür sorgen, dass Jabil in den kommenden Jahren gleich von mehreren Trend profitieren wird.

Micron Technology

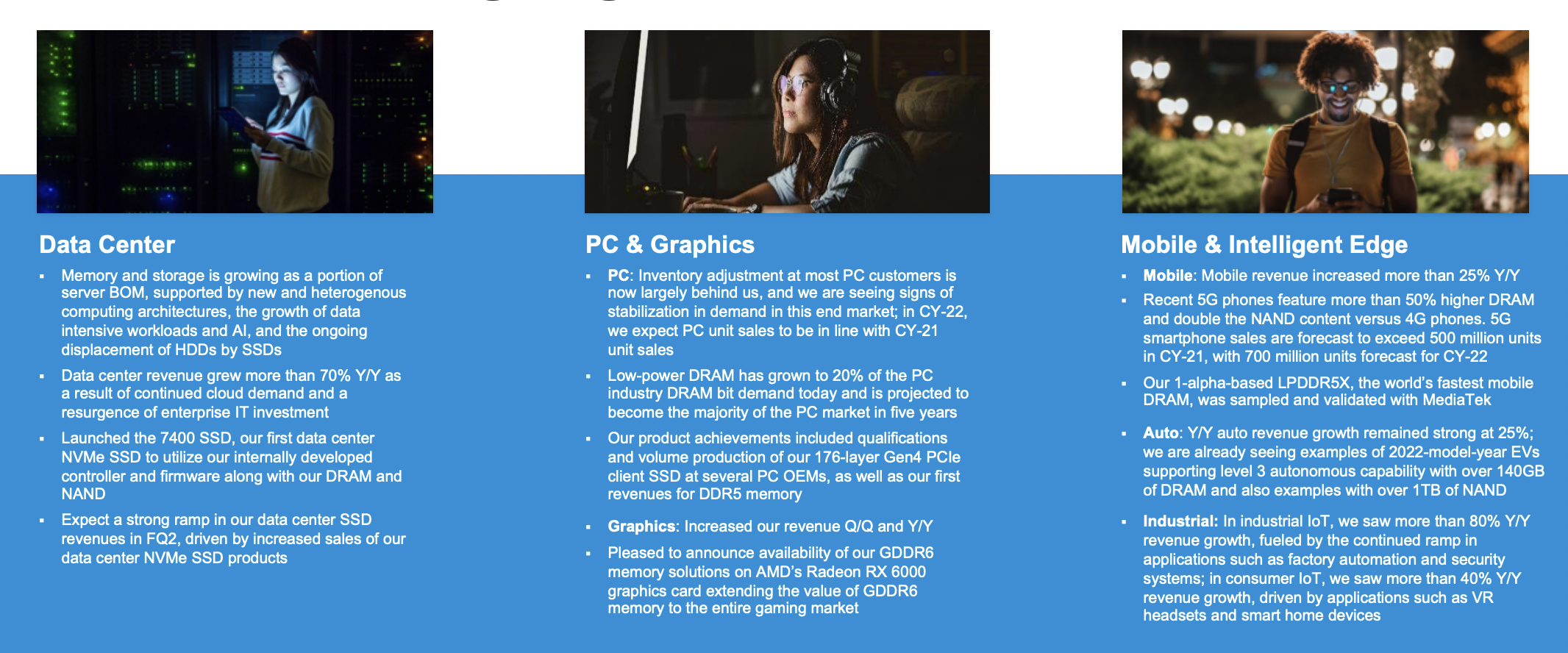

Micron Technology ist ein globaler Hersteller und Vertreiber von Halbleiter-Bauelementen, der derzeit mit rund 90 Mrd. USD an der Börse bewertet ist. Der Chip-Spezialist profitiert aktuell von einer hohen Nachfrage durch den Automobilsektor und Datenzentren sowie durch einen hohen Bedarf an Smartphones.

Quelle: Micron Technology

Zu den angebotenen Produkten gehören vor allem NAND Flash-, DRAM- und NOR-Flash-Speicher und andere Speichertechnologien, Verpackungslösungen und Halbleiter-Systeme für den Einsatz in Computer-, Verbraucher-, Netzwerk-, Automobil- und Industrieprodukten. Darüber hinaus fertigt das Unternehmen Halbleiterbauelemente für CMOS-Bildsensoren und andere Halbleiterprodukte. Die gefertigten Artikel werden durch eigenen Vertrieb, unabhängige Handelsvertreter und Händler vor allem an Original Equipment Manufacturers (OEMs) und Einzelhändler weltweit vertrieben.

Das operative Geschäft des Unternehmens wird in vier Segmente unterteilt. Das Segment Compute and Networking macht 44 % des Umsatzes auf und bietet IT-Infrastrukturlösungen an. Das Mobile Business macht als zweitwichtigstes Standbein 26 % von Microns Umsatz aus und produziert Lösungen für Smartphones und Tablets. Das Segment Embedded macht rund 15 % des Umsatzes aus und richtet sich in erster Linie an die Bereiche Automobil, Smart Home und Unterhaltungselektronik. Speicherprodukte werden darüber hinaus über das Storage-Segment angeboten, welches 14 % des Umsatzes ausmacht.

Zwar gelang es dem Unternehmen in den vergangenen Jahren nicht, stabil zu wachsen, darüber hinaus ist man fundamental jedoch hervorragend aufgestellt. Mit einer Nettogewinnmarge von 20,2 % ist der Halbleiter-Spezialist hochprofitabel. Die hohe Eigenkapitalquote von 75 % macht das Unternehmen weniger anfällig für Krisenzeiten. Der Piotroski F-Score mit 9 von 9 erfüllten Kriterien deutet auf eine sehr gute bilanzielle Stabilität hin. Zudem sind die Wachstumsaussichten sehr stark. Der Umsatz soll von 27,7 Mrd. USD (2021) bis 2024 auf 38,7 Mrd. USD steigen. Der Gewinn je Aktie soll in diesem Zeitraum sogar von 5,23 USD auf 11 USD anwachsen. Angesichts dieser Daten ist die Bewertung mit einem KGV22 von unter 10 sehr günstig!

Target

Target ist nach Walmart der zweitgrößte Discounter der USA. Das in Minneapolis ansässige Unternehmen betreibt neben mehr als 1.900 Geschäften auch einen schnell wachsenden E-Commerce-Shop.

Quelle: Yahoo

Das Angebot richtet sich in erster Linie an Kunden mit mittleren und höheren Einkommen und überzeugt durch exklusive Marken, differenzierte Produkte und hohe Rabatte. Teilweise werden einzelne Bereiche der Ladenflächen auch an kleine Läden wie Bäckereien, Fotogeschäfte oder Banken weitervermietet, um den Kunden möglichst viel Komfort beim Einkauf anbieten zu können. In der Corona-Krise befeuerte in erster Linie das Online-Geschäft das Wachstum: Kunden können Lebensmittel bei Target online bestellen und bequem nachhause liefern lassen.

Nachdem der Umsatz der Discounter-Kette vor der Pandemie weitgehend stagnierte, sorgte Corona im Jahr 2021 für deutliches Wachstum. Auch für die kommenden Jahre erwarten die Analysten weiteres Wachstum. So soll der Umsatz in den kommenden drei Jahren von 93,56 Mrd. USD (2021) auf 112,7 Mrd. USD (2024) steigen, während der Gewinn je Aktie im gleichen Zeitraum von 8,72 USD auf 15,09 USD anwachsen soll. Damit wird erwartet, dass die Nettogewinnmarge von zuletzt 4,3 % ausgeweitet werden kann. Zwar ist die Dividende der Target-Aktie mit knapp über einem Prozent vergleichsweise gering, dafür hat sich das Unternehmen in den vergangenen Jahrzehnten als äußerst zuverlässiger Dividendenzahler erwiesen. Zuletzt wurde zum 50. Mal infolge die Dividende erhöht, womit sich Target nun zum exklusiven Kreis der Dividenden-Könige zählen lassen kann. Mit einer Ausschüttungsquote von 30 % besteht zudem noch Potenzial für weitere Erhöhungen in den kommenden Jahren.

Die Target-Aktie erreicht durch positive Trends bei Profitabilität und Verschuldung einen Piotroski F-Score von 8/9. Das KUV22 liegt bei 1, das KGV22 bei attraktiven 16,5.

Viele Grüße,

Max Henß

Research-Offensive bei TraderFox. Unsere neuen Routinen und Frühwarnsysteme!

Research-Offensive bei TraderFox. Unsere neuen Routinen und Frühwarnsysteme!