Die drei Neulinge im Dividendenaristokraten-Aktienindex glänzen auch als charttechnische Dauerläufer

| alle Artikel zur C.H. Robinson Worldwide Inc. Aktie | Preisindikation: 69,374 $ +0,80 % (20:03 Uhr) | Qualitätscheck |

| alle Artikel zur J.M. Smucker Co. Aktie | Preisindikation: 110,349 $ +0,50 % (20:03 Uhr) | Qualitätscheck |

| alle Artikel zur Nordson Corp. Aktie | Preisindikation: 259,507 $ -0,55 % (20:03 Uhr) | Qualitätscheck |

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Der S&P 500 Dividend Aristocrats Index hat gerade Zuwachs bekommen. Mit Nordson, C.H. Robinson und J.M. Smucker sind drei Neuzugänge zum illustren Kreis jener 64 Mitglieder hinzugekommen, die ihre Dividenden seit mindestens 25 Jahren in Folge erhöht haben. Interessant dabei ist, dass die drei Aufsteiger auch jeweils als charttechnische Dauerläufer einzustufen sind. Das heißt, das Trio glänzte nicht nur mit stetigen Ausschüttungserhöhungen, sondern auch mit Kursgewinnen auf lange Sicht. TraderFox berichtet.

Dividenden sind nicht gerade erste Wahl bei der Suche nach einem interessanten Gesprächsstoff auf einer Party. Beim Investieren sollte das Thema Ausschüttungen von Unternehmen für Anleger aber mit ganz oben auf der Agenda stehen. Das schwierige Börsenjahr 2022 hat jedenfalls wieder einmal eindrucksvoll gezeigt, wie hilfreich es sein kann, Titel im Depot zu haben, die regelmäßige Erträge einbringen.

Dies gilt insbesondere auch für Anteilsscheine von Gesellschaften, die ihre Zahlungen an die Aktionäre regelmäßig erhöhen. Denn war dieses Kunststück fertig bringt, verfügt offenbar über Preismacht und andere Wettbewerbsvorteile, die dabei helfen, steigende Umsätze und Gewinne zu erwirtschaften. Wobei die Fähigkeit zu regelmäßigen Dividendenanhebungen über Jahrzehnte hinweg auch dafür spricht, dass das Geschäftskonzept eines solchen Unternehmens über den gesamten Konjunkturzyklus funktioniert.

Auch ganz allgemein haben sich Dividenden als ein wichtiger Performance-Bringer erwiesen. Laut Berechnungen von Julius Bär jedenfalls haben Dividenden in den vergangenen 20 Jahren in den USA und in Europa satte 38% bzw. 66% der Gesamtrendite ausgemacht. Somit sind sie laut der Schweizer Privatbank zweifellos ein bedeutender Bestandteil der Gesamtrendite von Aktien.

Nach dem bisher Geschriebenen ist es eine gute Sache, dass der so genannte S&P 500 Dividend Aristocrats Index gerade Zuwachs bekommen hat. Denn im Rahmen des jährlichen Rebalancing hat der Indexbetreiber S&P Dow Jones Indices mit Wirkung zum 1. Februar 2023 beschlossen, drei neue Titel in die Auswahlliste aufzunehmen, welche die Performance von S&P 500-Unternehmen misst, die in den vergangenen 25 aufeinanderfolgenden Jahren jedes Jahr ihre Dividende erhöht haben. Das heißt, aus bisher 64 Index-Mitgliedern sind jetzt 67 geworden. Die Namen des Neuzugangs-Trios lauten wie folgt:

Die Performance (Total Return) des S&P 500 Dividend Aristocrats Index in den vergangenen 10 Jahren

Quelle: S&P Dow Jones Indizes

Anbei noch einige Informationen zu den Index-Neulingen:

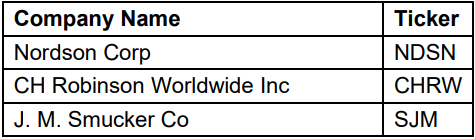

J.M. Smucker (ISIN: US8326964058, 152,08 USD):

Hinter dem Namen steckt ein Unternehmen für verpackte Lebensmittel, das hauptsächlich im US-Einzelhandel tätig ist (87 % des Umsatzes im Geschäftsjahr 2022), aber auch im US-Lebensmittelservice (7 %) und international (6 %). Das größte Segment ist Heimtiernahrung und Leckerbissen (36 % des Umsatzes im Fiskaljahr 2022), mit beliebten Marken wie Milk-Bone, Meow Mix, 9Lives, Kibbles 'n Bits, Nature's Recipe und Rachael Ray Nutrish. Im Fiskaljahr 2022 generierte man Umsätze von acht Mrd. USD.

Die zweitgrößte Kategorie ist Kaffee (35 % über alle Kanäle) mit der zweitgrößten Marke Folgers und der sechstgrößten Dunkin'. Weitere große Kategorien sind Erdnussbutter (10 %) mit der Nummer eins Jif, Fruchtaufstriche (5 %) mit der Nummer eins Smucker's und tiefgekühlte Handheld-Lebensmittel (6 %) mit der Nummer eins Uncrustables.

Die Firmenvision liest sich folgendermaßen: "Die Verbraucher ansprechen, begeistern und inspirieren, indem wir Marken schaffen, die sie lieben und in wachsenden Kategorien führend sind." Nach eigenen Angaben wachsen über 70% des Portfolios oder halten den Marktanteil. Das Management sieht sich in der Pflicht, Marken und Geschäfte zu veräußern, die nicht mehr mit der langfristigen strategischen Ausrichtung vereinbar sind.

Über 80 % der US-Haushalte kaufen die angebotenen Marken. Und ebenfalls 80% des erzielten US-Einzelhandelsumsatzes stammen aus Kategorien, in denen man bei der Markenposition Platz eins oder zwei innehat. Mit Blick auf den gesamten Shareholder Value peilen die Verantwortlichen langfristig gesehen ein jährliches Plus von 10 % an.

Der Börsenwert beträgt 16,22 Mrd. USD. Die geschätzte Dividendenrendite bewegt sich bei 2m57 % und das geschätzte KGV bei 17,7. Der Kurs ist hier von März 2000 bis Januar 2023 von 15,00 USD auf 162,59 USD gestiegen.

Quelle: Qualitäts-Check TraderFox

Nordson (ISIN: US6556631025, 246,01 USD):

Es geht hierbei um einen 1954 gegründeten Hersteller von Geräten (u. a. Pumpen, Ventile, Dosiergeräte, Applikatoren, Filter und Granulatoren), die zum Dosieren von Klebstoffen, Beschichtungen, Dichtungsmitteln und anderen Materialien verwendet werden. Das Unternehmen beliefert eine Vielzahl von Endmärkten, darunter Verpackung, Medizin, Elektronik und Industrie.

Das Geschäft von Nordson ist in drei Segmente gegliedert: industrielle Präzisionslösungen, medizinische und flüssige Lösungen sowie fortschrittliche Technologielösungen. Das Unternehmen erwirtschaftete im Fiskaljahr 2021/22 (31.10) einen Umsatz von rund 2,6 Milliarden USD und einen Betriebsgewinn von 702 Mio. USD. Die Ziele bis 2025 sehen Umsätze von mehr als 3 Mrd. USD vor, bei einer EBITDA-Marge von 30 %.

Nordson behauptet und erweitert seine marktführende Position in seinen Geschäftsbereichen eigenen Angaben zufolge durch die kontinuierliche Einführung differenzierter, erstklassiger Technologien, welche die Produktion der Kunden steigern, ihre Produktivität verbessern und ihre Kosten senken. Man verbindet dabei eine erfolgreiche Technologie mit einem starken globalen Service, einschließlich eines beratungsintensiven Verkaufsansatzes, Anwendungsexpertise, direktem Vor-Ort-Service und sofort verfügbaren Ersatzteilen, um ein umfassendes Wertangebot zu bieten, das von Wettbewerbern nur schwer zu erreichen ist.

Die Umsätze verteilen sich auf stabilere Endmärkte für langlebige und nicht langlebige Güter sowie auf schneller wachsende Technologie-Endmärkte, die alle einen stetigen Strom von hochmargigen Ersatzteil- und Verbrauchsmaterialverkäufen beinhalten. Das Unternehmen erzielt ein organisches Wachstum, das über dem globalen BIP liegt, indem es seine Führungsposition in reifen Regionen beibehält, schnell wachsende Möglichkeiten in aufstrebenden Regionen nutzt und bestehende Technologien für neue Anwendungen einsetzt. Zusätzliches Wachstum entsteht durch die Akquisition von Unternehmen, die die Merkmale des Geschäftsmodells von Nordson teilen und die über die globale Infrastruktur von Nordson schnell ausgebaut werden können.

Der Börsenwert beträgt 14,06 Mrd. USD. Die geschätzte Dividendenrendite bewegt sich bei 1,1 % und das geschätzte KGV bei 25,87. Der Kurs ist hier von August 1990 bis Dezember 2021 von 5,03 USD auf 270,67 USD gestiegen.

Quelle: Qualitäts-Check TraderFox

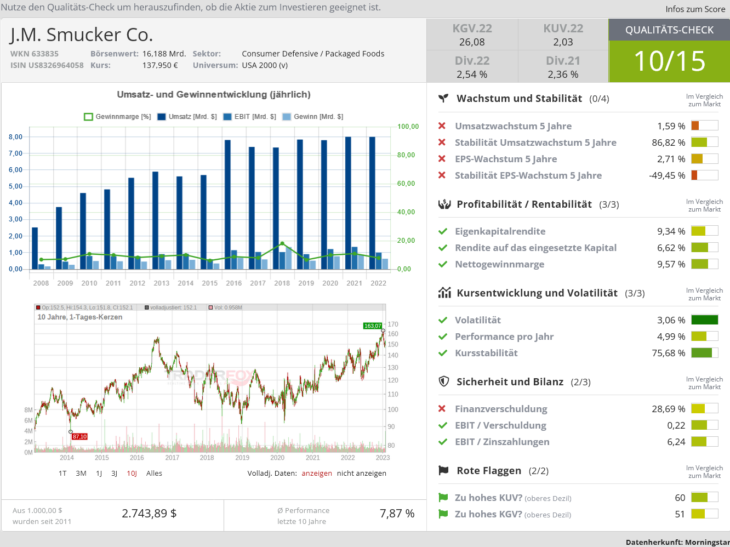

C.H. Robinson Worldwide (ISIN: US12541W2098, 102,12 USD):

Bei diesem Unternehmen handelt es sich um einen Logistikdienstleister mit einem deutlichen Schwerpunkt auf der inländischen US-Frachtvermittlung (57 % des Nettoumsatzes im Jahr 2021), die sich hauptsächlich auf die Lkw-Vermittlung, aber auch auf den kombinierten Schienenverkehr bezieht.

Darüber hinaus betreibt das Unternehmen eine große Luft- und Seefrachtabteilung (34 %), die organisch und durch Akquisitionen gewachsen ist. Der Rest des Umsatzes entfällt auf die europäische Lkw-Vermittlungssparte, Transportmanagementdienste und ein altes Produktbeschaffungsgeschäft. Die 1905 gegründete Gesellschaft bezeichnet sich selbst als eine der weltweit größten Logistikplattformen mit einem verwalteten Frachtaufkommen von 28 Mrd. USD und einem Gesamtumsatz von 23,1 Mrd. USD im Jahr 2021.

C.H. Robinson dominiert den 90-Mrd.-USD-Markt für Asset-Light-Highway-Brokerage, und ein immenses Netzwerk von Verladern und Asset-basierten Truckern unterstützt laut Morningstar die Ansicht, wonach die Gesellschaft über einen breiten wirtschaftlichen Schutzgraben verfügt.

Das Unternehmen ist gemäß dem zuvor zitierten US-Finanzdienstleister zwar nicht immun gegen Abschwünge im Frachtverkehr, aber sein Modell mit variablen Kosten trägt in der Vergangenheit dazu bei, die Rentabilität in Zeiten schwacher Frachtnachfrage abzuschirmen, was sich in einer langen Geschichte mit überdurchschnittlicher Rentabilität zeigt.

Das Unternehmen besitzt nur wenig Transportequipment, und ein großer Teil der Betriebskosten ist an leistungsabhängige variable Vergütungen gebunden, die sich in der Regel mit dem Wachstum der Nettoeinnahmen bewegen. Morningstar ist der Meinung, dass der Konzern trotz des sich verschärfenden Wettbewerbs weiterhin gut positioniert ist, um von der allmählichen Konsolidierung in der Lkw-Vermittlungsbranche (einschließlich Marktanteilsgewinnen) zu profitieren.

Der Börsenwert beträgt 12,02 Mrd. USD. Die geschätzte Dividendenrendite bewegt sich bei 2,25 % und das geschätzte KGV bei 12,7. Der Kurs ist hier von Oktober 1998 bis August 2022 von 3,69 USD auf 119,55 USD gestiegen.

Quelle: Qualitäts-Check TraderFox

Research-Offensive bei TraderFox. Unsere neuen Routinen und Frühwarnsysteme!

Research-Offensive bei TraderFox. Unsere neuen Routinen und Frühwarnsysteme!