Der Aktienscreener: Diese Burggrabenaktie hat 30 % korrigiert - Wann kann man einsteigen?

| alle Artikel zur UNION PACIFIC CORP. Aktie | Preisindikation: 231,596 $ +0,78 % (21:47 Uhr) | Qualitätscheck |

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Hallo Investoren, Hallo Trader

Bevor ich euch heute einen starken Trendfolger vorstelle, der zuletzt deutliche Verluste erlitten hat, könnt ihr entscheiden, ob ihr den Beitrag lieber lesen wollt oder ob ihr ihn euch lieber auf You-Tube anseht. Und wie immer will ich darauf hinweisen, dass ich keine Empfehlung zum Kauf oder Verkauf einer Aktie oder eines anderen Finanzinstruments gebe. Ich gebe hier lediglich meine eigene Meinung wider. Es handelt sich um keine Anlageberatung.

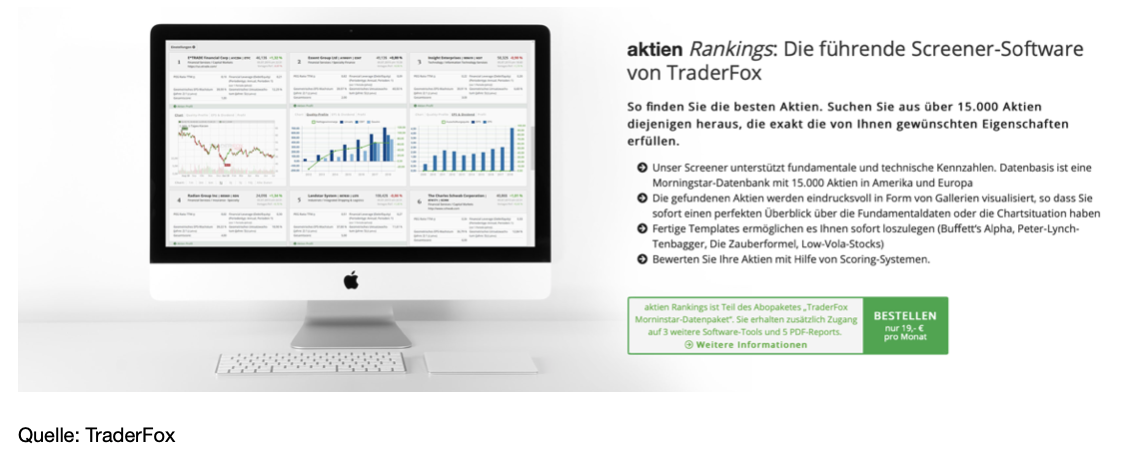

Während die Technologiewerte und zyklischen Aktien bereits längere Zeit leiden, sind in den letzten Wochen teilweise auch die defensiven Sektoren unter die Räder geraten. Meines Erachtens ist dies nicht weiter schlimm, wenn man als Investor denkt, immer wieder Geld zum Nachkaufen hat und weiß, auf welche Unternehmen man sich konzentrieren sollte. Heute will ich euch auf so ein Unternehmen aufmerksam machen, obgleich es sicher schon einigen von euch bekannt sein dürfte. Aufgefallen ist es mir beim Screening mit dem TraderFox Tool "Rankings".

Ich habe dabei unser vor eingestelltes Template "Conservative Trend-Following" zu Hilfe genommen. Der Name soll bedeuten, dass wir Aufwärtstrends bei konservativen Aktien folgen. Die Renditen im Backtest seit 1999 sind sensationell. Im Durchschnitt wurde knapp 15 % Performance pro Jahr erzielt, was einer Outperformance von 9 Prozentpunkten gegenüber dem S&P 500 entspricht. Der maximale Drawdown betrug während der Finanzkrise nur 29 % und damit 25 Prozenpunkte weniger als der Gesamtmarkt.

Die Idee für dieses Portfoliokonzept stammt aus dem Buch "High Returns from Low Risk" von Pim Van Vliet und Jan de Koning, wobei es uns mit einer simplen aber genialen Idee gelungen ist, die Rendite gegenüber der Strategie im Buch um 5 % Prozentpunkte pro Jahr zu verbessern. Im Untersuchungszeitraum seit 1999 beträgt die durchschnittliche Rendite der Originalstrategie aus dem Buch etwa 10 %, was immer noch deutlich stärker ist als der Gesamtmarkt, aber unser Regelwerk erzielte mit 15 % pro Jahr ein noch besseres Ergebnis. Pim Van Vliet stellt im Buch folgende Strategie vor: Er schließt die riskantesten Aktien aus dem Aktien-Universum systematisch aus, indem er konsequent auf volatile Aktien verzichtet. Eine einfache, aber geniale Idee. Wir haben diese Strategie verbessert, indem wir unter anderem Performance-Parameter und den Aufwärtstrend hinzugefügt haben. Wie ihr auf das Template zugreifen könnt, zeige ich euch jetzt.

Meine Vorgehensweise

Nachdem ich mich bei www.traderfox.de angemeldet habe, öffne ich das Tool AKTIEN-RANKINGS. Grundlage dieses Tools ist die Datenbank von Morningstar. Über 15.000 in Europa und den USA gelistete Aktien können damit untersucht werden. Das Tool ist Teil des Abopaketes "TraderFox Morningstar Datenpaket" und gibt es für 19 € im Monat. Infos dazu findet ihr unter folgendem Link: https://traderfox.de/software/#aktien-screener.

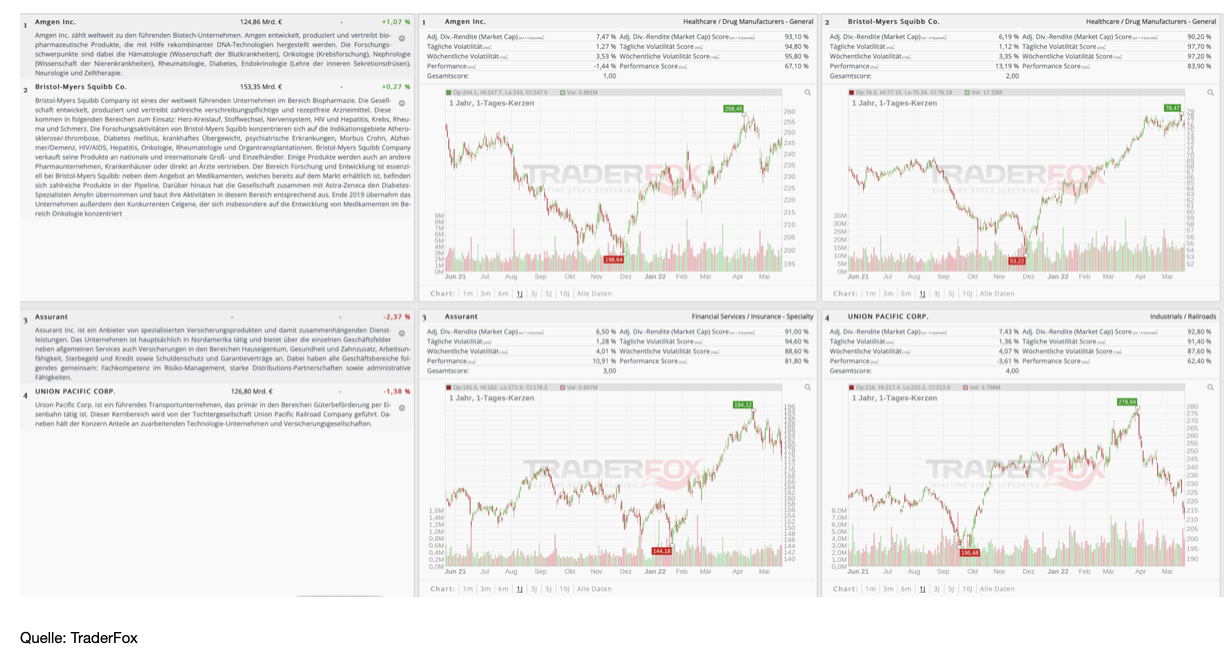

Grundlage sind die 1000 größten US-Unternehmen. Nachdem ich das Template "Conservative Trend-Following" geladen habe, werden mir die voreingestellten Kriterien angezeigt. Wenn ich jetzt auf "scannen" gehe, dann wird mir die Liste mit allen verbleibenden Aktien angezeigt. Grundsätzlich konzentriere ich mich dabei auf die 30 Aktien der vorderen Ränge. Dabei ist auffällig, dass sich auf den vorderen Plätzen die großen Pharmakonzerne tummeln, die nahe ihrer Hochs notieren. Ich konzentriere mich heute allerdings auf das Unternehmen auf Platz 4, das inzwischen knapp 30 % vom Jahreshoch entfernt ist, aber sich trotzdem in einem stabilen Aufwärtstrend bewegt. Es handelt sich um Union Pacific.

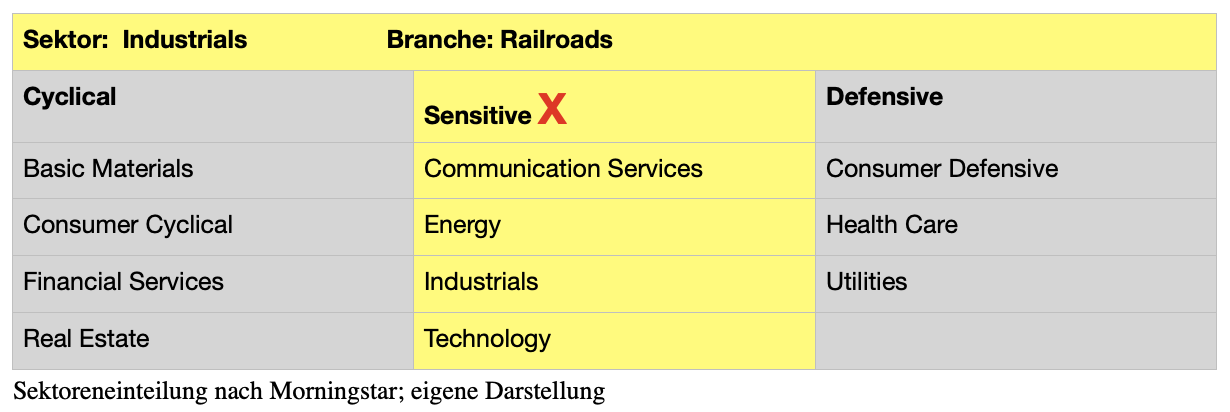

Union Pacific (UNP | WKN 858144 | ISIN US9078181081) ist ein Unternehmen aus den Bereichen Eisenbahn- und Frachttransport. Das Unternehmen verfügt über ein ausgedehntes Eisenbahnnetz in den westlichen zwei Dritteln der USA, wobei seine verschiedenen Strecken den gesamten Bereich vom Mississippi bis zum Pazifik durchqueren. So ist der Konzern in der Lage so ziemlich alles von Kohle und Chemikalien bis hin zu Pflanzen und Autos zu transportieren. Es werden ausschließlich Güter transportiert, aber keine Personen. Das Unternehmen hat seinen Hauptsitz in Nebraska. Die Marktkapitalisierung liegt bei 134 Mrd. USD. Union Pacific ist dem Industrie-Sektor und der Eisenbahn-Branche zuzuordnen.

Segmente

Im Jahr 2021 erwirtschaftete das Unternehmen einen Umsatz von 21,8 Mrd. USD, was einer YoY-Steigerung von 12 % entspricht. Der Umsatz wird in drei Segmenten aufgeteilt: Bulk, Industrial und Premium. Im letzten Jahr wurden mit dem Industrial-Segment 36 % der Umsätze erzielt, wobei in dieses Segment Güter wie Forstprodukte, Kunststoffe, Metalle, Erze, Erdöl und Flüssiggas fallen. Unter die Bulk-Transporte fallen Getreide, Düngemitteln und Lebensmittel, wobei Union Pacific auch Kühltransporte anbietet. Daneben zählen die Transporte für Kohle und erneuerbare Energien hierzu. Im letzten Quartal konnte man mit dem Transport von Kohle und Biomasse am stärksten wachsen und erzielte ein Umsatzplus von 29 % YoY. Das Premium-Segement ist mit einem Anteil von 31 % der kleinste Bereich. Darunter fallen Fahrzeuge, aber auch intermodale Container im In- und Ausland. Kein Wunder, dass der Intermodal-Bereich, der zum großen Teil die Häfen an der Westküste bedient, im letzten Quartal um 5 % geschrumpft ist. Die Probleme im Schiffsverkehr, mit Warenlieferungen aus Asien, spiegeln sich in den Zahlen gut wider.

Burggraben

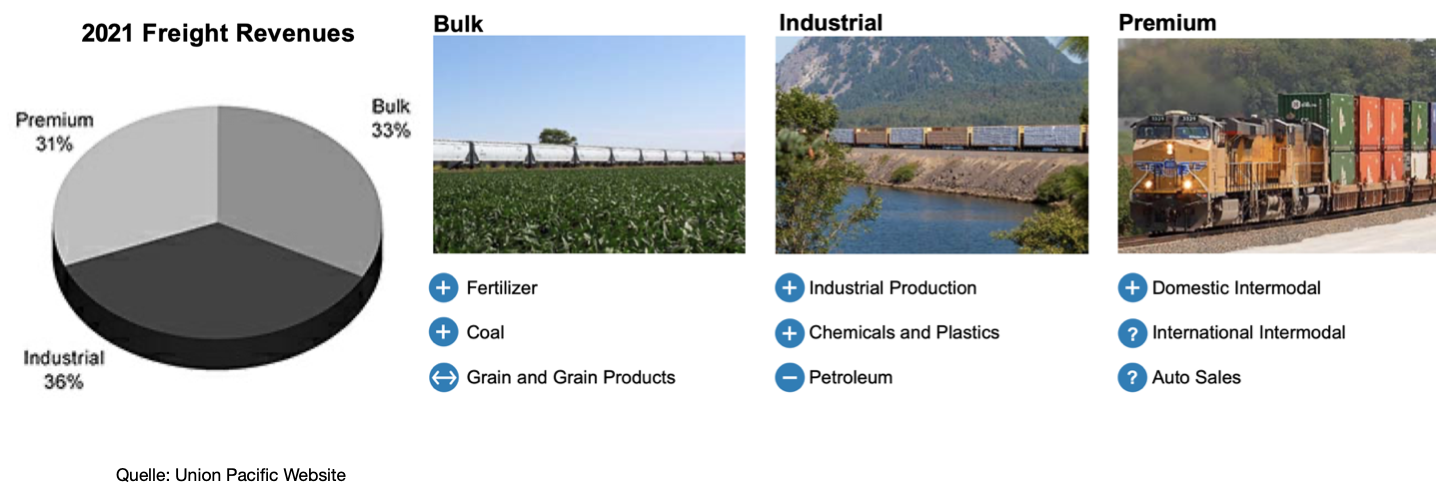

Nach einem Kongressbeschluss der Vereinigen Staaten von Amerika wurde die Union Pacific Railroad 1862 ins Leben gerufen. Um die Siedlungsgebiete im Westen und Osten der USA zu erschließen, wurde gemeinsam mit der Central Pacific Railroad, deren Schienennetz längst von Union Pacific übernommen wurde, eine transkontinentale Eisenbahnstrecke konstruiert. Nach einer wechselvollen Geschichte mitsamt zahlreichen Umbenennungen, Konkursen und Neubeginnen, wurde das Schienennetz beständig ausgebaut und durch Übernahmen erweitert. Inzwischen ist Union Pacific, mit über 7 000 Lokomotiven und über 52 000 Güterwagons, die größte Eisenbahngesellschaft der USA und vornehmlich auf den Güterverkehr per Schiene spezialisiert.

Das firmeneigene Schienennetz erstreckt sich mit über 50 000 Kilometern von der Achse Chicago - New Orleans über den gesamten Westen bis an den Pazifik. Wegen der großen Entfernungen, welche in den USA zurückgelegt werden müssen, ist die Eisenbahn nach wie vor für die meisten Waren die günstigste Option, wobei ein Zug etwa 200 LKW´s ersetzt. Neben dem Schienennetz besitzt das Unternehmen zahlreiche Brücken, Grundstücke und Güter. Da es kaum mehr Konkurrenz gibt und auch keine Konkurrenz mehr hinzukommen wird, da der Neubau eines vergleichbaren Schienennetzes heute unvorstellbar ist, besitzt Union Pacific einen der mächtigsten nur erdenklichen Burggräben.

Natürlich kann man argumentieren, dass andere Transportmittel zu Luft oder auf der Straße durchaus eine Konkurrenz darstellen, da LKW-Transporte schneller und flexibler sind. Da aber der Umweltgedanke auch in den USA immer mehr in den Vordergrund rückt, wäre es möglich, dass zukünftig mehr Waren in den USA über elektrische Eisenbahnstrecken und nicht über Diesel- und Benzin-Trucks transportiert werden. Sicherlich sind selbst Burggräben wie bei Union Pacific nicht in Stein gemeißelt. Eine neue Technologie, ich denke hier zum Beispiel an den HyperLoop von the Boring Company, könnte den Burggraben irgendwann zu Fall bringen. Doch solche Technologien sind bislang bloße Theorie und wer weiß, wann und ob sie sich durchsetzen werden.

Dividenden-Check

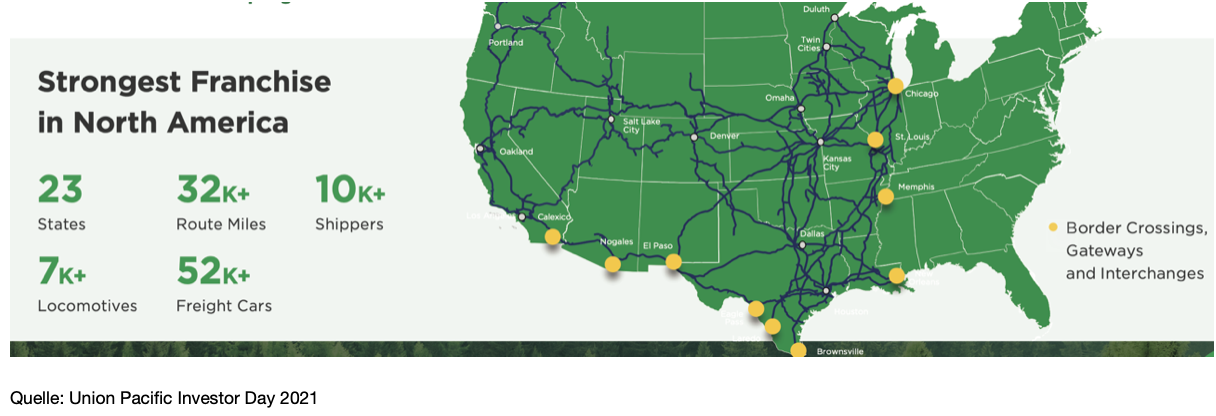

Als Transportunternehmen kann Union Pacific zwar den gewissermaßen "altmodischen" Industrien zugeordnet werden. Bezüglich der Wertentwicklung, steht es den Unternehmen der sogenannten Zukunftsbranchen allerdings in Nichts nach. Weiterhin stellt das Papier eine äußerst attraktive Anlage für Dividendenjäger dar. Seit 1998 wurde die Dividende jährlich erhöht bzw. konstant gehalten. Dabei ergibt sich ein durchschnittliches, jährliches Dividendenwachstum über die letzten zehn Jahre von über 14 %, während die durchschnittliche Dividendenrendite der letzten fünf Jahre bei 1,99 % liegt, bei einer Ausschüttungsquote von 43 %. Hier ist also weiterhin viel Luft nach oben vorhanden. Für das aktuelle Jahr wird eine Dividende von 4,84 USD erwartet, was etwa 2,25 % entspricht.

Richtig ist, dass sich das Dividendenwachstum in den letzten fünf Jahren zwar leicht abgeschwächt hat, allerdings hat das Unternehmen in den letzten Jahren seine Aktienrückkäufe beständig erneuert. So sind die ausstehenden Aktien von 802 Millionen im Geschäftsjahr 2017 auf aktuell 628 Millionen gesunken. Der freie Cashflow von Union Pacific konnte allein in den letzten 5 Jahren verdoppelt werden und liegt aktuell bei 9,40 USD je Aktie. Abgesehen von einem soliden Cashflow und einer starken Bilanz ist der wahrscheinlich wichtigste Faktor, der die Dividende von Union Pacific beeinflussen wird, das zukünftige Gewinnwachstum. Der Gewinn je Aktie stieg im Geschäftsjahr 2021 um 26 %, und für dieses Jahr wird ein Gewinnwachstum von 17 % erwartet. In den letzten fünf Jahren ist der Gewinn pro Aktie im Durchschnitt um 14,4 % pro Jahr gestiegen, so dass die aktuellen Schätzungen durchaus dafür sprechen, dass die derzeitigen Dividendenwachstumsraten tatsächlich aufrecht erhalten werden können.

Qualitäts-Check

Nach dem TraderFox Qualitäts-Check bekommt Union Pacific 11 von 15 Punkten. Das mag zunächst nicht glänzend erscheinen. Doch muss man wissen, dass es sich bei Union Pacific um ein zyklisches Unternehmen handelt. Eine konjunkturelle Abkühlung wirkt sich immer auf die Umsätze und den Gewinn von Union Pacific negativ aus. Schließlich gehört die Bahnbranche zu jenen Sektoren welche eine Abschwächung der Konjunktur als Erstes zu spüren bekommt. Dennoch hat Union Pacific den großen Vorteil die am meisten diversifizierte Bahngesellschaft der USA zu sein.

Durch seine breite Transportpalette kann das Unternehmen nachfrageschwache Produkte ziemlich gut durch aktuell starke Warengruppen ausgleichen, ohne ernsthaft in Bedrängnis zu geraten. Es ist also nicht verwunderlich, dass die Stabilität beim Wachstum hier nicht überzeugt. Um auf die Finanzverschuldung einzugehen, sei gesagt, dass zwar das angegebene Verhältnis von Schulden zu Eigenkapital von 0,65 auf derzeit 2,05 gestiegen ist, was natürlich erst einmal stutzig macht. Doch müssen Anleger einen Schritt weiter gehen und sich zu Gemüte führen, wie sich die Bilanz verändert hat. Der Bestand an eigenen Aktien hat sich beispielsweise auf 47,7 Mrd. USD mehr als verdoppelt, was bedeutet, dass der angegebene Betrag an Eigenkapital von 14,16 Mrd. USD in Wirklichkeit viel höher ist.

Wenn wir einen Blick auf die Bewertung werfen, bleibt festzuhalten, dass die Überbewertung der letzten Monate inzwischen deutlich abgebaut wurde und die Aktie sich aktuell wieder dem Mehrjahresdurchschnitt angenähert hat, was natürlich nicht heißt, dass es nicht noch weiter nach unten gehen kann. Das aktuelle KGV beträgt 20, während das durchschnittliche KGV der letzten 5 Jahre bei 22 liegt. Das Preis/Cashflow-Verhältnis liegt mit 14,4 ebenfalls nahe am 5-Jahresdurchschnitt von 14,6, während der Buchwert je Aktie mit 11 noch deutlich über dem 5-Jahresdurchschnitt von 7 liegt.

Wachstum

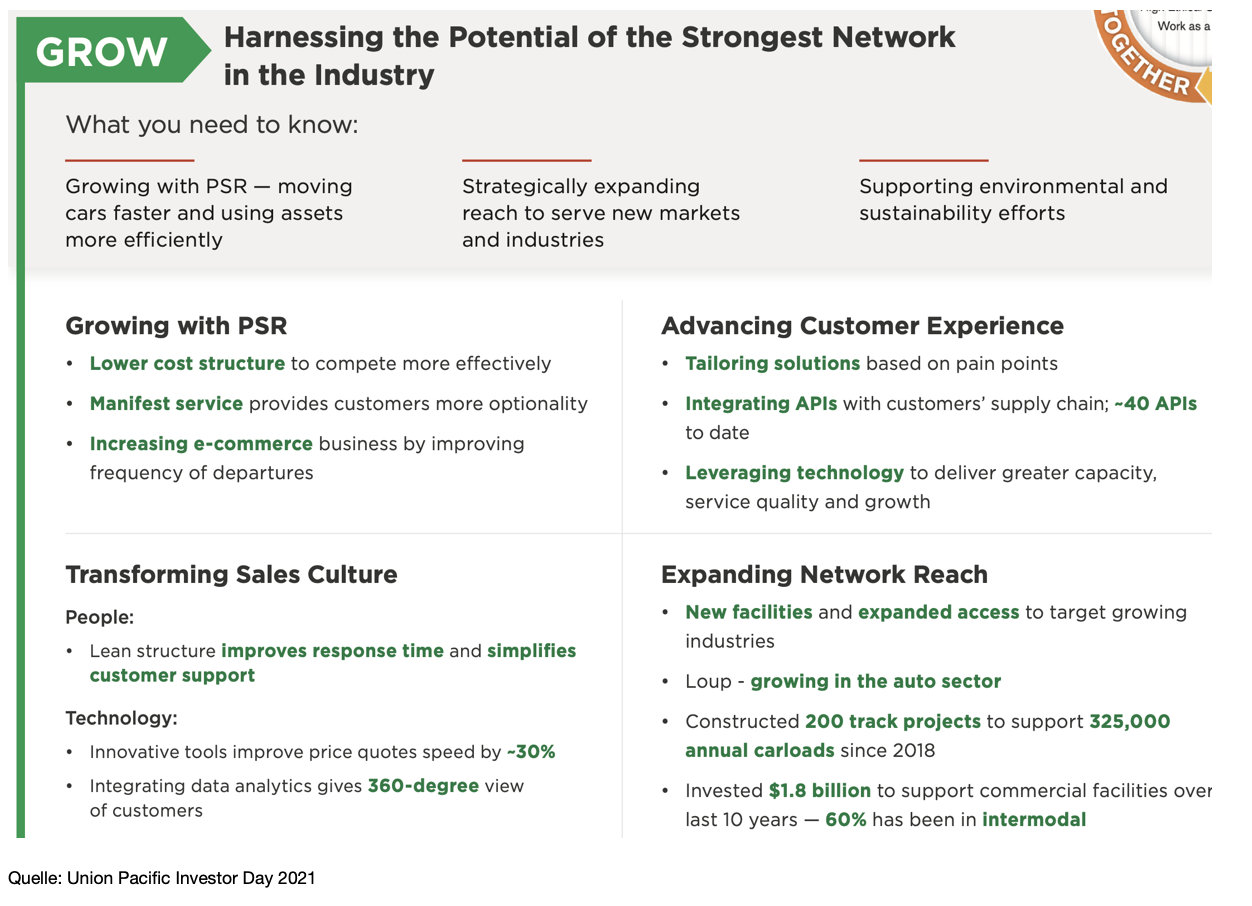

Neben einer konjunkturellen Abkühlung und den Lockdowns in China sind weitere Risikofaktoren in einer zunehmenden staatlichen Regulierung und in hohen Ölpreisen zu sehen, wobei die Citi die Aktie von Union Pacific letzte Woche von Buy auf Neutral abgestuft hat, mit einem Kursziel von 235 USD. Die Citi-Analysten sind gegenüber dem gesamten Eisenbahnsektor zuletzt vorsichtiger geworden, weil sie davon ausgehen dass eine sich abschwächende Wirtschaft die Nachfrage nach Gütern beeinträchtigen wird. Laut Management liegt kurzfristig das größte Risiko in den verstopften Häfen in China, was zu einer geringeren Containerlast führt, die, sobald China die Lockdowns aufhebt, in einem explosionsartigen Anstieg der Container münden wird. So gehe ich persönlich davon aus, das die Eisenbahnbranche noch bis 2023 mit anhaltenden Problemen zu kämpfen haben wird.

Nichtsdestotrotz darf nicht vergessen werden, dass das Unternehmen zuletzt Preiserhöhungen über das Inflationsniveau hinaus vornehmen konnte. Der freie Cashflow befindet sich in einem langjährigen Aufwärtstrend und wird wohl auch in diesem Jahr weiter zulegen. Der CEO Lance M. Fritz, der 2015 das Ruder übernahm, hat das Unternehmen ziemlich gut auf Vordermann gebracht. Er hat die Servicezuverlässigkeit für die Kunden erhöht, die Betriebseffizienz gesteigert und die Netzwerkkomplexität reduziert. Sein Fokus richtet sich dabei stets auf die operativen Ziele: Im Vordergrund steht hier ein Operating Ratio von 60 %, das zuletzt mit 59,4 % weiter äußerst stark war. Das Operating Ratio ist eine spezifische Kennzahl der Bahnbranche und gibt an, welcher Prozentsatz der Umsätze für die Betriebskosten verwendet wird. Je niedriger das Operating Ratio ist, desto effizienter und profitabler ist ein Unternehmen, wobei Union Pacific regelmäßig besser als sämtliche Wettbewerber abschneidet.

Kurz- bis mittelfristig dürfte der Druck auf die Aktie hoch bleiben, da es unwahrscheinlich ist, dass sich die Probleme in der Lieferkette in den kommenden Monaten bezüglich China spürbar verbessern werden. Sollte die US-Notenbank beginnen, Liquidität aus dem Markt zu ziehen, wird das weiteren Druck auf die Aktie bringen. Für Anleger sind das dennoch gute Nachrichten, da sich die Aktie nun immer mehr einem attraktiven Einstiegsniveau nähert, bei einer Dividendenrendite, die ebenfalls immer attraktiver wird.

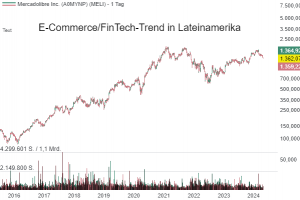

Kursentwicklung

Die Aktie von Union Pacific ist eine absolute Dauerläufer-Aktie. Die durchschnittliche Aktienperformance der letzten 10 Jahre lag bei 14,50 %. Wie der Mehrjahreschart zeigt, befindet sich Union Pacific in einem starken Aufwärtstrend, der sich in den letzten zehn Jahren deutlich beschleunigt hat. Selbst eine Korrektur um 50 % würde dem Aufwärtstrend keinen Schaden zufügen. In den letzten 40 Jahren hat die Aktie mehr als 10.000 % zugelegt. Aktiensplits und Dividenden sind darin nicht enthalten.

Würden wir uns nur den kurzfristigen Chart ansehen, würden wir denken, dass die Aktie nicht wirklich gut dasteht: Der GD 200 wurde unterschritten, das 38,2 % Retracement wurde gerissen und die aktuell laufende Korrektur verläuft rasant. Nichtsdestotrotz schadetet diese Korrektur nicht. Ganz im Gegenteil: Als potenzieller Anleger würde ich mir wünschen, dass die Aktie noch einmal deutlich weiter fällt. Im Bereich von 171 USD habe ich mir einen Alarm gelegt. Auf diesem Niveau kann ich mir eine erste Positionierung vorstellen, die ich dann sukzessive ausbauen würde. Denn ich bin mir ziemlich sicher: Auch wenn die Aktie jetzt stark fällt, wird wieder eine Zeit kommen, in der sie wieder genauso stark steigt. Wann das sein wird? Spätestens dann, wenn sich die Erwartungen an das Wirtschaftswachstum wieder aufhellen.

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch eine schöne Woche.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Rankings: https://rankings.traderfox.com

Aktien-Terminal: https://aktie.traderfox.com

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich gennant und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen: Verantwortlicher Redakteur Andreas Haslinger: Keine

Research-Offensive bei TraderFox. Unsere neuen Routinen und Frühwarnsysteme!

Research-Offensive bei TraderFox. Unsere neuen Routinen und Frühwarnsysteme!