Anleger aufgepasst: Das sind die 8 Grundsätze einer erfolgreichen Aktienanlage

| alle Artikel zur PayPal Holdings Inc. Aktie | Preisindikation: 63,710 $ +0,71 % (07:43 Uhr) | Qualitätscheck |

| alle Artikel zur Peloton Interactive Inc. Aktie | Preisindikation: 3,074 $ -0,52 % (07:43 Uhr) | Qualitätscheck |

| alle Artikel zur Pinterest Aktie | Preisindikation: - - - | Qualitätscheck |

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Die Märkte sind komplex: Makroökonomie funktioniert, bis sie es nicht mehr tut, teure Aktien können ein gutes Investment sein, und eine Aktienrallye kann inmitten einer Gewinnrezession stattfinden. Doch laut BCA Research gibt es 8 Anlagegrundsätze, die Anlegern den Weg durch das Rauschen weisen und ihnen dabei helfen, erfolgreich durch die Aktienmärkte zu navigieren. TraderFox verrät, welche Anlageregeln das sind.

Die Finanzmärkte sind ein sehr komplexes Gebilde. Das führt beispielsweise unter anderem dazu, dass manche Dinge beim Investieren manchmal funktionieren, nur um in einer anderen Situation, die der früheren Lage subjektiv betrachtet sehr ähnelt, einfach nicht mehr zu funktionieren.

Irene Tunkel, Chjef-Strategin für US-Aktien bei BCA Research, machten vielfältige berufliche Erfahrungen wie diese zu einer Agnostikerin. So glaubt sie deshalb nicht mehr daran, dass es den einen richtigen Weg zu investieren gibt, selbst wenn eine These gut durchdacht und durch Zahlen und tiefgreifende Analysen untermauert ist.

Sie ist vielmehr überzeugt davon, dass sich verschiedene Investmentansätze, fundamentale und quantitative, Bottom-up- und Top-down-Ansätze, gegenseitig ergänzen sollten, um das "Beste aus allen Welten" zu erreichen. Tunkel verlässt sich deshalb auf ein Investment-Framework, das diszipliniert genug ist, um eine Struktur zu bieten, auf die man zurückgreifen kann, um verhaltensbedingte Verzerrungen zu minimieren, und das dennoch flexibel genug ist, um auch überraschende Entwicklungen schnell in die Anlageentscheidungen einbeziehen zu können.

Das Ergebnis sind 8 Anlageprinzipien, die laut Tunkel als Stützen für eine erfolgreiche Aktienanlage taugen und die wir nachfolgend vorstellen.

Grundsatz 1: Der Konjunkturzyklus ist wichtig

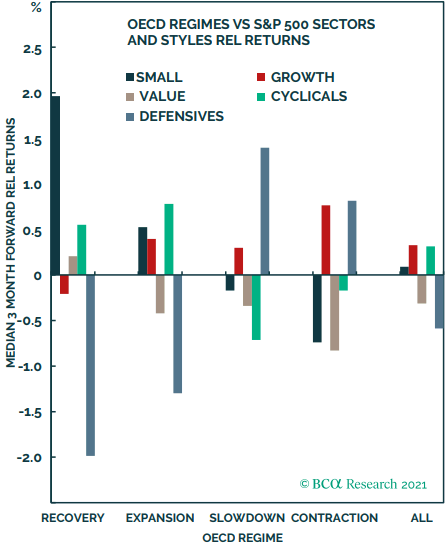

Der Konjunkturzyklus und die makroökonomischen Bedingungen sind laut Tunkel die Eckpfeiler jeder Anlageentscheidung. Denn sie untermauern zum einen die Fundamentaldaten der meisten Vermögenswerte. Und zum anderen geben sie die Arten von Vermögenswerten vor, die aufgrund ihres Risikoniveaus und ihrer Empfindlichkeit gegenüber dem Wirtschaftswachstum wahrscheinlich eine Outperformance erzielen werden.

Die Analyse der Stadien des Konjunkturzyklus ist ein prägnanter Weg, so Tunkel, um eine breite Palette von Wirtschaftsdaten zusammenzufassen, wie Kapazitätsauslastung, Wachstum, Politik, Kreditbedingungen und Bewertung. Jeder Konjunkturzyklus ist anders, doch im Durchschnitt über alle Zyklen hinweg weisen die Phasen die folgenden Merkmale auf (Tabelle 1).

Erholungsphase: Die Politik ist locker und die Liquidität ist reichlich vorhanden, die Gewinne erholen sich, aber das Wachstum ist gering, die Inflation ist niedrig, die Risikoaversion ist erhöht und die Aktien sind immer noch günstig. In diesem Umfeld schneiden Zykliker, Small Caps und Value besser ab.

Expansionsphase: Die Politik ist neutral, die Inflation ist moderat, das Wachstum ist üppig, die Risikoaversion ist gering. In dieser Phase glänzen vor allem Zykliker und Small Caps.

Verlangsamungsphase: Die Inflation ist höher, und die Politik wird gestrafft, das Wachstum überschlägt sich, die Bewertungen sind ausgedehnt, und die Risikoaversion steigt. In diesem Umfeld der Wachstumsverlangsamung schneiden Wachstumswerte, Large Caps, defensive Werte und Real Assets besser ab.

Kontraktionsphase: Es herrscht Deflation (oder die Angst davor), die Produktion geht zurück, das Wachstum ist gering und die Risikoaversion ist hoch. In diesem Umfeld haben defensive, qualitativ hochwertige und hochprofitable Aktien die Nase vorn.

Aktien-Performance in verschiedenen Phasen des Konjunkturzyklus

Quelle: BCA Research

Umgemünzt auf die aktuelle Situation kommt Tunkel zu der folgenden Bestandsaufnahme:

Obwohl die Pandemie kaum vorbei ist, haben die Märkte die Erholungsphase bereits durchlaufen und sind direkt im Expansionsbereich gelandet. Geld- und Fiskalpolitik bleiben locker. Die einzige Abweichung von einer lehrbuchmäßigen Beschreibung der Expansion sind eine niedrige Kapazitätsauslastung und eine hohe Arbeitslosenquote, die als Nachwirkungen spezifischer Faktoren der Pandemie fortbestehen. Hohe Arbeitslosigkeit bei gleichzeitig hoher Nachfrage nach Arbeitskräften löst Inflationsdruck aus.

BCA Research glauben jedoch, dass wir uns dem Ende der Expansionsphase nähern und im Begriff sind, in eine moderate Verlangsamung überzugehen. Das Wachstum wird zwar robust bleiben, sich aber von seinem Höchststand aus moderat abschwächen. Damit könnte jetzt der richtige Zeitpunkt sein, sich für eine Verlangsamung neu zu positionieren, um dem Spiel voraus zu sein.

Um in einer Verlangsamungsphase, die Monate dauern kann, aber keineswegs das Ende einer Aktienhausse einläutet, gut abzuschneiden, empfiehlt man Wachstums-, Large-Cap- und defensive Aktien wieder hervorzukramen und bei einigen der jüngsten zyklischen Outperformer Gewinne mitzunehmen. Ein Barbell-Ansatz mit einer Übergewichtung von zyklischen Sektoren wie Energie und Industrie sowie defensiven Titeln wie Gesundheit und Technologie könne zu diesem Zeitpunkt gut funktionieren, heißt es.

Grundsatz 2: Schocks und vorübergehende Themen übertrumpfen sowohl Makro- als auch Fundamentaldaten

Die Makroökonomie ist auf dem zyklischen Zeithorizont wichtig, aber intra-zyklisch sind es transiente Themen und Makroschocks, welche die Märkte bewegen. Diese Themen, die auch als "schwarze Schwäne" und "graue Nashörner" bezeichnet werden, sind exogene Schocks und Entwicklungen, welche die Psyche der Anleger dominieren. Meistens sind sie politisch bedingt, wie Handelskrieg oder fiskalische Stimulierung, aber gelegentlich sind es Ereignisse höherer Gewalt, wie Covid-19.

Vorübergehende Themen können einen positiven oder negativen Effekt auf den Markt haben. Dabei handelt es sich um Nachrichten und Entwicklungen, die vom Markt nicht sofort eingepreist werden, die aber nicht ignoriert oder abgetan werden sollten: Sie dominieren das Anlageergebnis unabhängig von der normalen Marktordnung der Dinge. Gewöhnlich sind vorübergehende Themen kurzlebig und verblassen, sobald sich die makroökonomischen und fundamentalen Daten wieder an die neue Realität angepasst haben: Die Schätzungen für das Wirtschafts- und Gewinnwachstum wurden revidiert, und die relevanten Aktien- und Branchenrenditen haben den Schock absorbiert.

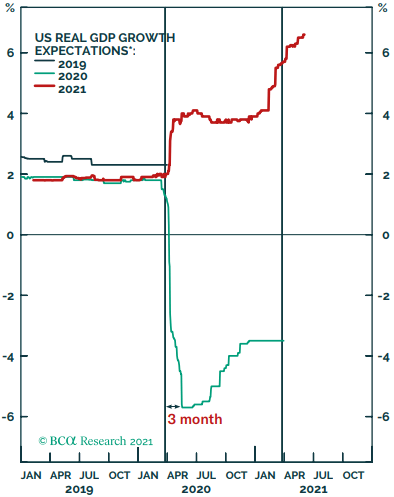

Im März 2020 beispielsweise spielten weder Fundamentaldaten noch Bewertungen eine Rolle. Auch nicht die Makroökonomie. Die Aktien wurden zuerst vom "Coronavirus"-Thema niedergemetzelt und dann von einem "Liquidität ist im Überfluss"-Thema in die Höhe getrieben. Es dauerte 3 Monate, bis die Analysten das US-BIP-Wachstum auf eine Kontraktion herabstuften (Grafik 2)!

Märkte brauchen Zeit zum Einpreisen von Schocks

Quellen: Bloomberg, BCA Research

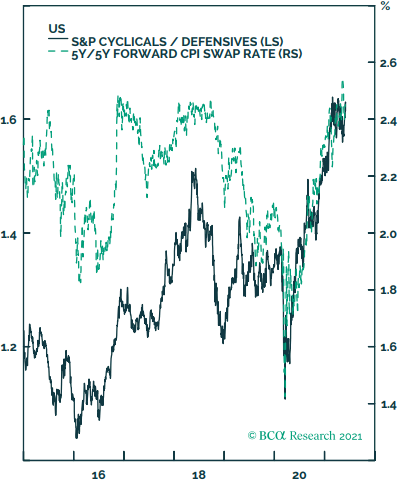

In den vergangenen Monaten schien das einzige Thema, das für die Marktteilnehmer von Bedeutung war, die Inflation zu sein, und zwar die Inflation allein. Die Folgen? Die Angst vor Inflation und einer früher als erwarteten Straffung durch die Fed haben einen heftigen Ausverkauf bei Anleihen und Wachstumsaktien sowie defensiven Titeln ausgelöst. Es gibt jedoch Anzeichen dafür, dass dieses Thema allmählich verblasst, da sich die Zinsen stabilisieren und Wachstumsaktien wieder anziehen (Grafik 3).

Inflationsängste lösten eine Aktienrotation aus

Quelle: BCA Research

Grundsatz 3: Es gibt ein Wechselspiel zwischen Bewertungen und Fundamentaldaten

Sobald der makroökonomische Hintergrund und die vorübergehenden Themen gut verstanden sind, zoomen Anleger bei ihrer Analyse zurück auf die Bewertungen und Fundamentaldaten einzelner Stile und Sektoren, um die attraktivsten Chancen auszuwählen.

Idealerweise sucht man dabei nach den günstig bewerteten Sektoren, die solide Fundamentaldaten haben und ein starkes Wachstum liefern können. Solche Sektoren zu finden, ist aber leichter gesagt als getan: Selten existieren gut und billig in der gleichen Inkarnation. Daher müssen Anleger einen Kompromiss eingehen: Kaufen sie billige Aktien mit schlechtem Gewinnwachstum und angefochtenen Fundamentaldaten oder zahlen sie eine Prämie für solides Wachstum. Ein klassisches Value/Growth-Dilemma.

Der BCA-Ansatz sieht wie folgt aus:

Billige Sektoren:

Die relative Bewertungen sind sehr wichtig: Die meisten Value-Investments sind Mean-Reversion-Plays (Grafik 4), das heißt, Value-Aktien nähern sich langfristig wieder ihren historischen Mittelwerten an. Man legt bei BCA hier kein großes Gewicht auf die Fundamentaldaten – man erwartet keine überragende Bilanz oder Gewinnwachstum. Um Value-Fallen auszusieben, sucht man nach einem Katalysator für eine Mean-Reversion. Bei billigen Aktien seien die Bewertungen wichtiger als die Fundamentaldaten.

Value kehrt zum Mittelwert zurück

Quelle: BCA Research

Teure Sektoren:

Relative Bewertungen sind viel weniger wichtig als Wachstumserwartungen und Fundamentaldaten. Verbessern sich die Fundamentaldaten weiter oder haben sie einen Höhepunkt erreicht, lautet die Frage. Eine andere ist, ob sich das Gewinnwachstum beschleunigen oder verlangsamen wird? Wenn sich die Fundamentaldaten, z.B. die Eigenkapitalrendite oder die Margen, verbessern und eine Verlangsamung des Wachstums nicht zu erwarten ist, dann ist die Bewertungsprämie gerechtfertigt.

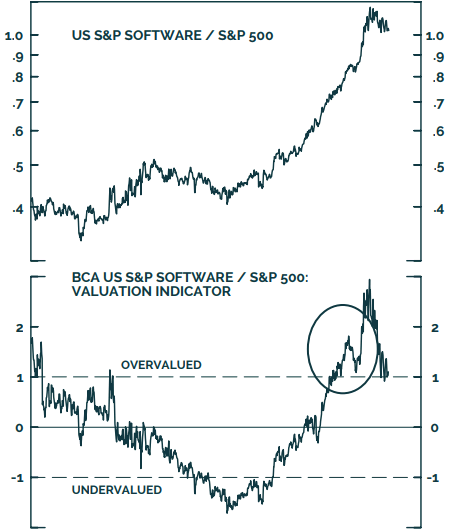

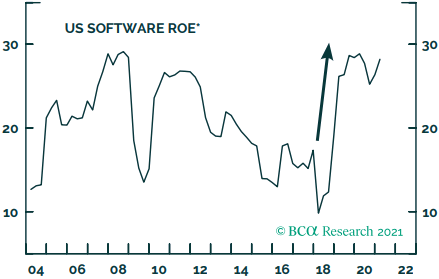

Die Software-Branche ist laut BCA Research ein typisches Beispiel dafür. Damals, in den Jahren 2019-2020, waren die Bewertungen atemberaubend (mehr als zwei Standardabweichungen über der 10-jährigen Historie), aber das Gewinnwachstum war robust, und die Rentabilität befand sich in einem mehrjährigen Aufwärtstrend. Die Bewertungsprämie war gerechtfertigt. Doch Ende 2020 begann sich die Eigenkapitalrendite zu verschlechtern, und die Branchengruppe erlebte einen Rückschlag. In jüngster Zeit hat sich die Eigenkapitalrendite stabilisiert und gedreht. Die Performance folgt dieser Entwicklung (Grafik 5).

Änderungen in der Profitabilität treiben die Bewertungen

Quellen: Refinitiv Datastream, BCA Research

Tipp: Im Aktien-Terminal könnt Ihr euch die durchschnittlichen Kennzahlen zu den Sektoren in der Marco-View kostenlos anschauen

https://aktie.traderfox.com/macro-view/

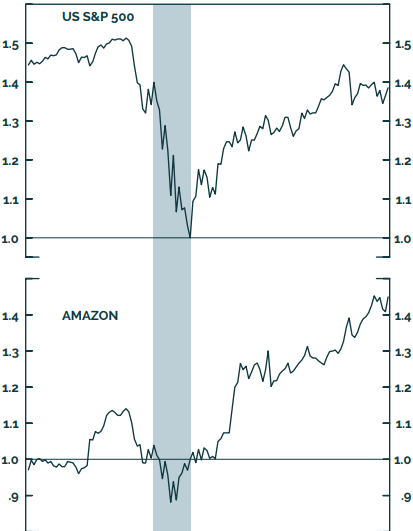

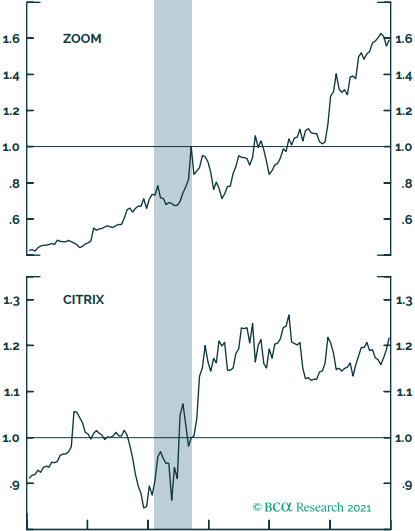

Grundsatz 4: Aktienmärkte sind Märkte mit Aktien

Das Verständnis des Verhaltens einzelner Aktien macht die Top-Down-Sektor- und Stilauswahl viel fundierter und nuancierter, so Tunkel. Schließlich habe man es als Anleger nicht nur mit einem Aktienmarkt zu tun, sondern mit einem Markt von Aktien. Diejenigen, die im März 2020 an den Bloomberg-Bildschirmen klebten, haben vielleicht die wenigen Grün blinkenden Aktien von Unternehmen wie Zoom, Citrix und Amazon gesehen, die sich inmitten des Aktien-Armageddons erholten. Dies waren die ersten grüne Triebe für eine der anschließend folgenden stärksten Aktienmarktrallyes der Geschichte. Wenn man auf die Daten auf Aktienebene achtete, gab es auch einen frühen Hinweis darauf, dass die Pandemieabschaltungen, so schrecklich sie auch waren, ein Segen für ausgewählte Technologie- und E-Commerce-Sektoren sein würden (Grafik 6).

Covid-19-Gewinner führen S&P 500-Erholung an

Quelle: BCA Research

Gegenwärtig sei festzustellen, dass zyklische Werte seit März keine Outperformance gegenüber defensiven Werten mehr erzielt haben. Zu bemerken gewesen sei in den letzten zwei bis drei Wochen auch das Comeback heißer Technologiewerte, von denen viele ehemalige "Covid19-Gewinner" seien, die von einer "Back-to-Work-Rally" verprügelt worden seien.

Dabei handele es sich um Fintech- und E-Commerce-Namen wie PayPal, Pinterest und Peloton, von denen einige mehr als 50 % von ihrem Februar-Hoch entfernt seien. Die Umkehrung der Performance von Wachstumswerten sei ein Zeichen dafür, dass sich die Zinsen stabilisiert hätten, Inflationsängste übertrieben seien und sich das US-Wirtschaftswachstum allmählich verlangsame.

Grundsatz 5: Die Märkte sind zukunftsorientiert

Zum 5. Prinzip zitiert Tunkel Anlage-Guru Warren Buffet, der es einst prägnant wie folgt formulierte: "Kaufen Sie riskante Anlagen, wenn Blut auf den Straßen fließt", und "seien Sie ängstlich [d.h. verkaufen Sie], wenn andere gierig sind." Mit anderen Worten: Es ist wichtig, Wendepunkte zu antizipieren und dem Markt einen Schritt voraus zu sein.

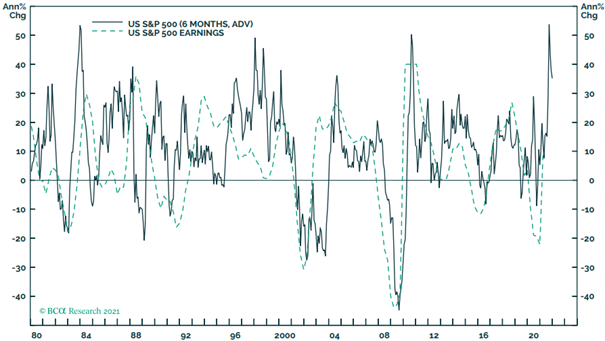

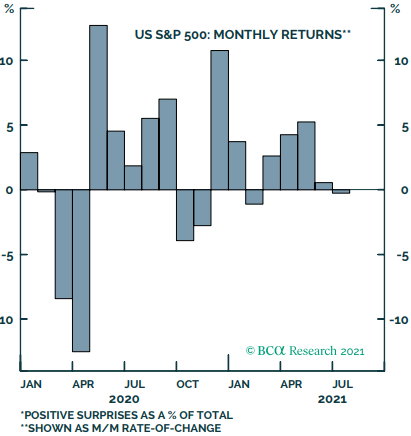

Die Rallye des letzten Jahres ist laut BCA Research ein gutes Beispiel dafür: Der S&P 500 erzielte die beste Rendite in der Geschichte, obwohl er in Bezug auf das Ertragswachstum nicht viel vorzuweisen hatte, denn fast 70 % der Rendite des S&P 500 stammten aus der Ausweitung des Bewertungs-Multiplikatoren. Die Anleger sahen über die Schließungen hinweg und glaubten zu Recht, dass die Gewinnrezession vorübergehend ist, die Unternehmen sich in einer soliden finanziellen Verfassung befinden, die Bewertungen auf einem abgrundtiefen, einmaligen Niveau sind und die V-förmige Erholung einsetzen wird, sobald die Pandemie vorbei ist (Grafik 7).

Die Aktienkurse laufen den Firmenergebnissen voraus

Quelle: BCA Research

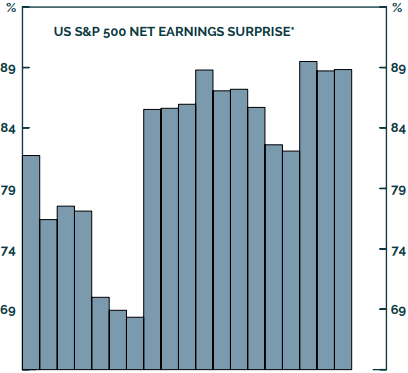

Umgekehrt sei die Gewinnsaison für das 1. Quartal 2021 hervorragend verlaufen, aber viele Aktien, selbst jene, welche die Erwartungen übertrafen, hätten ihre Kursgewinne wieder abgegeben: Die Aktien seien für Perfektion bewertet gewesen und die Anleger seien zu dem Schluss gekommen, dass bei einigen von ihnen die besten Zeiten vorbei seien und sich das Wachstum verlangsame (Grafik 8).

Während der Berichtssaison zum ersten Quartal wurden

Gewinnsteigerungen nicht belohnt

Quelle: BCA Research

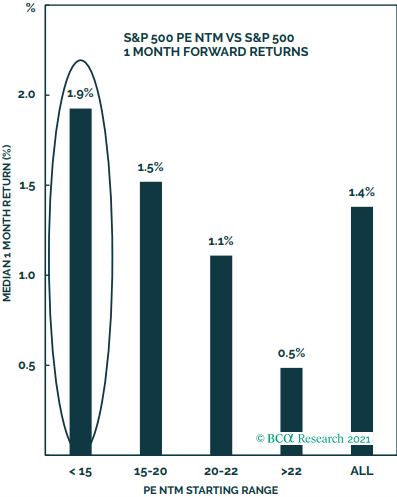

Derzeit befänden sich die Bewertungen auf Basis historischer Ergebnisschätzungen fast aller Sektoren und Stile im S&P 500 auf extremen Niveaus, so etwa mit einem 36-fachen KGV. Die KGVs auf Basis der geschätzten künftigen Gewinne seien jedoch im Durchschnitt 9 Punkte niedriger und lägen bei 21. Die Hoffnung sei, dass sich der Aktienmarkt innerhalb der nächsten 12 Monate mit einem erwarteten Gewinnwachstum je Aktie von 23 % erholen und in seine großen Schuhe wachsen werde. Bei BCA Research glaubt man, dass er das tun wird!

Tipp: Im Aktien-Terminal könnt Ihr euch die durchschnittlichen Kennzahlen zu den Sektoren in der Marco-View kostenlos anschauen

https://aktie.traderfox.com/macro-view/

Grundsatz 6: Vermögenspreise reagieren auf die "zweites Ableitung"

Dieses Prinzip ist eine logische Folge von "Märkte sind vorausschauend". Normalerweise ist die Wachstumsrate bereits eingepreist, da die Märkte effizient sind und neue Informationen als Änderung des erwarteten Wachstums, d.h. des Impulses, eintreffen. Eine Änderung der Wachstumsaussichten wird von den Märkten absorbiert und ist ein führender Indikator für Wendepunkte bei den Aktienrenditen.

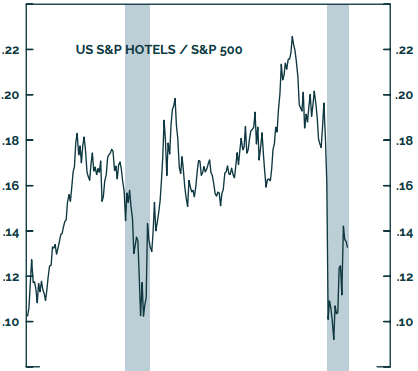

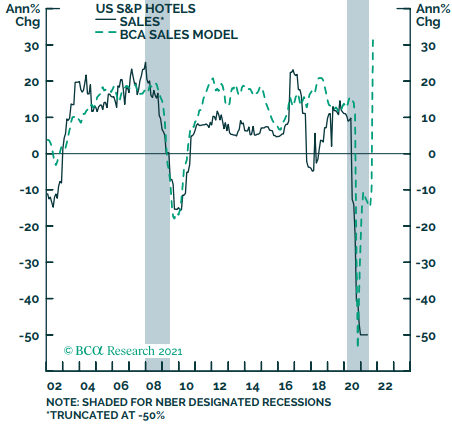

Meistens bezieht sich der Impuls auf die Änderung der wirtschaftlichen oder Gewinnwachstumserwartungen. Zum Beispiel sinken die Umsätze für die Branchengruppe Hotels immer noch, aber mit einer geringeren Rate als zuvor (die zweite Ableitung verbessert sich). Diese "weniger schlechten" Zahlen reichen aus, um die Kurse bei den Hotelaktien in die Höhe zu treiben (Grafik 9).

Hotelaktien reagieren sehr positiv auf "weniger schlechte"-

Umsätze als erwartet

Quelle: BCA Research

Grundsatz 7: Thematisches Investieren: Das Kanalisieren von Woods

Thematisches Investieren ist eigentlich "intelligentes" Momentum-Investing, so Tunkel, aber sein Reiz liegt in der Fähigkeit, ein Thema/einen Katalysator zu identifizieren, das/der die Aktien vereint und sie dazu bringt, sich im Gleichklang zu bewegen.

Die Kenntnis eines Themas, das hinter dem Momentum steht, hilft einem, die thematischen Treiber zu verstehen und Wendepunkte zu antizipieren. Thematisches Investieren ist ein Ärgernis für Stockpicker, aber ein Segen für Top-Down-Investoren: Die Identifizierung eines Themas hat einen größeren Einfluss auf die Portfoliorenditen als die Auswahl der einzelnen Aktien, die es repräsentieren.

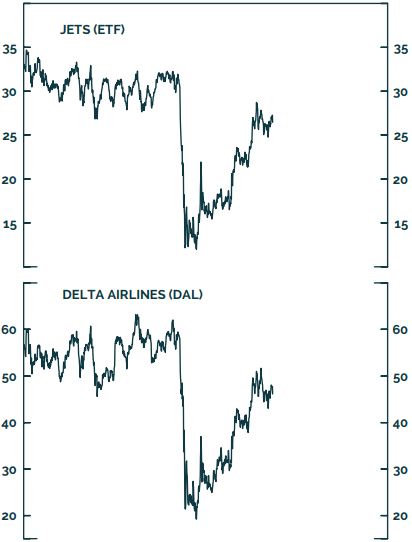

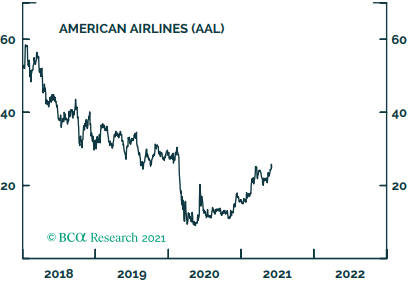

Beispielsweise ist die Identifizierung einer Erholung im Bereich Flugreisen und die Investition in den Jets-ETF eine wichtigere Entscheidung als die Auswahl der richtigen Fluglinien-Aktie. Seit Februar 2020 ist American Airlines zu 94 % und Delta zu 98 % mit dem Jets ETF korreliert (Grafik 10).

Luftverkehrsaktien sind stark miteinander korreliert

Quelle: BCA Research

Wenn man die Treiber kennt, kann man sich überlegen, was eine Umkehr dieses Themas auslösen kann, etwa ein Anstieg des Ölpreises, eine strukturelle Verschiebung bei Geschäftsreisen, sinkendes Verbrauchervertrauen und eine hohe Sparquote der Haushalte. Thematisches Investieren ist beliebt, da es einem Investor erlaubt, das Momentum zu reiten, aber auch ausgerüstet zu sein, um Wendepunkte zu antizipieren.

Thematisches Investieren kann laut BCA Research über eine Vielzahl von Anlagehorizonten erfolgen (Aktien, die von der Pensionierung der Baby-Boomer profitieren, sind ein Beispiel für ein strukturelles Thema, während Aktien, die von der Unterbrechung der Lieferkette durch Covid-19 profitieren, (hoffentlich) ein kurzlebiges Thema sind). Darüber hinaus könnten Themen High-Tech sein, wie z. B. autonomes Fahren oder grüne Energie, und Low-Tech, wie z. B. der Pandemie-"Welpen-Boom". Die prominentesten und am meisten diskutierten Themen der letzten Monate sind "Covid-19-Gewinner" versus "Zurück an die Arbeit" Vermutlich ist thematisches Investieren das "passive Investieren" der Zukunft - ein Trend, der durch die Popularität der von Cathie Woods verwalteten ARK-Fonds illustriert wird, so Tunkel.

Grundsatz 8: "Kein Land ist eine Insel"

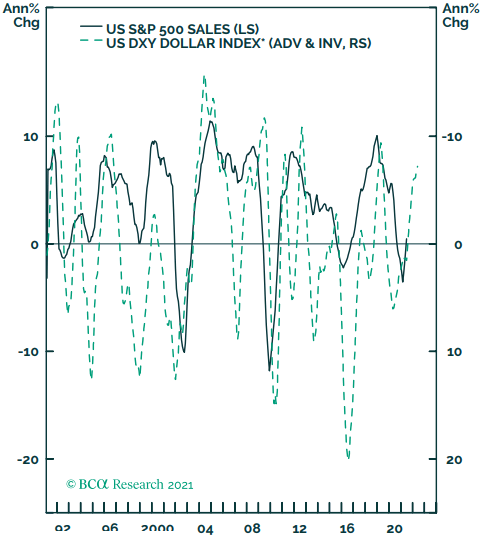

Auch wenn der Schwerpunkt dieser Publikation auf dem US-Aktienmarkt liegt, ist es nach Einschätzung von Tunkel wichtig, die Entwicklungen im Rest der Welt im Auge zu behalten. Die Unternehmen im S&P 500 Index erwirtschaften 43 % ihres Umsatzes im Ausland. Daher reagieren die Unternehmensgewinne sehr empfindlich auf die Entwicklung des handelsgewichteten Dollars, sowohl aufgrund der Warenpreise als auch aufgrund von Umrechnungseffekten.

Die jüngste Abwertung des Dollars wird laut BCA das Wachstum der Unternehmensgewinne ankurbeln, insbesondere in den Sektoren Technologie (58 % der Gewinne außerhalb der USA), Werkstoffe (56 %) und Energie (50 %). Es dauert etwa 3-6 Monate, bis sich die Dollarschwankungen vollständig im Umsatzwachstum niederschlagen (Grafik 11).

Der USD treibt die Umsätze bei den S&P 500-Unternehmen

Quellen: Bloomberg Finance L.P., Smoothed, BCA Research

Darüber hinaus haben die wirtschaftlichen Wachstumsraten der wichtigsten Handelspartner der USA, d.h. Europa, Mexiko, Kanada und China, ebenfalls einen tiefgreifenden Einfluss auf die US-Wirtschaft, der sich über die US-Handelsbilanz, die Entwicklung des Dollars und die Renditen der Staatsanleihen überträgt (Grafik 12).

Wichtige US-Handelspartner beeinflussen die US-Wirtschaft

Quelle: BCA Research

Research-Offensive bei TraderFox. Unsere neuen Routinen und Frühwarnsysteme!

Research-Offensive bei TraderFox. Unsere neuen Routinen und Frühwarnsysteme!