Die zehn Top-Politik-Risiken aus Anlegersicht und warum politische Börsen dieses Mal lange Beine haben könnten

Die geopolitischen Risiken nehmen zu - und können erhebliche Auswirkungen auf die Weltwirtschaft, die Finanzmärkte und die Anlageportfolios haben. Das hat das laufende Jahr leider eindrucksvoll bestätigt. Die damit verbundenen Auswirkungen sind aber schwer zu quantifizieren oder vorherzusagen. Blackrock beschäftigt sich dennoch regelmäßig mit geopolitischen Risiken und deren Auswirkungen auf die Märkte. TraderFox zeigt auf, was laut dem weltgrößten Vermögensverwalter derzeit die Top-10-Politik-Risiken sind und warum die dortigen Experten befürchten, dass politische Börsen dieses Mal lange statt wie sonst oft üblich kurze Beine haben könnten.

Neben der hohen Inflation und wegen der deswegen steigenden Leitzinsen sind die gravierenden geopolitischen Veränderungen in diesem Jahr das Hauptgesprächsthema unter den Anlegern. Regelmäßig mit geopolitischen Entwicklungen beschäftigt sich das Blackrock Investment Institute, der Thinktank des weltweit größten Vermögensverwalters in der monatlich aktualisierten hauseigenen Publikation "Geopolitical risk dashboard".

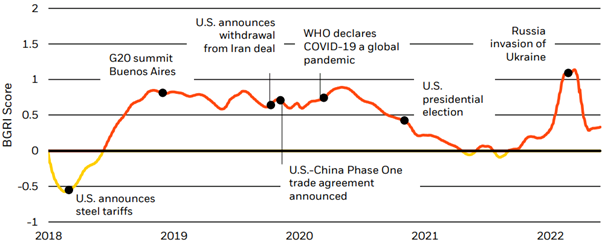

In der aktuellen Juli-Ausgabe bezeichnen die Autoren die russische Invasion in der Ukraine als die schwerwiegendste Sicherheitslage und humanitäre Krise in Europa seit dem Zweiten Weltkrieg. Es sei auch das gefährlichste Patt zwischen den USA und Russland seit der Kuba-Krise. Dazu passt, dass sich der Blackrock-Indikator für geopolitische Risiken auf einem erhöhten Niveau bewegt, was bedeutet, dass sich die Märkte auf politische Risiken konzentrieren.

Die Entwicklung des Blackrock-Indikators für geopolitische Risiken im Überblick

Quellen: Blackrock Investment Institute. Juni 2022

Der abgebildete Risk Indicator zielt darauf ab, die allgemeine Marktaufmerksamkeit für geopolitische Risiken zu erfassen, wie das Liniendiagramm zeigt. Der Indikator ist ein einfacher Durchschnitt der Top-10-Einzelrisiken von Blackrock. Sein Stand ist seit seinem Höchststand im März gesunken, da Inflation und Geldpolitik in den Mittelpunkt der Märkte gerückt sind. Sicherlich ist die Aufmerksamkeit der Märkte für ausgewählte Einzelrisiken wie den Russland-NATO-Konflikt nach wie vor hoch und hat den globalen Indikator über seinem Fünfjahresdurchschnitt gehalten. Angesichts des geopolitischen Wettbewerbs und potenzieller Konflikte in der Welt hält man dieses Maß an Aufmerksamkeit für gerechtfertigt.

Das Risiko dauerhafter politischer Instabilität hat sich erhöht

Allgemein erinnern die Experten um Blackrock Investment Institute Chairman Tom Donilon daran, dass geopolitische Ereignisse in der Regel bescheidene und kurzlebige Auswirkungen auf Märkte und Volkswirtschaften haben. Diese These bestätigt auch eine hausintern durchgeführte Analyse von 68 Risikoereignissen seit 1962.

Doch bei der Ukraine-Krise ist das laut Blackrock Investment Institute anders. Denn man glaubt, dass der Krieg direkte und wahrscheinlich dauerhafte Auswirkungen hat, vor allem wegen des damit verbundenen Aufwärtsdrucks auf die Rohstoffpreise. Angesichts der zunehmenden Isolierung Russlands von der Weltwirtschaft, der anhaltenden Sanktionen und Exportkontrollen sowie des Strebens nach Eigenständigkeit und Diversifizierung der Lieferketten dürfte sich die De-Globalisierung beschleunigen, so das Urteil.

Auch dürfte demnach der Ukraine-Krieg die Fragmentierung und die Entstehung von Blöcken vertiefen. Die Spannungen zwischen den USA und China und die Position Chinas gegenüber dem Westen dürften sich wahrscheinlich verschlechtern. Man geht davon aus, dass Russland und China zunehmend vom Westen unabhängige Wirtschafts- und Handelsbeziehungen aufbauen werden. All diese Kräfte werden wahrscheinlich das Wirtschaftswachstum verringern und zur Inflation beitragen. Lebensmittel- und Energieinflation erhöhten zudem das Risiko sozialer Instabilität in den Schwellenländern.

Sowohl eine Kunst als auch eine Wissenschaft

Im Rahmen der regelmäßigen Beurteilung der geopolitischen Lage erstellt das Institut einen so genannten Dashboard. Dieser enthält sowohl datengestützte Barometer für die Marktaufmerksamkeit als auch auf Einschätzungen basierende Bewertungen der wichtigsten Risiken auf Sicht von Blackrock. Das Institut zeigt dabei die Marktaufmerksamkeit für jedes Risiko, bewertet die Wahrscheinlichkeit seines Eintretens über einen Zeitraum von sechs Monaten und analysiert die potenziellen Auswirkungen auf den Markt.

Die Blackrock Geopolitical Risk Indicators (BGRIs) verfolgen die Marktaufmerksamkeit für jedes Risiko anhand der relativen Häufigkeit von Erwähnungen in Brokerage-Berichten (über Refinitiv) und Finanznachrichten (Dow Jones News), die mit bestimmten geopolitischen Risiken in Verbindung stehen.

Berücksichtigt wird, ob die Stimmung im Text der Artikel positiv oder negativ ist, und vergibt dann eine Punktzahl. Diese Punktzahl spiegelt den Grad der Marktaufmerksamkeit für jedes Risiko im Vergleich zu einer Fünf-Jahres-Historie wider. Für das COVID-19-Risiko verwendet man ein kürzeres historisches Zeitfenster, da es nicht so alt ist. Auch gewichtet man Maklerberichte stärker als andere Medienquellen, da man die Aufmerksamkeit des Marktes für ein bestimmtes Risiko messen will und nicht die der Öffentlichkeit.

Integriert werden zur Erstellung der Ergebnisse auch die neuesten Fortschritte in der natürlichen Sprachverarbeitung und im maschinellen Lernen. Anhand dieser Bewertung lässt sich feststellen, wann geopolitische Risiken auf dem Radarschirm der Anleger auftauchen - und wann sie zu verblassen beginnen.

Das Institut hat auch ein Maß für Marktbewegungen entwickelt, das nach eigener Meinung Aufschluss darüber gibt, wie die Preise von Vermögenswerten auf Risiken reagieren. Es integriert die Analysen des Teams für Risiko- und Quantitative Analyse (RQA) und seine marktgesteuerten Szenarien (MDS) für jedes Risiko.

Die Bewertung des Indikators basiert darauf, wie ähnlich das Marktumfeld den Annahmen des MDS ist und wie stark sich die Preise der MDS-bezogenen Vermögenswerte im letzten Monat bewegt haben.

Aus der Sicht von Blackrock ist die Verfolgung der Auswirkungen geopolitischer Risiken auf die Märkte sowohl eine Kunst als auch eine Wissenschaft. Die ermittelten Szenarien seien hypothetischer Natur und spiegelten nicht alle möglichen Ergebnisse wider.

Gestiegene Risiken für Spannungen am Golf

Wie die nachfolgende Grafik zeigt, hat Blackrock in der Juli-Publikation die Wahrscheinlichkeit des Risikos für Spannungen am Golf aufgrund der sich verschlechternden Aussichten für eine Wiederbelebung des Iran-Atomabkommens auf "hoch" gesetzt. Die Wahrscheinlichkeit des Russland-NATO-Konflikts, größerer Cyberangriffe und der globalen technologischen Entkopplung bewegt sich weiter auf hohem Niveau (die roten Punkte im Diagramm).

Der Konflikt in der Ukraine dürfte demnach noch längere Zeit andauern, da derzeit kein Weg zu einer Verhandlungslösung und keine Aufhebung der Sanktionen in Sicht seien. Man glaubt auch, dass die Marktpreise derzeit das Nordkorea-Risiko sowie andere Risiken wie größere Cyberangriffe (die Risiken auf der linken Seite des Diagramms) unterschätzen.

Geopolitische Marktaufmerksamkeit, Marktbewegung und Eintrittswahrscheinlichkeit laut Blackrock

Quelle: Blackrock Investment Institute; Juni 2022

Anmerkungen: Die vertikale Achse zeigt die Marktaufmerksamkeit für jedes der Top-10-Risiken, wie sie sich in Maklerberichten und Finanzmedien widerspiegelt und durch den Blackrock Geopolitical Risk Index gemessen wird. Die horizontale Achse zeigt die Einschätzung durch Blackrock des Ausmaßes, wie sich die Preise von Vermögenswerten in Übereinstimmung mit den Risikoszenarien entwickelt haben (horizontale Achse).

Die Farbe der Punkte zeigt die grundsätzliche Einschätzung der relativen Wahrscheinlichkeit des Risikos an - niedrig, mittel oder hoch, wie in der Legende angegeben. Für einige der von Blackrock angedachten Szenarien gibt es keine - oder nur unvollkommene - Präzedenzfälle. Die Szenarien dienen nur der Veranschaulichung und spiegeln nicht alle möglichen Ergebnisse wider, da sich die geopolitischen Risiken ständig weiterentwickeln.

Die Top-10-Risiken nach Eintrittswahrscheinlichkeit

Abschließend noch eine Aufstellung zu den Top-10-Risiken nach Eintrittswahrscheinlichkeit laut Blackrock inklusive von Hinweisen zu den Hintergründen dieser Risiken.

1. Russland-NATO-Konflikt – Eintrittswahrscheinlichkeit: hoch

Hintergrund: Russische Truppen beginnen eine groß angelegte Invasion in der Ukraine. Die USA und die EU reagieren mit strengen Finanz-, Energie- und Technologiesanktionen gegen Russland.

Blackrock-Einschätzung: "Der Einmarsch Russlands in die Ukraine ist die größte und gefährlichste militärische Mobilisierung in Europa seit dem Zweiten Weltkrieg. Der russische Präsident Wladimir Putin ist mit seinem ursprünglichen Plan, der Ukraine die Souveränität zu verweigern, gescheitert. Die russischen Streitkräfte haben sich seitdem auf drei kurzfristige Ziele konzentriert: die Einnahme des Donbass in der Ostukraine, den Bau einer Landbrücke von Russland zur Krim und die Unterbrechung des ukrainischen Zugangs zum Schwarzen Meer, durch das der Großteil der ukrainischen Exporte fließt.

Eine Beilegung des Konflikts scheint unwahrscheinlich. Stattdessen sehen wir einen ausgedehnten Konflikt in der Ukraine sowie eine langfristige politische, wirtschaftliche und militärische Pattsituation zwischen dem Westen und Russland. Es besteht die Gefahr einer beabsichtigten oder unbeabsichtigten Eskalation zwischen der NATO und Russland."

2. Globale technologische Entkopplung - Eintrittswahrscheinlichkeit: Hoch

Hintergrund: Die technologische Entkopplung zwischen den USA und China beschleunigt sich in Umfang und Ausmaß erheblich.

Blackrock-Einschätzung: "Der strategische Wettbewerb zwischen den USA und China treibt die globale Fragmentierung voran, da sich beide auf die Stärkung der Eigenständigkeit, die Verringerung von Schwachstellen und die Abkopplung ihrer Technologiesektoren konzentrieren. Wir glauben, dass die westlichen Sanktionen gegen russische Technologieimporte die Fragmentierung noch verschärfen und den globalen Fokus auf zuverlässige Lieferketten noch verstärken könnten.

Der US-Kongress arbeitet an industriepolitischen Gesetzen, die die Wettbewerbsfähigkeit bei kritischen Technologien steigern sollen. Die USA haben auch Sanktionen gegen chinesische Unternehmen angekündigt, die die US-Sanktionen gegen Russland untergraben, und erwägen Kontrollen für Auslandsinvestitionen in China, entweder durch Gesetze oder durch Maßnahmen der Exekutive."

3. Schwere(r) Cyberangriff(e) - Eintrittswahrscheinlichkeit: Hoch

Hintergrund: Cyberangriffe führen zu einer nachhaltigen Störung des Betriebs kritischer physischer oder digitaler Infrastrukturen.

Blackrock-Einschätzung: "Wir gehen davon aus, dass die Wahrscheinlichkeit russischer Cyberangriffe zunimmt, da sich der Ukraine-Konflikt zu einem ausgedehnten Zermürbungskrieg entwickelt. Kritische staatliche und privatwirtschaftliche Netzwerke sowie Infrastrukturen auf der ganzen Welt sind anfällig für Hackerangriffe und Spionage. Die Reaktionen der Finanzmärkte waren jedoch verhalten.

Die Angriffe nehmen an Umfang, Ausmaß und Raffinesse zu, wobei die USA mit einer "Epidemie" von Ransomware konfrontiert sind. Wiederholte Angriffe könnten erhebliche Schäden und anhaltende Störungen verursachen, die sich auf die Finanzmärkte und die Wirtschaft auswirken könnten."

4. Spannungen am Golf - Eintrittswahrscheinlichkeit: Hoch

Hintergrund: Die Atomgespräche mit dem Iran scheitern, die Spannungen eskalieren und erhöhen das Risiko eines regionalen Konflikts.

Blackrock-Einschätzung: "Eine Wiederbelebung des Atomabkommens mit dem Iran aus dem Jahr 2015 erscheint unwahrscheinlich, nachdem der Vorstand der UN-Atomaufsichtsbehörde den Iran wegen seiner mangelnden Kooperation gerügt hat. Ohne ein Abkommen steigt das Risiko militärischer Aktionen und eines Aufwärtsdrucks auf die Ölpreise.

Außerhalb des Irans haben sich die Spannungen zwischen den Ölproduzenten am Golf allgemein verringert. Das Abraham-Abkommen und die diplomatischen Bemühungen der Regierung Biden verbessern die Zusammenarbeit zwischen Israel und mehreren arabischen Staaten, insbesondere den Vereinigten Arabischen Emiraten. Der Krieg in der Ukraine und die anschließenden Bemühungen um eine Stabilisierung der Ölpreise haben zu einer verstärkten Zusammenarbeit zwischen den USA und Saudi-Arabien geführt."

5. Politische Krise in Schwellenländern - Eintrittswahrscheinlichkeit: Mittel

Hintergrund: Gelingt es nicht, die COVID-19-Pandemie einzudämmen, werden die politischen Systeme und Institutionen der Schwellenländer stark belastet.

Blackrock-Einschätzung: "Die Spillover-Effekte der Ukraine-Krise werden die Herausforderungen für die Schwellenländer noch verstärken. Die Schwellenländer hatten bereits mit der Inflation und einer langsamen wirtschaftlichen Erholung von der Pandemie zu kämpfen. Jetzt kommen die hohen Lebensmittel- und Energiepreise, die höheren US-Zinsen und das nachlassende Wachstum in China hinzu.

Soziale Unruhen, die sich bereits in verschiedenen instabilen Ländern bemerkbar machen, sind bis weit ins Jahr 2022 hinein ein Risiko. Lebensmittelknappheit und Inflation haben in den Schwellenländern schon immer zu Instabilität geführt. Wir machen uns Sorgen über eine mögliche Welle von Staatsbankrotten."

6. Strategischer Wettbewerb zwischen den USA und China - Eintrittswahrscheinlichkeit: Mittel

Hintergrund: China ergreift militärische Maßnahmen zur Beschleunigung der Wiedervereinigung mit Taiwan oder mehr mit Nachdruck Ansprüche im Südchinesischen Chinesischen Meer.

Blackrock-Einschätzung: "Taiwan ist ein Krisenherd in den Beziehungen zwischen den USA und China. Peking hat seine Absicht bekräftigt, eine "vollständige Vereinigung" mit Taiwan zu erreichen, behauptet, die Taiwanstraße sei keine internationale Wasserstraße, und hat eine Rekordzahl von Angriffen auf Taiwans Luftverteidigungszonen geflogen. Die USA kündigten im Juni eine Handelsinitiative mit Taiwan an, und der US-Kongress hat Schritte unternommen, um die Beziehungen zu Taiwan zu intensivieren und ein deutlicheres Engagement für die Verteidigung des Landes zu fördern.

Wir gehen davon aus, dass der nächste US-Kongress diesen Trend fortsetzen wird. Obwohl die Spannungen weiterhin erhöht sind, halten wir eine militärische Konfrontation nicht für unmittelbar bevorstehend, glauben aber, dass das Risiko im Laufe des Jahrzehnts zunehmen wird."

7. Große(r) Terror-Anschlag(e) - Eintrittswahrscheinlichkeit: Mittel

Hintergrund: Ein Terroranschlag führt zu erheblichen Verlusten an Menschenleben und wirtschaftlichen Störungen.

Blackrock-Einschätzung: "Die Machtübernahme durch die Taliban und die Freilassung von Gefangenen in Afghanistan können das Risiko des internationalen Terrorismus erhöhen, auch wenn die Fähigkeiten der USA zur Terrorismusbekämpfung verbessert wurden. Die Regierung Biden hat das wachsende Risiko des Inlandsterrorismus hervorgehoben und ihn als die ernsthafteste und anhaltendste terroristische Bedrohung für die USA bezeichnet. Wir gehen davon aus, dass die Bedrohung angesichts der Polarisierung im Vorfeld der Zwischenwahlen im November zunimmt."

8. Nordkorea-Konflikt - Eintrittswahrscheinlichkeit: Mittel

Hintergrund: Nordkorea setzt seine nukleare Aufrüstung fort und ergreift provokative Maßnahmen, wie z.B. den Start von ballistischen Raketen.

Blackrock-Einschätzung: "Das nordkoreanische Atomprogramm wird in all seinen Dimensionen unvermindert fortgesetzt. Nordkorea hat Gespräche mit den USA abgelehnt und seine Provokationen erheblich ausgeweitet, einschließlich der Durchführung von Kurzstrecken- und Interkontinentalraketen-Tests während der Reise von Präsident Biden im Mai in die Region.

Wir sehen keine unmittelbare Gefahr eines regionalen Konflikts. Dennoch werden die Spannungen unseres Erachtens in diesem Jahr zunehmen. Wir werden wahrscheinlich weitere Tests von Langstreckenraketen erleben. Ein siebter Atomtest ist eine reale Möglichkeit. Wir glauben, dass die Märkte dieses Risiko unterbewerten."

9. Klimapolitischer Stillstand - Eintrittswahrscheinlichkeit: Mittel

Hintergrund: Den Industrieländern gelingt es nicht, ihre öffentlichen Investitionen und regulatorischen Maßnahmen zu erhöhen, um ihr erklärtes Ziel von Netto-Null-Emissionen zu erreichen.

Blackrock-Einschätzung: "Die Krise in der Ukraine hat die Energiesicherheit in den Vordergrund gerückt, da die Energiepreise weiterhin in der Nähe von Rekordhöhen liegen. Die Welt wird mehr nicht-russische fossile Brennstoffe benötigen, und wir glauben, dass die Krise den Übergang der Welt zu Netto-Null-Emissionen regional noch weiter auseinanderdriften lassen wird. Der Energieschock wirkt im Wesentlichen wie eine Kohlenstoffsteuer für die Verbraucher.

In Europa wird dies wahrscheinlich die Pläne zur Dekarbonisierung vorantreiben und saubere Energie wettbewerbsfähiger machen, da die ölimportierende Region eine größere Energiesicherheit anstrebt. In den USA hingegen herrscht eine stärkere politische Polarisierung in Bezug auf Energie und Klima. Außerdem gibt es für den weltweit größten Produzenten fossiler Brennstoffe weniger Anreize für eine Umstellung. Die Vorteile für die Produzenten sind höher, und die Belastung der US-Verbraucher durch höhere Energiekosten wird geringer sein als in der EU."

10. Europäische Fragmentierung - Eintrittswahrscheinlichkeit: Niedrig

Hintergrund: Anhaltende COVID und Inflationsdruck führen zu einem Wiederaufleben des Populismus und zu wirtschaftlicher Volatilität.

Blackrock-Einschätzung: "Die Ukraine-Krise hat einen starken Impuls zur europäischen Einheit ausgelöst, da die Regierungen sich zusammenschlossen, um Sanktionen gegen Russland zu verhängen und das ukrainische Militär zu unterstützen. Es besteht die Gefahr, dass es zu Spaltungen kommt.

Deutschland, Frankreich und Italien rufen zu Friedensverhandlungen auf, während Polen, die baltischen Staaten und das Vereinigte Königreich betonen, dass Russland einen hohen Preis für seine Aggression zahlen muss. Wir sehen die Bemühungen Europas, sich von der russischen Energieversorgung zu lösen, als eine der wichtigsten und schwierigsten Herausforderungen an."

Research-Offensive bei TraderFox. Unsere neuen Routinen und Frühwarnsysteme!

Research-Offensive bei TraderFox. Unsere neuen Routinen und Frühwarnsysteme!