Portfoliocheck: Beginnt Buffett nun mit dem Ausverkauf bei Mastercard und VISA?

| alle Artikel zur Mastercard Inc. Aktie | Preisindikation: 450,777 $ -0,86 % (11:05 Uhr) | Qualitätscheck |

| alle Artikel zur Visa Inc. Aktie | Preisindikation: 269,951 $ -0,52 % (11:05 Uhr) | Qualitätscheck |

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Warren Buffett ist ein Investor der Superlative. Er ist einer der reichsten Menschen der Welt und verdankt seinen Reichtum ausschließlich dem Investieren. Über mehr als 50 Jahre hinweg erzielte "das Orakel von Omaha", wie seine Anhänger ich ehrfürchtig nennen, eine Rendite von fast 20 Prozent pro Jahr und konnte damit den S&P 500 in den meisten Jahren schlagen. Eine atemberaubende Performance, auch wenn er gerade in den letzten Jahren nicht mehr ganz an diese Spitzenergebnisse anknüpfen konnte. Zu stark war die Outperformance der Technologiewerte, während sie in Buffetts Portfolio noch immer eine untergeordnete Rolle spielen. Trotz Apple. Und dann hat Buffet noch ein Größenproblem, denn das Investmentuniversum für seine inzwischen 378 Milliarden Dollar schwere Beteiligungsgesellschaft Berkshire Hathaway schrumpft zunehmend. Immer mehr Unternehmen sind einfach zu kleine, als dass für Berkshire noch als Investment infrage kämen. Doch gerade die kleinen Firmen sind oftmals die wachstumsstärksten mit den höchsten Kurszuwächsen.

Sein Studium absolvierte Buffett an der Columbia Universität, weil er unbedingt bei Benjamin Graham studieren wollte. Dieser war selbst Investor und hatte Buffett mit seinem Werk "Security Analysis", das er gemeinsam mit David Dodd verfasst hatte, tief beeindruckt. Darin legte Graham seine Erkenntnisse aus dem Börsencrash und großen Depression der Weltwirtschaftskrise dar und bereitete den Boden für die fundamentale Analyse von Wertpapieren als Basis von Anlageentscheidungen. In seinem späteren Werk "Intelligent investieren", einer etwas populärwissenschaftlicheren Version des Ursprungswerks, stellte Graham auf den inneren Wert der Aktien ab und legte sein Konzept der Sicherheitsmarge dar. Für Buffett waren diese Werke prägend und die Grundlage seiner eigenen Investorentätigkeit als "Value Investor". Die er übrigens in der Investmentfirma von Benjamin Graham begann.

Mungers großer Einfluss

Einen Wendepunkt in Buffetts Investorenleben ergab sich, als er den Rechtsanwalt und Investor Charlie Munger kennen und schätzen lernte. Wie Buffett selbst, stammt auch Munger aus Omaha in Nebraska und beeinflusste ihn fast ebenso stark wie Graham; Munger lenkte Buffetts Blick auf die Qualität der Unternehmen und auf ihre Alleinstellungsmerkmale im Wettbewerb. In der Folgezeit wurde der Moat, der ökonomische Burggraben, das Schlüsselelement für Buffetts Anlageentscheidungen und trieb den Aktienkurs seiner Investmentholding Berkshire Hathaway von niedrigen zweistelligen Kursen, die er Anfang der 1960er Jahre dafür bezahlt hatte, auf zuletzt rund 300.000 Dollar. Sie ist damit die teuerste Aktie der Welt und wer Buffett zu Beginn in sein "Abenteuer Berkshire Hathaway" gefolgt ist, kann sich an über 600.000 Prozent Rendite erfreuen.

Buffett erteilt gerne und guten Ratschlag und kommuniziert sehr offen über seine Investments. Und auch seine Fehlgriffe, die er bereitwillig öffentlich darlegt, damit andere aus seinen Fehlern lernen können. Auch deshalb stoßen seine Anlageentscheidungen auf so großes Interesse, sowohl bei privaten Anlegern als auch bei Profiinvestoren.

Top Transaktionen im 3. Quartal 2021

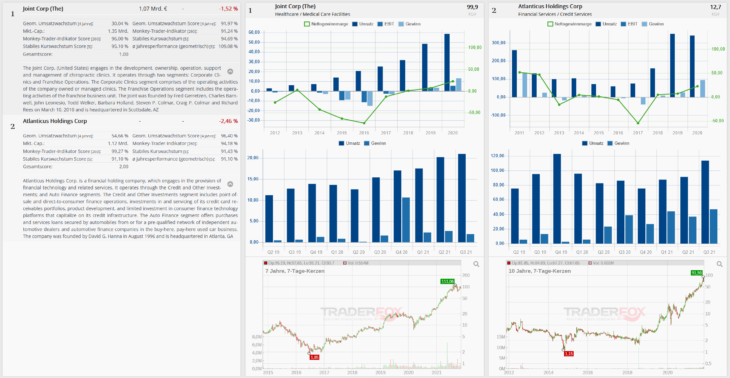

Buffetts Turnoverrate erreichte in diesem Quartal abermals nicht einmal mehr ein Prozent; seine Handelsaktivitäten sind nahezu eingeschlafen. Sieht man einmal von den zunehmenden Aktienrückkäufen ab. Im dritten Quartal kaufte Buffett für weitere 7,6 Milliarden Dollar Berkshire-Aktien zurück und brachte damit die Gesamtsumme in den ersten neun Monaten auf 20,2 Milliarden.

Reduziert hat Warren Buffett erneut im Finanzsektor, aber auch bei Aktien aus der Gesundheitsbranche.

Merck & Co, die gerade die gerade eine Anti-COVID-Pille auf den Markt bringen, hat er komplett veräußert nachdem er diese Position bereits im zweiten Quartal halbiert hatte. Bei AbbVie verkaufte Buffett knapp 30 Prozent nach zuvor bereits zehn Prozent. Der Anteilsverkauf von 16 Prozent bei Bristol-Myers Squibb nimmt sich da schon bescheidener aus und lag auf dem gleichen Niveau wie im Vorquartal. Im Gegenzug kaufte er frisch bei Royalty Pharma PLC ein.

Von seinem Bestand an U.S. Bancorp veräußerte Buffett rund zwei Prozent und von den beiden Zahlungsnetzwerken Mastercard und VISA sechs bzw. vier Prozent.

Die größte Auswirkung auf sein Aktienportfolio hatte die knapp 20-prozentige Reduzierung bei Charter Communications, aber auch bei Marsh & McLennan verkaufte er mehr als ein Drittel seiner Position, nachdem er im Vorquartal bereits 20 Prozent abgestoßen hatte. Bei Liberty Global verkaufte er seinen verbliebenen Restbestand; hier hatte er im Vorquartal bereits eine Aktiengattung vollständig abgestoßen und bei der zweiten drei Viertel.

Beim Energieriesen Chevron baute er nach moderaten Verkäufen im Vorquartal seinen Bestand wieder aus und zwar um ein Viertel und bei Floor & Decor Holdings kaufte er sich neu ein.

(Fast) unbemerkt: Kirby-Verkauf

Nicht in seinem 13F tauchte der Staubsaugerhersteller Kirby auf, da das Unternehmen nicht börsennotiert ist. Doch nachdem Buffett 35 Jahre lang Eigentümer des Unternehmens war, veräußerte er es im Juli.

Buffett hatte Scott Fetzer, die Muttergesellschaft von Kirby, in 1986 für etwa 320 Millionen Dollar gekauft. Er stufte das Unternehmen damals als eine der Top-Investitionen von Berkshire ein, und zwischenzeitlich erwirtschaftete es einmal rund fünf Prozent des Konzerngewinns.

Der Umsatz der Gruppe belief sich 1986 auf 700 Millionen Dollar und stammte aus 17 unterschiedlichen Geschäften, zu denen World Book Inc. mit einem Anteil von 40 Prozent am Umsatz zählte und einem noch etwas höheren Anteil am Gewinn.

2002 war das letzte Jahr, in dem Berkshire die Gewinne der Sparte in seinem Jahresbericht gesondert auswies und der Nettogewinn von Scott Fetzer lag damals bei 83 Millionen Dollar und damit auf dem gleichen Niveau wie im Jahr 2001. Alleine in diesen beiden Jahren verdiente das Unternehmen als mehr als die Hälfte von Buffetts 1986 entrichteten Kaufpreises zurück.

Der Verkaufspreis für Kirby ist nicht bekannt, aber das Investment dürfte sich über die Jahre für Berkshire Hathaway als sehr lohnend erwiesen haben, wie die Jahresergebnisse von 2001 und 2002 belegten.

Top Positionen zum Ende des 3. Quartals 2021

Am 30. September hatte Buffett 43 Aktienwerte im Depot. Trotz zweier Neuaufnahmen ist das nochmals ein Wert weniger als im Vorquartal. Der Gesamtwert blieb stabil bei 293 Milliarden Dollar und auch sein Cashberg blieb mit 149 Milliarden Dollar weitgehend konstant. Trotz der fast acht Milliarden an Aktienrückkäufen.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street im Kissig-Portfolio-Check. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolios erhalten

Buffetts US-Aktienportfolio steht lediglich für etwa 32 Prozent der Vermögenswerte von Berkshire Hathaway, die es insgesamt auf rund 922 Milliarden Dollar bringen. Hinzu kommen neben seinem Cashbestand noch die vielen nicht börsennotierten Tochterunternehmen, die rund 40 Prozent von Berkshires Gesamtvermögen ausmachen sowie einige Anleihen sowie ausländische Aktienbeteiligungen, die nicht in seinen 13F-Formularen auftauchen.

Eher langweilig präsentiert sich Buffetts Top 10. Denn hier gab es keinerlei Veränderung, sieht man von der leichten Positionstrimmung bei U.S. Bancorp ab. Aber an der Reihenfolge änderte sich nichts und es gab auch keine Auf- oder Absteiger.

Die mit großem Abstand gewichtigste Position bleibt Apple mit 41,5 Prozent. Sein Anteil am Iphone-Unternehmen stieg durch die ausgedehnten Aktienrückkäufe von Apple ohne sein Zutun von 5,37 auf 5,41 Prozent an.

Buffetts Portfolio ist sehr fokussiert, denn seine fünf größten Positionen Apple, Bank of America, American Express, Coca Cola und Kraft Heinz bringen mit 76 Prozent drei Viertel auf die Waage.

Technologiewerte machen 44,5 Prozent von Buffetts Aktienportfolio aus und konnten ihr Gewicht um weitere 1,5 Prozent steigern. Dahinter folgen Finanzwerte mit konstanten 32 Prozent vor defensiven Konsumwerten, die um ein auf 12 Prozent zurückfielen.

Vor seinen großen Einstieg bei Apple Anfang 2016 dominierten die Finanzwerte in Buffetts Portfolio. Hier legte er schon früh einen Schwerpunkt auf die Versicherungsbranche. Dabei hält er heute ganze Versicherungskonzerne, wie den Auto-Direktversicherer Geico oder den Rückversicherer General Re (der heute Berkshire Hathaway Re heißt) und einige Erstversicherer. Und Buffetts Vorliebe für Versicherungen kommt nicht von ungefähr. Einerseits lassen sich Chancen und Risiken des Geschäfts gut kalkulieren und auf der anderen Seite bekam Buffett Zugriff auf den Float, sobald er die Kontrolle über eine Versicherung übernahm. Er konnte also die monatlich eingehenden Versicherungsprämien investieren, bevor sie irgendwann als Versicherungsleistungen ausgezahlt werden mussten, und erzielte so mit einem enormen Hebel außerordentliche Gewinne. Für Buffett stellt der Float einen zinslosen Kredit dar.

Neben Versicherungen hat Buffett auch eine Reihe von Banken im Portfolio, die er jedoch seit einigen Quartalen reduziert. Hier sind seine ehemals größte Position Wells Fargo, aber auch frühere Depotschwergewichte wie JPMorgan Chase und Goldman Sachs zu nennen.

Nicht in seinem 13F aufgeführt sind seine "Japan-Wetten". Im Sommer 2020 hatte Buffett mehr als sechs Milliarden Dollar in fünf große Unternehmen investiert, in Itochu, Marubeni, Mitsubishi, Mitsui und Sumitomo.

Geschäftsverlauf

Das Versicherungsgeschäft steht vor Herausforderungen. Alle drei Segmente haben im dritten Quartal Verluste bei den neu geschriebenen Policen erwirtschaftet, obwohl Schadensrückstellungen aus früheren Jahren aufgelöst werden konnten. Beim Auto-Direktversicherer GEICO erholte sich zwar das Prämienvolumen auf das Vor-Corona-Niveau, aber die Höhe der gemeldeten Schäden ist deutlich gestiegen. Das wiederum hängt u.a. damit zusammen, dass die Preise für Gebrauchtwagen zuletzt ganz erheblich gestiegen sind, da die Produktionsausfälle bei den Autoherstellern die Wartezeiten bei Neuwagen explodieren ließ. Geico steht mit diesem Problem also nicht alleine dar und konnte sogar Markteile hinzugewinnen.

Im Sachversicherungsgeschäft belasteten zudem relativ hohe Hurrikanschäden in den USA und Flutschäden in Europa. Und im Lebensversicherungssegment machte sich die erhöhte Mortalität wegen der Corona-Pandemie negativ bemerkbar. Die Versicherungsunternehmen steuern mit Prämienanhebungen gegen und werden daher künftig wieder auskömmlicher wirtschaften.

Gut lief es bei der Eisenbahngesellschaft Burlington Northern Santa Fe dank gestiegener Preise und Frachtvolumina. Auch in den Sparten Instandhaltung, Service und Reparatur, wo Berkshire Unternehmen aus den Bereichen wie Flugzeugzulieferer, Chemie und Hausbau im Bestand hat, gelang ein respektables Umsatzwachstum von 12,4 Prozent und ein Gewinnwachstum von sogar 15 Prozent. Hier belasteten aber zunehmend Preissteigerungen bei Materialien sowie Lieferschwierigkeiten bzw. Knappheit.

Unterm Strich vermeldete Berkshire Hathaway für das dritte Quartal einen Umsatz von 75,5 Milliarden, der um gut 20 Prozent unter dem Wert aus dem dritten Quartal 2020 lag sowie einen Gewinn je Aktie von 6.882 Dollar, der um knapp 64 Prozent unter dem Vorjahreswert lag, jedoch über den Analystenschätzungen.

Darin enthalten sind ein Nettogewinn vor Steuern in Höhe von 4,9 Milliarden Dollar aus Investitionen und Derivatkontrakten, was ein Rückgang um 84,5 Prozent gegenüber dem Vorjahreswert darstelle. Auf Nachsteuerbasis betrug der Gewinn 3,9 Milliarden Dollar; ein Rückgang um 84,2 Prozent gegenüber dem im dritten Quartal 2020.

Das Betriebsergebnis, in dem diese Gewinne nicht enthalten sind, belief sich auf 6,5 Milliarden Dollar gegenüber 5,5 Milliarden im gleichen Quartal 2020. Dies war eine Verbesserung von 18,2 Prozent gegenüber dem Vorjahr, lag jedoch 7,1 Prozent unter den Schätzungen. Hier wirken sich die zunehmenden Preissteigerungen und Probleme bei den Lieferketten belastend aus.

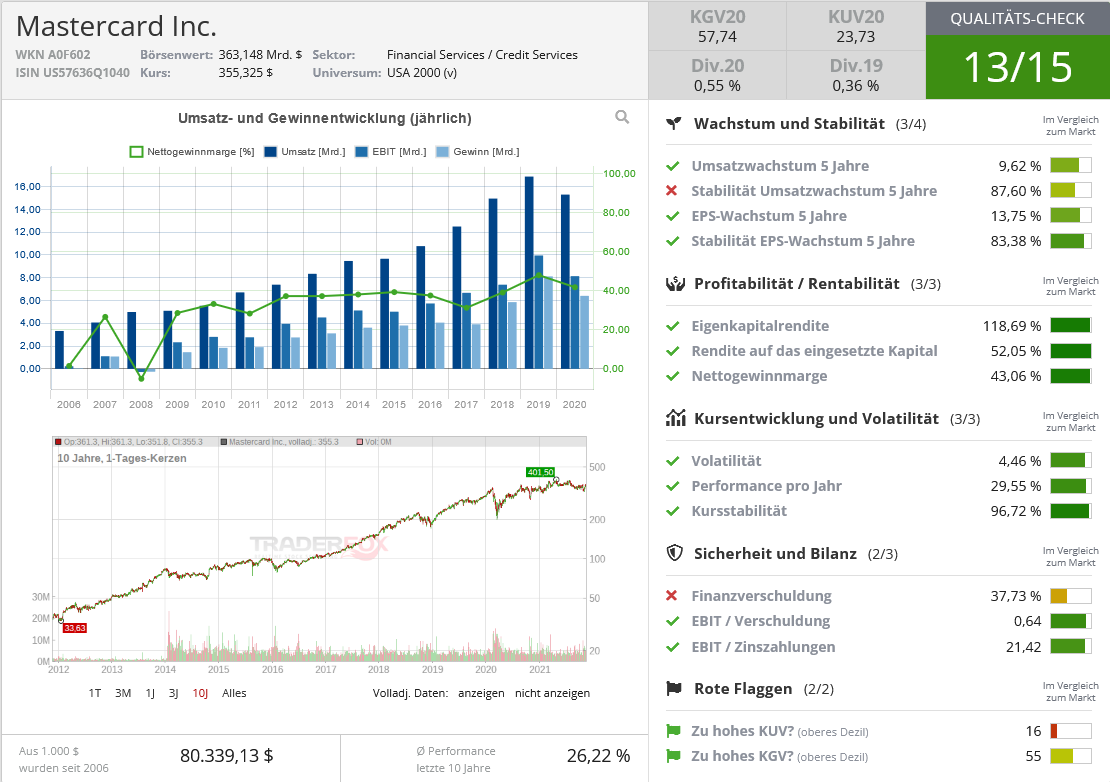

Im Fokus: Mastercard und VISA

Von solchen Schwierigkeiten bleiben die beiden digitalen Zahlungsdienstleister Mastercard und VISA weitgehend verschont. Aber sie sehen sich mit eigenen Herausforderungen konfrontiert.

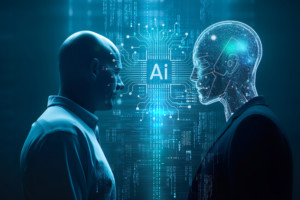

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Beide sind aus Kooperationen verschiedener US-Banken hervorgegangen, die Kreditkarten ausgaben. Im späteren Verlauf öffnete man sich immer weiter anderen Banken und heute treten beide als Partner fast aller Banken auf und das weltweit. Die Banken geben Kreditkarten mit dem Logo von VISA oder Mastercard heraus, die Kreditverpflichtungen gehen dabei allerdings die Banken ein. Mastercard und VISA wickeln nur die Zahlungen ab und erhalten hierfür von den Banken einen Teil der Jahresgebühr und von den Zahlungsstellen eine Umsatzprovision. Diese Zahlungsstellen sind die POS, die Points-of-Sale, also der Laden um die Ecke, der Supermarkt oder wo auch immer der Kunde einkauft.

Über die letzten Jahre sind VISA und die kleinere Mastercard schier unaufhaltsam gewachsen, denn immer mehr Menschen bezahlen ohne Bargeld, immer mehr Geschäfte akzeptieren bargeldloses Bezahlen und insbesondere der Onlinehandel greift immer mehr Anteile am weltweiten Handel ab – das Bezahlen erfolgt hier natürlich bargeldlos und sehr häufig über Kreditkarten. Zusammen haben die beiden Unternehmen inzwischen deutlich mehr als sechs Milliarden Kreditkarten ausgegeben und in jeder Minute werden mehr als 500.000 bargeldlose Transaktionen abgewickelt.

Corona hat hier erhebliche Auswirkungen. Denn in einigen Bereichen, wie Gastronomie, Hotellerie, Touristik, Kreuzfahrten, Flugverkehr, Events sind die Umsätze dramatisch eingebrochen und haben sich bis heute noch nicht wieder vollständig erholt. Hier besteht also erhebliches Nachholpotenzial, wenn das "neue Normal" endlich zur Realität wird und die Menschen wieder reisen und urlauben können.

Rein digitale Zahlungsanbieter wie PayPal und Square profitierten erheblich vom "War on Cash" und vom Boom beim Online- und Mobilbezahlen und dieser Trend wird sich fortsetzen. Durch die jüngsten Entwicklungen könnten nun sogar die schier unüberwindbaren Burggräben der beiden weltweit führenden Zahlungsnetzwerke in Gefahr geraten.

Im Wandel

Mastercard und VISA haben über Jahrzehnte Verträge mit zigtausenden von Händlern abgeschlossen, bei denen deren Kunden nun über Kartenlesegeräte bezahlen können. Dieses Netzwerk ist für Wettbewerber nur unter größtem Aufwand zu etablieren und das ist finanziell überhaupt nicht darstellbar. Deshalb setzen die Konkurrenten bevorzugt auf Kooperationen mit VISA und Mastercard, um deren Netzwerk nutzen zu können.

Das gilt auch für neue mobile Zahlungsweisen, wie die ganzen Walletts von Apple oder Google, bei denen am Ende Kreditkarten bzw. Konten hinterlegt werden müssen. Und auch Facebook setzt bei seinen neuen Zahlungsoptionen bei WhatsApp und Instagram in Brasilien und Indien auf Mastercard oder Amazon mit seiner Kreditkarte auf VISA.

Doch es etabliert sich zunehmend eine Konkurrenz außerhalb der klassischen Shemes. Square hat mit seiner Box ein eigenes alternatives Zahlungsregime im Angebot, das gerade bei kleineren Händlern immer beliebter wird. Auch, weil es für die Händler viel günstiger ist. Und PayPal setzt mit seiner angehenden Super-App auf QR-Codescans – die Zahlung wird dann über PayPals Zahlungsnetzwerk abgewickelt, während Mastercard und VISA völlig außenvorbleiben.

Disruption durch Amazon

Je mehr sich die Zahlungsabwicklung von den herkömmlichen POS-Systemen entfernt, desto weniger profitieren Mastercard und VISA. Vor allem Amazon scheint nun auch diesen Markt zu disruptieren, das aber eher im Vorbeigehen, also als Kollateralschaden.

Denn nach vielen Jahren des Herumexperimentierens scheint nun Amazons Technik der kassenlosen Läden zu funktionieren. In den USA gibt es immer mehr Läden, die diese Technik einsetzen und auch in Großbritannien nimmt die Entwicklung nun Fahrt auf.

Während Tesco noch in der Erprobung ist, hat Salisbury angekündigt, auf kassenlose Märkte und dabei auf Amazons Technik zu setzen. Die Technik scheint also weitestgehend reibungslos zu funktionieren und damit können die Handelsunternehmen hier riesige Summen an Personalkosten (Kassen) einsparen, während sie gleichzeitig das Einkaufserlebnis verbessern. Das Schlangestehen und Bezahlen wird kein Kunde vermissen, im Gegenteil.

Für Mastercard und VISA könnte hier ein gewaltiger Tornado aufziehen, weil mit den Kassen auch die etablierten Point-of-Sales verschwinden. Die Zahlung erfolgt ja über eine digitale Wallet und damit nicht mehr zwangsweise über das Zahlungsnetzwerk der beiden Platzhirsche.

Risiko auf mittlere und lange Sicht

Dieses Szenario ist sicher keines, das in den nächsten fünf Jahren die Geschäftsmodelle der beiden kippen wird. Aber auf längere Sicht könnte ihr Business zunehmend negativ beeinträchtigt werden. In letzter Zeit fließen große Milliardensummen in junge Fintechs und zwar von etablierten Venture Capital-Spezialisten wie Chase Colemans Tiger Global oder Softbank Group. Der Druck wird in den nächsten Jahren also erheblich zunehmen und der Wettbewerb ordentlich angeheizt.

"Deine Marge ist meine Chance."

(Jeff Bezos)

Mastercard und VISA verdienen auch in anderen Abschnitten des digitalen Bezahlvorgangs Geld und expandieren in andere Bereiche, um Kunden an sich zu binden und neue zu gewinnen. Fast überall verdienen sie ziemlich üppige Margen. Bisher gab es keine Alternative zu ihren Zahlungsnetzwerken und Diensten, aber das ändert sich zunehmend, vor allem durch die vielen aufstrebenden Fintechs. Da diese Margen von den Händlern aufzubringen sind, haben Mastercard und VISA bei denen keine großen Verbündeten. Und wenn ein anderer Anbieter vergleichbare Lösungen zu geringeren Kosten anbietet, ohne dass der Kunde hierdurch weder finanziell noch in seiner "Userexperience" einen Nachteil hat, dann geraten VISA und Mastercard schnell in die Defensive: entweder sie verlieren ihre Händlerkontrakte oder sie reduzieren die Preise.

Ihre größten Anteilseigner sind die US-Banken, die daher selbst wenig Interesse daran haben, dass sich hier grundlegend etwas ändert. Aber alle anderen, also die Fintechs, die Kunden und Nutzer sowie die Händler gehören nicht zu den Profiteuren der Margen, sondern müssen sie letztlich bezahlen.

(Zu) hohe Bewertung!?

Das Geschäftsmodell von Mastercard und VISA könnte also mittelfristig kippen und die beiden Wachstumsunternehmen zu etablierten Unternehmen im Verteidigungsmodus machen. Aus Aktionärssicht sind das wenig verheißungsvolle Aussichten.

Beide verdienen viel Geld und erzielen üppige Cashflows, mit denen sie vor allem Aktien zurückkaufen und damit auch die Aktienkurse weiter hochtreiben. Bewertet werden beide Aktien wie Wachstumsunternehmen – bisher auch zu Recht. Die stabilen und stetig steigenden Cashflows sind der Traum eines jeden Anlegers.

Gerät dieses Wachstum aber ins Stocken oder entwickelt sich durch den neuen Konkurrenzdruck vielleicht sogar ins Negative, wird die Börse eine Neubewertung vornehmen (müssen). Und eine solche Bewertungsanpassung an das eines etablierten Unternehmens würde deutliche Kursabschlägen nach sich ziehen – ob abrupt oder schleichend. Zumindest würden künftige Kurssteigerungen wohl erheblich niedriger ausfallen oder ganz ausbleiben.

Mastercard und VISA stehen daher als Investments, in der Gefahr, weniger interessant zu werden als andere Unternehmen aus dem Bereich der digitalen Zahlungsanbieter. Ein Prozess, der langsam Fahrt aufnehmen wird und nicht über Nacht über die beiden hineinbrechen wird. Aber das Chance-Risiko-Verhältnis verschlechtert sich.

Vielleicht sehen wir nun den Anfang von Buffetts Ausstieg aus Mastercard und VISA. Vor einigen Wochen hatte sich auch schon Ruane Cunniff hier verabschiedet, deren Sequoia Fonds seit Jahrzehnten zu den erfolgreichsten Wachstumsinvestoren der Welt gehört. Entwicklungen, die Anleger im Blick behalten sollten.

Welche Aktien würde der junge Warren Buffett heute wohl bevorzugen?

Die Screener-Software aktien RANKINGS beinhaltet ein Template, das nach den qualitativen Vorgaben von Warren Buffett entwickelt wurde. Es identifiziert Aktiengesellschaften, die stabil und gleichmäßig und hochprofitabel mit hohen Nettogewinnmargen und Kapitalrenditen wachsen und eine geringe Verschuldung haben. Unternehmen, die diese Eigenschaften vorweisen, verfügen mit hoher Wahrscheinlichkeit über ein Geschäftsmodell mit Wettbewerbsvorteilen. Warren Buffett hätte von einem Burggraben gesprochen.

Die gefundenen Aktien werden übersicht in einer Gallerie-Ansicht dargestellt. Um diese mächtige Screener-Software nutze zu können, benötigst Du das TraderFox Morningstar-Datenpaket für nur 19 € pro Monat.

Research-Offensive bei TraderFox. Unsere neuen Routinen und Frühwarnsysteme!

Research-Offensive bei TraderFox. Unsere neuen Routinen und Frühwarnsysteme!