Portfoliocheck: Starbucks setzt das Depot von Selfmade-Milliardär Stanley Druckenmiller unter Dampf

| alle Artikel zur Starbucks Corp. Aktie | Preisindikation: 87,558 $ +0,47 % (23:21 Uhr) | Qualitätscheck |

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Ausnahme-Investor Stanley Druckenmiller kann mit einer durchschnittlichen Rendite von mehr als 30 Prozent pro Jahr glänzen und musste seit 30 Jahren in fast keinem Jahr mit einem Verlust abschließen. Solch eine atemberaubende Erfolgsrendite kann kaum ein anderer Investor vorweisen, schon gar nicht über so einen langen Zeitraum hinweg. Dennoch ist Druckenmiller in der Öffentlichkeit eher unbekannt, selbst in Finanzkreisen. Dass seine Anlageentscheidungen mehr als einen Blick wert sind, liegt auch daran, dass es der Uni-Abbrecher geschafft hat, aus ärmlichsten Verhältnissen heraus ein enormes Vermögen anzuhäufen, das Forbes auf mehr als 4,5 Milliarden Dollar schätzt.

Dabei startete Stanley Druckenmiller seine Karriere an den Finanzmärkten ganz klassisch bei der Pittsburgh National Bank, wo er 1977 als Öl-Analyst anheuerte. Sein makroökonomisches Talent fiel dort schnell positiv auf und binnen eines Jahres stieg er vom Trainee zum Chef der Research-Abteilung auf. Bereits 1981 gründete der damals 28-jährige seinen eigenen Hedge Funds Duquesne Capital, den er neben seinen Tätigkeiten bei der Pittsburgh National Bank leitete.

Große Aufmerksamkeit erlangte Druckenmiller als rechte Hand von Wall Street-Legende George Soros, mit dem er gemeinsam gegen das britische Pfund wettete und am Ende die britische Notenbank in die Knie zwang. Soros verdiente hierbei Milliarden, was dessen Ruf als Star-Investor begründete.

Wie Soros auch, verfolgt Stanley Druckenmiller einen sehr fokussierten Investmentansatz. Er platziert nur einige wenige Wetten, aber wenn er sich sicher ist, dann setzt er in großem Stil.

Druckenmiller verließ Soros Team 2010 und managt seitdem ausschließlich sein eigenes Kapital; er schloss seinen Hedgefonds für Außenstehende. Zu unserem Vorteil ist er nach den Regeln der amerikanischen Börse dennoch weiterhin dazu verpflichtet, vierteljährlich über die 13-F-Formulare seinen Bestand an amerikanischen Wertpapieren offenzulegen.

Top Transaktionen im 1. Quartal 2021

Auch im ersten Quartal war Stanley Druckenmiller sehr aktiv und kommt auf eine Turnoverrate von 33 Prozent. Unter seinen nun 61 Positionen finden sich gleich 26 Neuaufnahmen.

Die stärkste Auswirkung auf sein Depot mit knapp vier Prozent Gewicht hat sein Neueinstieg bei der Citigroup. Fast ebenso gewichtig ist seine neue Position bei Palantir mit 3,6 Prozent. Interessanterweise hat sich George Soros soeben vollständig aus Palantir zurückgezogen, wo er bereits seit 2010 zu den Frühphaseninvestoren zählte. Soros begründete dies mit der Entwicklung die Big Data in der Zwischenzeit genommen habe und die er nicht gutheiße.

Ebenfalls neue Engagements ging Druckenmiller bei ON Semiconductor, Booking Holdings und Intuit ein.

Komplett getrennt hat er sich wieder von Walt Disney, die er erst im Vorquartal neu und als Tausch für Netflix ins Depot genommen hatte. Hier wollte er wohl vor allem das Re-Opening-Szenario reiten und weniger auf den Streamingtrend setzen.

Seine größte Depotposition Microsoft reduzierte Druckenmiller um fast ein Fünftel und die ebenfalls hoch gewichtete T-Mobile US um knapp ein Drittel. Nuance Communications, die gerade von Microsoft übernommen werden, baute er sogar um annähernd drei Viertel ab und bei Carvana reduzierte er seinen Aktienbestand um 55 Prozent.

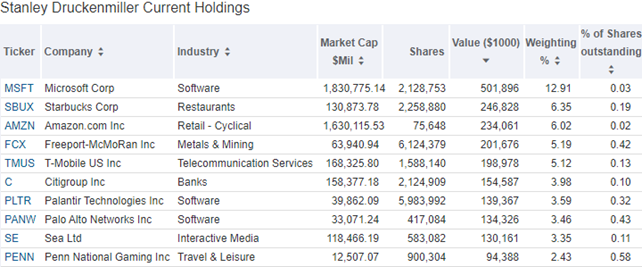

Top Portfolio-Positionen Ende des 1. Quartals 2021

Der "digitale Fußabdruck" in Druckenmillers Portfolio bleibt weiterhin hoch, trotz der teilweise gewichtigen Verkäufe. Der Technologiesektor bringt es auf 32 Prozent Depotanteil vor zyklischen Konsumwerten mit 23,3 Prozent. Auf dem dritten Rang folgen mit jeweils 12,1 Prozent Gewichtung Communication Services und Basic Materials vor Finanzwerten mit 8,5 Prozent.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Größte Position bleibt Microsoft mit knapp 13 Prozent Gewichtung. Dahinter folgt auf Platz zwei nun Starbucks; hier hat er knapp 15 Prozent aufgestockt, nachdem er im Vorquartal ebenfalls schon seinen Bestand um 35 Prozent erhöhte hatte.

Auf den dritten Rang ist Amazon abgerutscht, die vor Freeport-McMoran und T-Mobile US rangieren. Neueinsteiger Citigorup schaffte es mit knapp vier Prozent gleich auf Rang sechs vor der ebenfalls neuen Palantir und Palo Alto Networks, die im Vorquartal erstmals den Weg in Druckenmillers Portfolio gefunden hatten.

Den Abschluss der Top 10 bilden mit Sea Limited und Penn National Gaming zwei Wachstumswerte, die infolge der Korrektur bei den Technologiewerten deutlich unter Druck gekommen sind. Ihre Depotanteile haben sich dem entsprechend um jeweils gut ein Prozent reduziert.

Im Fokus: Starbucks

Die Starbucks Corporation ist weltweit bekannt für ihre Kaffeeprodukte und hat es verstanden, den in den USA eigentlich unbeliebten Kaffee zu einem angesagten Genussmittel zu machen - und seinen Kunden zu horrenden Preisen zu verkaufen. In gewisser Weise ist ihr das gelungen, was auch Apple seine enormen Margen und Gewinne beschert. Andererseits ist das Rösten von Kaffeebohnen nicht wirklich mit den angesagten Hightech-Produkten der Apfelmarke zu vergleichen. Starbucks hat sich zwar ebenfalls einen starken ökonomischen Burggraben geschaffen, doch dieser scheint leichter zu überwinden zu sein als der eines Hightech-Unternehmens mit entsprechenden Patenten.

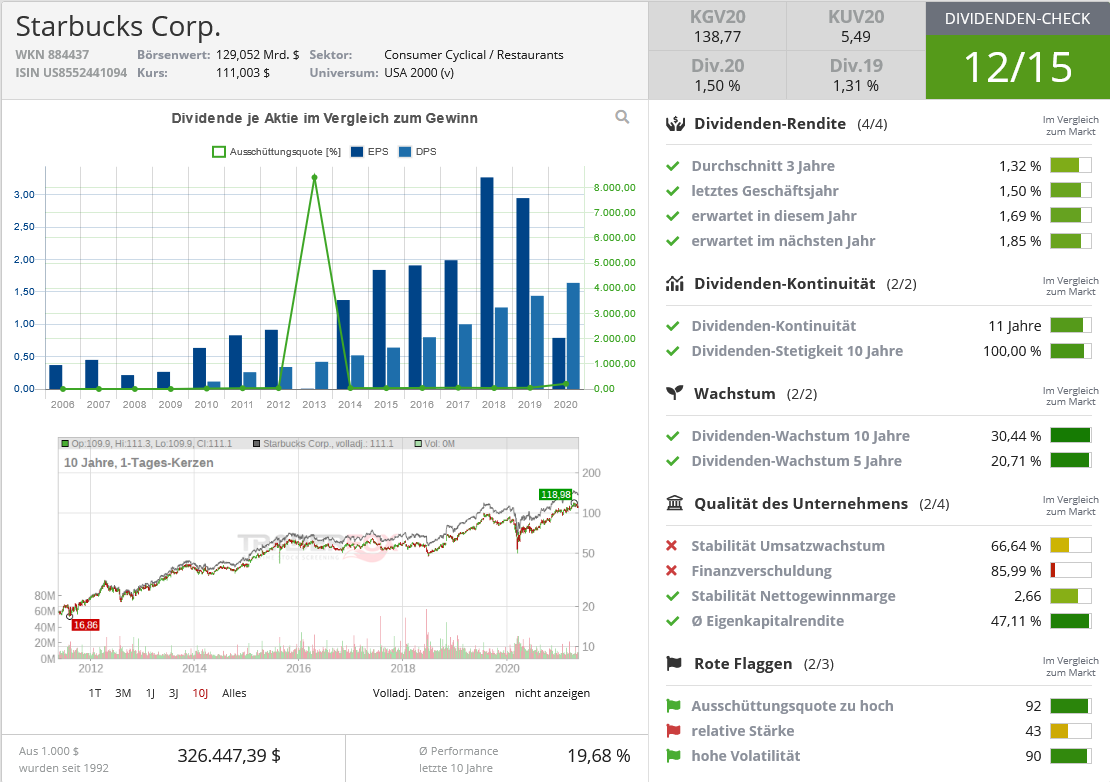

Quelle: Dividenden-Check TraderFox

Das vor 50 Jahren gegründete Unternehmen betreibt inzwischen weltweit knapp 33.000 Filialen, wovon rund die Hälfte in Eigenregie geführt wird und die andere Hälfte durch Dritte. Hierbei handelt es sich zumeist um Shops und Stores, zum Beispiel an Flughäfen oder in Warenhäusern.

Starbucks unterteilt sein Geschäft seit 2019 in drei Bereiche: "The Americas" umfasst die Shops in Nord- und Südamerika und bringt es auf 55 Prozent aller Filialen, während "International" alle anderen Regionen beinhaltet, darunter auch China. Die dritte Sparte "Channel Development" umfasst sämtliche Verkäufe von Starbucks-Produkten außerhalb der Filialen, wie zum Beispiel Seattle’s Best Coffee, Einzelportionsprodukte der Marken Starbucks und Teavana, eine Vielzahl von Ready-to-Drink-Getränken wie Frappuccino, Starbucks Doubleshot, Starbucks Refreshers und Teavana Eistee. Insbesondere im Lebensmitteleinzelhandel ist Starbucks Kooperationen eingegangen, unter anderem mit Nestlé und PepsiCo, die unter der Marke Starbucks Produkte anbieten. Damit werden auch immer mehr Kunden außerhalb des eigenen Filialnetzes und der App-Verkäufe erreicht.

Der Anteil des Segments "Channel Development" spielte 2020 knapp neun Prozent des Umsatzes ein, allerdings bei erheblich höheren Margen. Denn auf der Kostenseite belasten bei Starbucks vor allem das Personal und die Filialen. Dabei ist Starbucks nicht Eigentümer der genutzten Immobilien, sondern setzt ganz überwiegend auf Mietmodelle. Womit man sich ein gehöriges Maß an Flexibilität einhandelt.

Corona-Auswirkungen

Eine Flexibilität, die dem Unternehmen in der Corona-Krise zugutekam. Auch Starbucks war weltweit von Filialschließungen betroffen und hat einen wahren Schub in Richtung digitaler Transformation hinter sich.

Andererseits war das Erfolgsrezept vor Corona, dass sich Starbucks den Status des "Third Place" erarbeitet hatte, also dem dritten Aufenthaltsort der Menschen neben dem Zuhause und dem Büro. In den USA gab es fast keinen Ort mehr, wo man nicht über eine Starbucks-Filiale stolperte. Corona führt hier zu einem Umdenken und Umsteuern. Die Kunden haben die App sehr gut angenommen und auch das Drive-Thru-Konzept. Es ist davon auszugehen, dass das Ende von Corona und die flächendeckende Aufhebung der Distanz- und Hygienemaßnahmen auch die Starbucks-Filialen wieder mit Leben füllen werden.

Auf der anderen Seite war Starbucks mit seinen Filialen besonders in den Innenstädten stark vertreten, wo die Menschen sich tagsüber in ihren Büros aufhielten. Und genau hier findet der stärkste Wandel statt, denn eine vollständige Rückkehr der Angestellten aus der neuen Work-from-Home-Welt wird es nicht geben. Unabhängig davon, wie viele Unternehmen ihre Büros in den Innenstädten schließen werden, steht bereits fest, dass es viel weniger Menschen geben wird, die tagsüber in den Innenstädten arbeiten.

Starbucks reagiert und schließt allein in den USA und Kanada 800 Filialen in besonders betroffenen Geschäftsvierteln. Das soll aber kein Ende des Filialwachstums einläuten, sondern Starbucks folgt den Kunden in die Vorstädte. Unterm Strich ist zwar die Anzahl der Bestellungen noch rückläufig, doch der Umfang der einzelnen Bestellungen hat zugenommen.

Quartalszahlen

Starbucks hat kürzlich Zahlen zum seinem zweiten Geschäftsquartal präsentiert und konnte durchaus überzeugen. Gegenüber dem entsprechenden Vorjahresquartal legten die Umsätze um zwei Prozent zu, während das operative Ergebnis um elf und das Nettoergebnis um sechs Prozent zulegten. Das ist durchaus beeindruckend, weil in den ersten drei Monaten 2020 die Corona-Lockdown-Maßnahmen noch einen geringen Einfluss auf die Zahlen hatten, während sie im diesjährigen Quartal bis Ende März noch nicht vollständig wieder aufgehoben waren. Die prozentualen Zuwächse dürften also in den nächsten Quartalen alleine schon wegen des Basiseffekts deutlich zulegen.

Der operative Cashflow entwickelte sich besonders positiv und legte um 473 Prozent auf 2,7 Milliarden Dollar zu. Der Free Cashflow stieg sogar von minus 284 auf plus 2,1 Milliarden Dollar an. Starbucks verwendet ihn zuvorderst für massive Aktienrückkäufe, die auch durch neue Kredite finanziert werden. Seit 2014 wurde so fast ein Viertel aller ausstehenden Aktien zurückgekauft und neben der starken operativen Entwicklung haben auch die fortgesetzten Aktienrückkäufe zur starken Aktienperformance beigetragen.

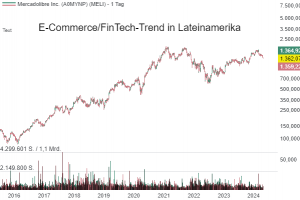

Starbucks notiert seit 1992 an der Börse und Split bereinigt konnte man damals die Aktie zu 30 US-Cents kaufen. Verglichen mit dem aktuellen Kurs von rund 110 Dollar ist das beinahe eine Vervierhundertfachung. Und auch seit dem Coronatief im März 2020 hat sich der Kurs wieder knapp verdoppelt – obwohl das Aktienrückkaufprogramm seit August 2020 coronabedingt ausgesetzt ist.

Digitaler Kaffee

Starker Wachstumstreiber waren zuletzt digitale Bestellungen. Hier hatte Starbucks vor einem halben Jahr sein Stars for Everyone-Programm gestartet und damit den Puls der Zeit getroffen.

Damit ist es Starbucks Rewards-Mitgliedern ermöglicht, Prämien für ihre Käufe zu verdienen, ohne ihr Konto aufzuladen. Die aktiven Starbucks Rewards-Mitgliedschaften sind seit dem Start um 19 Prozent auf knapp 23 Millionen angestiegen und die Starbucks Rewards-Mitglieder standen 2020 für mehr als die Hälfte des Umsatzes in den USA. Darüber hinaus machten die mobilen Bestellungen etwas mehr als ein Viertel des gesamten Umsatzes in den USA aus, gegenüber 18 Prozent im Jahr zuvor.

Starbucks ist es also gelungen, die Kunden trotz geschlossener Filialen zu bedienen und an neue Vertriebsmethoden zu gewöhnen. Hierauf wird eine Vielzahl von ihnen auch nach erfolgten Corona-Lockerungen zurückgreifen, was für Starbucks den Vorteil bietet, dass diese Kunden viel weniger Zeit von Starbucks-Mitarbeitern in Anspruch nehmen, was wiederum die Margen steigert. Die Mitarbeiter können sich dann um die ebenfalls wieder in die Filialen strömenden Kunden kümmern, ohne dass deren Wartezeiten zu lang und so zu einem Ärgernis werden.

Hohe Bewertung

Im April hat die Aktie ein neues Allzeithoch markiert und auch wenn sie seitdem rund fünf Prozent korrigiert hat, ist sie doch alles andere als preisgünstig. Der Kurs hat einiges an Re-Opening-Fantasie schon eingepreist und auch die baldige Wideraufnahme der Aktienrückkäufe.

Auf lange Sicht war ein Investment in Starbucks eine hervorragende Entscheidung. Und Starbucks dürfte in der Nach-Coronazeit weiter in der Erfolgsspur bleiben. Stanley Druckenmiller setzt darauf, dass auch die Aktie hierdurch weiteres Kurspotenzial entwickeln kann.

Research-Offensive bei TraderFox. Unsere neuen Routinen und Frühwarnsysteme!

Research-Offensive bei TraderFox. Unsere neuen Routinen und Frühwarnsysteme!