Apple, Visa & Co:. Widerstandsfähige US-Aktien mit tiefen Moats in jedem Umfeld

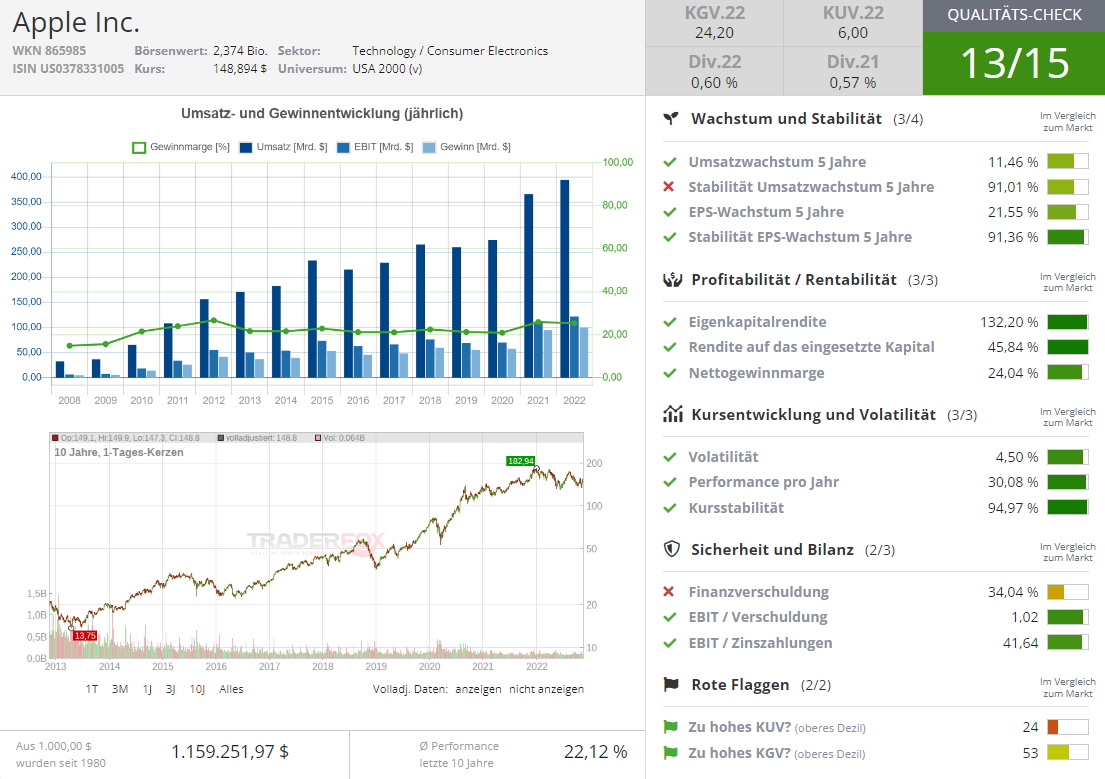

| alle Artikel zur Apple Inc. Aktie | Preisindikation: 164,944 $ -1,25 % (12:57 Uhr) | Qualitätscheck |

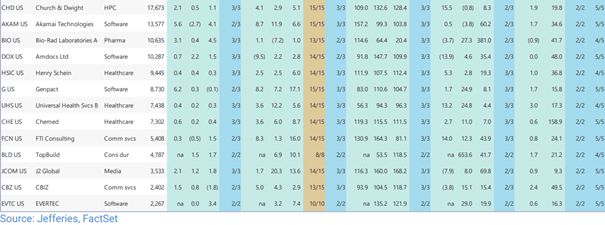

| alle Artikel zur Church & Dwight Co. Inc. Aktie | Preisindikation: 104,325 $ +1,09 % (12:57 Uhr) | Qualitätscheck |

| alle Artikel zur Costco Wholesale Corp. Aktie | Preisindikation: 709,516 $ -0,21 % (12:57 Uhr) | Qualitätscheck |

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Jefferies rechnet im kommenden Jahr im Schnitt mit sinkenden Ergebnissen bei den S&P 500 Index-Vertretern. Stimmt diese Annahme, wären die derzeitigen Konsens-Gewinnschätzungen noch deutlich nach unten zu korrigieren. Bei einem in so einer Konstellation zu erwartenden weiterhin schwierigen Marktumfeld sind laut dem US-Finanzdienstleister Unternehmen mit tiefen wirtschaftlichen Schutzgräben zu favorisieren, bei denen sich diese Moats in hoher Ertrags- und Cashflow-Resistenz widerspiegeln. TraderFox berichtet und nennt die Namen der so ermittelten Aktien-Favoriten.

Ein bisher sehr schwieriges Börsenjahr hat nichts an der grundsätzlichen Vorgehensweise geändert, mit der die Strategen bei Jefferies ihre Aktienmarktprognosen formulieren. Die Experten bei dem US-Finanzdienstleister stellen nach wie vor Szenariobetrachtungen an. Diese umfassen einen Basisfall sowie eine Bullen- und eine Bären-Version zum vermeintlich künftigen Börsentrend.

Beim aktuellen Basisfall ist dabei von einer weichen Konjunkturlandung die Rede, die mit einer weiteren 10%igen Kürzung des Konsenswertes für die Gewinnschätzungen je Aktie im Jahr 2023 einhergehen dürfte. Wie es dazu erläuternd heißt, erwarteten Analysten derzeit im Schnitt ein Ergebniswachstum je Aktie von 7,8 % in diesem Jahr und von 4,8 % im nächsten Jahr.

Doch das hauseigene Top-Down-Wachstumsprognosemodell deutet für 2022 auf ein Ergebnisplus von 5,6 % je Aktie hin und für 2023 auf ein Minus von 3,4 % für GJ23 hin. Bei einer unterstellten Rendite der zehnjährigen US-Staatsanleihen in einer Spanne von 3,75 % bis 4,00 % ergebe sich darauf ein fairer Wert für den S&P 500 Index von rund 3.300 Zählern.

Auf Branchenebene rechnet man mit erheblichen Ergebniskürzungen für 2023 bei Werkstoffen (21,3 %), Finanzwerten (17,6 %), Kommunikationsdiensten (16,2 %) und Immobilien (15,4 %). Eher moderate Kürzungen werden für Infotech (8,3 %), Industriewerte (10,9 %) und zyklische Konsumgüter (12,4 %) unterstellt; Ergebniszuwächse verspricht man sich dagegen in den Bereichen Energie (+0,9 %), Grundnahrungsmittel (1,4 %), Gesundheitswesen (4,2 %) und Versorger (4,2 %).

In der Bullen-Version führen eine günstige Saisonalität im Rahmen des US-Präsidentschaftszyklus sowie eine Verlangsamung der Fed-Zinserhöhungen beim S&P 500 Index im kommenden Jahr zu einem Kursniveau von rund 4.000 Punkten.

Das Bären-Szenario unterstellt eine harte konjunkturelle Landung, gepaart mit einer tiefen Rezession. Ein auf 157 Punkte sinkendes Gewinnniveau beim S&P 500 Index würde da dann mit einem Kursniveau von 2.700 Zählern einhergehen.

Bei einer Rezession dürften die Ergebnisschätzungen noch Abwärtspotenzial haben

Mit Blick auf das vorgestellte Basis-Szenario verweisen die Jefferies-Strategen darauf, dass die Gewinnschätzungen je Aktie zum S&P 500 Index für 2023 seit dem Höchststand um 7 % gesunken sind. Es sei aber mit einer weiteren Kürzung um 10 % zu rechnen.

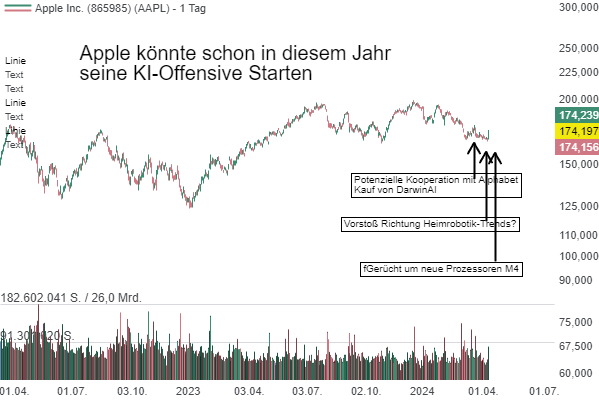

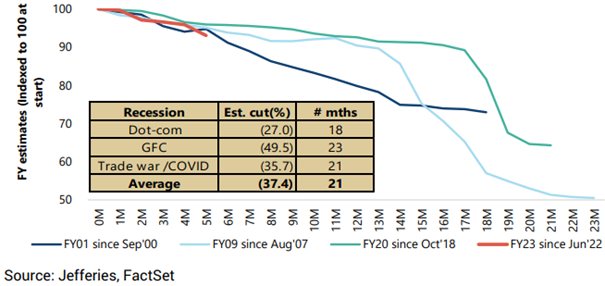

Eine Rezession sei derzeit noch nicht in den Notierungen enthalten. In diesem Zusammenhang erinnert man daran, dass in den letzten drei Rezessionen die EPS-Prognosen (Earnings per share – Ergebnisse je Aktie) im Durchschnitt um 37 % gekürzt wurden, wobei dies mit einem Derating beim KGV von im Schnitt 35 % einhergegangen sei. Den S&P 500 Index-Gewinnrückgang je Aktie im Rahmen von Rezessionen seit 1957 gibt man mit durchschnittlich 17 % an.

S&P 500 Index - Senkung der EPS-Schätzungen bei den vergangenen drei Rezessionen

Aktien mit anhaltend hoher Ertragskraft in Zeiten des wirtschaftlichen Abschwungs sind momentan zu bevorzugen

Die Bewertungen von US-Aktien seien inzwischen zwar bereits relativ niedrig. Das geschätzte KGV des S&P500 bezifferte man mit Stand vom 06. November auf das 16,3-fache, was sich leicht unter dem historischen Durchschnitt seit 2000 von 16,9 bewegt. Exklusive der hoch kapitalisierten Tech-/Internet-Aktien ergebe sich sogar ein geschätztes KGV nahe an dem Tiefpunkt des Handelskriegs und nach dem COVID-19-Ausbruch.

Allerdings ist laut den Strategen dabei zu beachten, dass ähnlich wie in den Jahren 2002 und 2011 im noch laufenden Jahr die Marktbewertung weitgehend durch die Bewegungen bei der Rendite der zehnjährigen US-Staatsanleihen zu erklären gewesen sei. So errechne sich bei einer US-Staatsanleiherendite von 4,00 % für den S&P500 ein KGV von 15,5, was nahe am tatsächlichen KGV liege, was wiederum darauf hindeute, dass Gewinnkürzungen noch nicht eingepreist seien.

Vor diesem skizzierten Hintergrund lautet einer der Hauptanlage-Tipps an die Anleger, sich auf Aktien mit stabilen Erträgen zu konzentrieren. Das heißt, beim Aktienkauf sei darauf zu achten, dass favorisierte Titel im Idealfall gleich in mehrfacher Hinsicht widerstandsfähig seien – gemeint sind damit vor allen eine resistente Entwicklung von Umsatz, Margen und freiem Cashflow während vergangener Ergebnisabschwünge, zusammen mit soliden Bilanzen. Kurzum geht es aus Sicht der Jefferies-Strategen darum, Aktien von Unternehmen im Depot zu haben, die über tiefe wirtschaftliche Schutzgräben in jedem Umfeld verfügen.

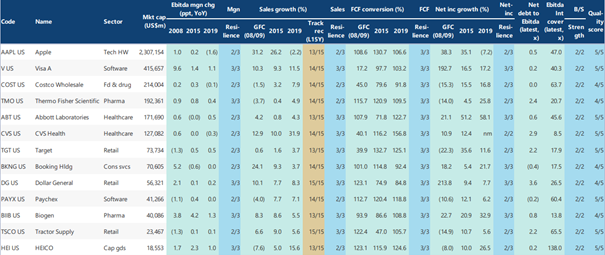

Oder noch etwas anders ausgedrückt, geht es somit angesichts der momentan vorherrschenden Ergebnisrisiken letztlich darum, Aktien mit hoher Ertrags- und Cashflow-Resistenz zu favorisieren. Um solche Werte zu finden, haben die Jefferies-Strategen das US-Universum mittelgroßer und großer Unternehmen auf die Widerstandsfähigkeit von Umsatz, Margen, freier Cashflow und Nettogewinnwachstum während der vergangenen Ergebnisabschwünge untersucht und man hat sich dabei zudem auf Gesellschaften mit soliden Bilanzen konzentriert. Als Beispiele für Jahre des wirtschaftlichen Abschwungs wurden die große Finanzkrise (2008/09), die Rohstoffe/Deflations-Krise (2015) und der Handelskrieg (2019) in die Analyse einbezogen, nicht aber die COVID-19-Pandemie aufgrund des besonderen Charakters des damit einhergegangenen Abschwungs.

Die Screening-Kriterien lauten im Detail wie folgt:

- US-Aktien (ohne Finanzwerte) mit einer Marktkapitalisierung von mehr als 2 Mrd. USD.

- Margenresistenz: Stagnierende oder steigende Margen in mindestens 2 von 3 Gewinnabschwüngen.

- Topline-Resilienz: Positives Umsatzwachstum in mindestens 2 von 3 Gewinnrückgängen und konstantes Umsatzwachstum in den letzten 15 Jahren (mit maximal 2 Ausnahmen).

- Freier Cashflow-Resilienz: Positive freie Cashflow-Umwandlung in mindestens 2 von 3 Gewinnrückgängen.

- Widerstandsfähigkeit des Nettogewinns: Positives Gewinnwachstum in mindestens 2 von 3 Abschwüngen.

- Solide Bilanz: Nettoverschuldung im Verhältnis zum Ebitda (zuletzt) weniger als 4x und Ebitda-Zinsdeckung über 8x.

- Hohe Qualität basierend auf unserem Qualitätsrahmen: Hochwertiges Top-Quintil (Qualitäts-Score - 4/5 oder 5/5).

Die unten stehende Tabelle zeigt die Ergebnisse dieser Analyse, wobei Jefferies unter den so ermittelten Einzelaktien Apple, Biogen, Booking Holdings, Church & Dwight, Costco Wholesale, CVS Health, Dollar General, HEICO, Target und Visa als die zehn Top-Picks herausstellt.

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Research-Offensive bei TraderFox. Unsere neuen Routinen und Frühwarnsysteme!

Research-Offensive bei TraderFox. Unsere neuen Routinen und Frühwarnsysteme!