Zins-Alarm: Diese zehn US-Aktien reagieren am heftigsten auf Ausschläge bei den US-Anleiherenditen

| alle Artikel zur Church & Dwight Co. Inc. Aktie | Preisindikation: 103,740 $ +0,24 % (11:34 Uhr) | Qualitätscheck |

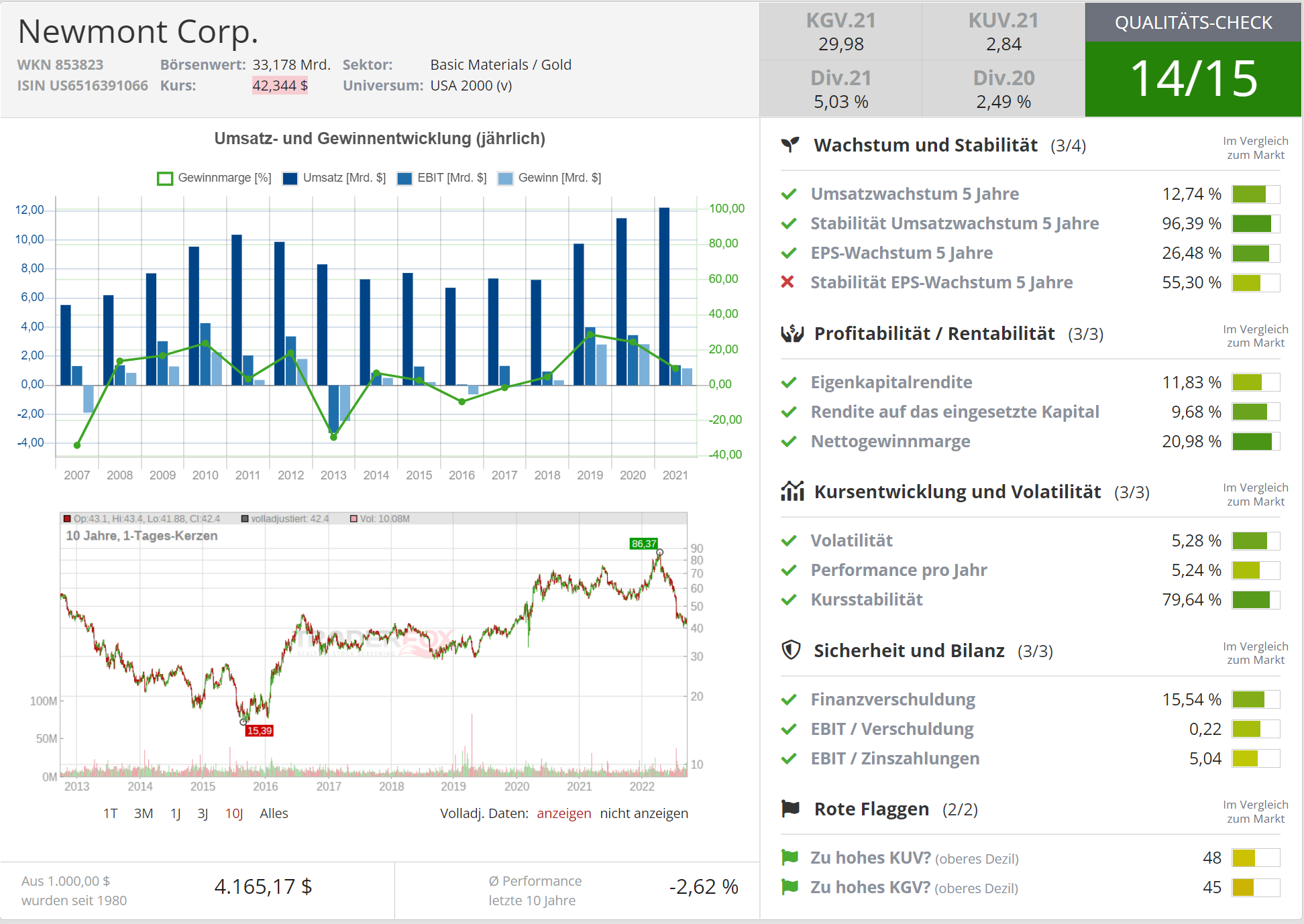

| alle Artikel zur Newmont Corp. Aktie | Preisindikation: 38,761 $ +0,52 % (11:34 Uhr) | Qualitätscheck |

| alle Artikel zur The Clorox Co. Aktie | Preisindikation: 142,511 $ +0,12 % (11:34 Uhr) | Qualitätscheck |

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Die Aktienkursbewegungen an der Wall Street hängen derzeit sehr stark von den Ausschlägen bei den US-Staatsanleihen ab. Das ist auch kein Wunder, weil die Anleiherenditen wirklich stramm nach oben laufen. Und diese Entwicklung zieht natürlich Folgen für die Aussichten von Konjunktur und Firmengewinnen nach sich. Vor diesem Hintergrund kann es hilfreich sein, die Namen jener S&P 500 Index-Vertreter zu kennen, deren Kurse traditionell am stärksten auf die Bewegungen bei den Anleihen reagieren. TraderFox berichtet und verrät unter Bezugnahme auf Jefferies-Berechnungen die Top-10.

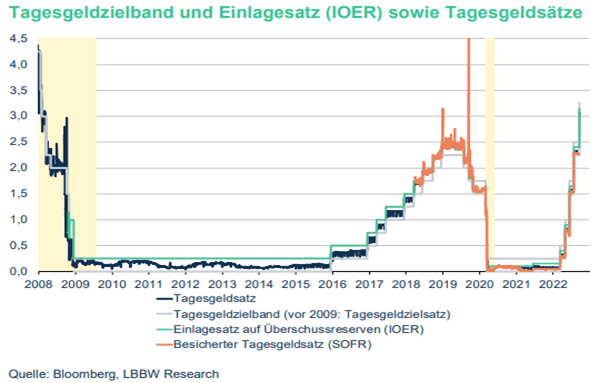

Der von den Marktteilnehmern zur Wochenmitte mit sehr großer Spannung erwartete Zinsentscheid der US-Notenbank ist gefällt und der Entscheid der Verantwortlichen ist dabei wie mehrheitlich erwartet ausgefallen. Das heißt, der Offenmarktausschuss der Federal Reserve (Fed) hat beschlossen, das Zielband für den Tagesgeldsatz um 75 Basispunkte auf 3,00 % - 3,25 % anzuheben. Der Einlagesatz für Überschussreserven (IOER) steigt ebenfalls um 75 Basispunkte auf nunmehr 3,15 %.

Es ist die insgesamt fünfte Leitzinsanhebung in Folge seit März 2022 und der dritte "Jumbo"-Schritt seit Juni. Die Fed bestätigte ihre Prognose, wonach weitere Zinsanhebungen angemessen sein dürften. Hinsichtlich des im Juni gestarteten Bilanzabbaus bleibt es plangemäß bei einem Tempo von bis zu 95 Mrd. USD/Monat. Der Beschluss zur Leitzinsanhebung um 75 Basispunkte fiel, wie bereits im Juli, einstimmig aus.

Die US-Währungshüter beließen ihre geldpolitische Lageeinschätzung nahezu komplett unverändert. Mithin wurde laut Landesbank Baden-Württemberg insbesondere die oben erwähnte Vorhersage nicht in einer Weise angepasst, welche für die kommende Sitzung auf eine Verlangsamung des Zinsanhebungstempos hindeuten würde. Die Arbeitsmarktentwicklung zeigt sich weiter robust, die Wirtschaft wächst insgesamt mit gemäßigtem Tempo. Die Inflation ist weiterhin erhöht.

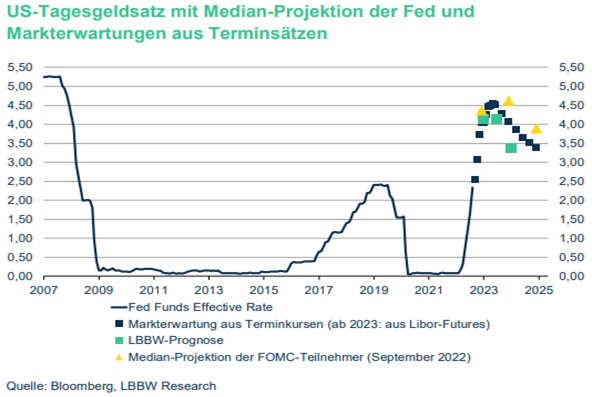

Leitzinsprojektionen erneut stark angehoben

Das FOMC bestätigte seine Entschlossenheit ("fest entschlossen"), die Teuerung zum Zielwert zurückzuführen. Die Fed hat ihre BIP-Wachstumsprojektionen zwar sowohl für das Jahr 2022 (auf 0,2 %) als auch für 2023 (auf 1,2 %) erheblich gesenkt, erwartet mithin aber keine Rezession. Die Projektion für den Kerndeflator des persönlichen Verbrauchs wurde für 2022/23 jeweils angehoben. Die Notenbank rechnet bis einschließlich 2025 mit einer Teuerung oberhalb des Zielwerts, wenngleich für 2025 nur noch geringfügig (2,1 %).

Auf dieser Basis avisiert der neue geldpolitische Ausblick der Fed ein weiteres substanzielles Vordringen der Leitzinsen in den restriktiven Bereich. Die aktuellen Leitzinsprojektionen der Währungshüter implizieren einen Zinsanstieg bis auf 4,4 % per Ende 2022 (bisher: 3,4 %) sowie auf 4,6 % (bisher: 3,8 %) per Ende 2023. Eine geldpolitische Lockerung wird somit nicht vor 2024 avisiert, so die Landesbank Baden-Württemberg. Die Fed-Schätzung für den neutralen Leitzins liegt unverändert bei 2,5 %.

Die-Dividendenrendite beim S&P 500 hinkt den US-Anleiherenditen inzwischen klar hinterher

In Reaktion auf den Beschluss sank die Rendite bei den zehnjährigen US-Anleiherenditen zwar etwas auf 3,51 %, doch die Rendite bei den Papieren mit zweijähriger Laufzeit zog gleichzeitig spürbar weiter an.

Für den Hintergrund: An diesem Dienstag hatten die Zehnjährigen, die im Tief im März 2020 noch lediglich 0,49 % abwarfen, mit 3,58 % den höchsten Stand seit April 2011 erklommen. Mutmaßlich sichere US-Staatsanleihen mit einer zweijährigen Laufzeit bringen inzwischen mehr als 4 % ein. Anfang des Jahres war es noch deutlich weniger als 1 %. Das jetzige Niveau ist so hoch wie seit dem vierten Quartal 2007 nicht mehr.

Zum Vergleich: Beim S&P 500 Index bewegt sich die Dividendenrendite derzeit bei 1,69%. Mit Blick auf die relative Attraktivität haben festverzinsliche Wertpapiere gegenüber Aktien also deutlich Boden gutgemacht, so die DZ Bank.

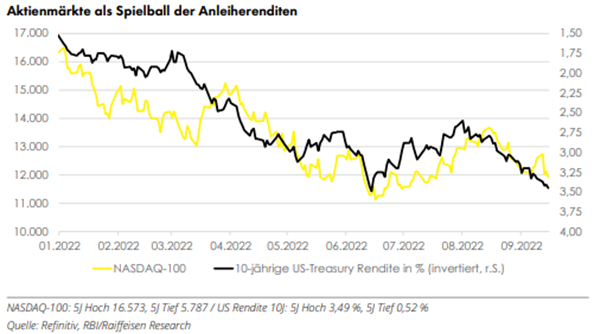

Auch so gesehen überrascht es nicht, dass die US-Aktienkurse in diesem Jahr unter Druck stehen. Wie der abgebildete Chart aus einer Publikation von Raiffeisen Research mit Stand vom Ende der Vorwoche zeigt, ist insbesondere der technologielastige Nasdaq 100 Index negativ betroffen. Im Schlepptau der zehnjährigen US-Staatsanleiherenditen geht es hier nach unten. Das heißt, im Sog von steigenden Anleiherenditen fällt der Nasdaq 100 Index. Erklären lässt sich das unter anderem damit, dass die künftigen Firmengewinne auf abgezinster Basis weniger wert sind und die vom Markt zugebilligten Bewertungsmultiplikatoren sinken.

Die Rendite der zehnjährigen US-Staatsanleihen hat einen wichtigen Widerstand erreicht

Vor diesem Hintergrund ist es sehr ungünstig, dass die US-Anleiherenditen auf neue Mehrjahreshochs vorgerückt sind. Bei den Zehnjährigen ist es beispielsweise so, dass der langfristige Abwärtstrend seit 1980 jüngst verletzt wurde.

Charttechnisch gesehen sind wir somit bei rund 3,5 % an einer sehr wichtigen Marke angelangt. Denn dieses Niveau hat sich bei früheren Auf- und Abwärtstrends der Renditen laut den Charttechnikern von Julius Bär als wichtiger Wendepunkt erwiesen. Daher erwartet die Schweizer Privatbank hier jetzt zunächst eine gewisse Konsolidierung. Sollte es jedoch nicht gelingen, in den kommenden Tagen wieder unter 3,28 % - 3,00 % zu fallen, würde der Markt einem Ausverkaufsrisiko in Richtung 4 % ausgesetzt, so das Urteil.

Entwicklung der zehnjährigen US-Staatsanleiherenditen seit den 1970er-Jahren

Quelle: Bloomberg Finance, Julius Bär

Church & Dwight, Clorox und Newmont: So heißt das Aktientrio aus dem S&P 500 Index mit der höchsten negativen Zinskorrelation

Die Schilderungen machen klar, dass momentan die Musik bei den Anleiherenditen spielt. Wegen dem starken Einfluss, den die Ausschläge an den Rentenmärkten auf die Aktienkurse haben, ist es hilfreich zu wissen, welche Titel besonders stark auf Zinsbewegungen reagieren.

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

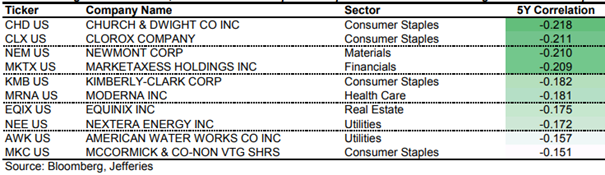

In einer aktuellen Publikation sind dieser Frage die Analysten von Jefferies nachgegangen. Die nachfolgende Tabelle zeigt das Ergebnis der Berechnung dieses US-Finanzdienstleisters, indem sie jene zehn US-Aktien aus dem S&P 500 Index ausweist, deren Kurse auf Sicht der vergangenen fünf Jahr am stärksten negativ mit den Bewegungen bei den zehnjährigen US-Staatsanleiherenditen korrelierten.

Am Beispiel von Church & Dwight, und somit jenem Wert mit der größten negativen Korrelation etwa bedeutet dies laut dem Modell, dass der Aktienkurs fallen dürfte, wenn die Kurse der zehnjährigen US-Staatsanleihen fallen bzw. deren Renditen steigen. Im umgekehrten Fall sind dagegen bei Church & Dwight steigende Aktienkurse zu erwarten, wenn die Notierungen der zehnjährigen US-Staatsanleihen steigen bzw. deren Renditen fallen.

Research-Offensive bei TraderFox. Unsere neuen Routinen und Frühwarnsysteme!

Research-Offensive bei TraderFox. Unsere neuen Routinen und Frühwarnsysteme!