Die Earnings-Saison neigt sich dem Ende: Academy Sports & Outdoors (ASO) und Oxford Industries (OXM) liefern erneut!

| alle Artikel zur Academy Sports and Outdoors Aktie | Preisindikation: 53,280 $ -0,28 % (05:47 Uhr) | Qualitätscheck |

| alle Artikel zur Oxford Industries Aktie | Preisindikation: 102,050 $ +1,40 % (05:47 Uhr) | Qualitätscheck |

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Börsianer,

als verantwortlicher Redakteur unseres Börsenbriefes "Der Aktien-Botschafter" (Aktien-Botschafter hier bestellen (aktien-mag.de) ) präsentiere ich jeden Freitag die spannendsten Aktien, die auf keiner Watchlist fehlen sollten. Bei diesen zwei Unternehmen hat sich die Lektüre gelohnt.

In der Ausgabe vom 25. November hatten wir die Aktie des US-Retailers Academy Sports and Outdoors (ASO) besprochen. Das Unternehmen hat sich mit seinen rund 260 Stores in 16 Bundesstaaten auf Outdoor- und Sportbekleidung, sowie Equipment und Ausrüstung für Jagen, Fischen und Camping-Artikel, spezialisiert. Die Corona-Pandemie hat Outdoor-Aktivitäten begehrter gemacht. Immer mehr Leute können sich dafür begeistern. Das wirkt sich positiv bei Academy Sports aus. Zudem tummelt man sich auf einem 110 Mrd. USD-Markt. Um in den nächsten Jahren weiter zu wachsen, plant der Konzern rund 80 bis 100 neue Stores über die nächsten vier Jahre.

Am Mittwoch (7. Dezember) berichtete das Unternehmen vor Börseneröffnung über das 3. Quartal. Das Unternehmen meldete einen Rückgang beim Umsatz um 6 % im Jahresvergleich auf 1,49 Mrd. USD und verfehlte damit die Erwartungen um 60 Mio. USD. Der Gewinn je Aktie fiel um 3 % auf 1,69 USD und damit weniger stark als erwartet. Die Konsensschätzungen hatten bei 1,59 USD gelegen. Das Highlight war jedoch der neue Ausblick auf das Jahr 2022. Denn Academy Sports wird nun einen Nettogewinn von 7,50 bis 7,65 USD je Aktie statt 6,75 bis 7,50 USD je Aktie einfahren.

Am Donnerstag (8. Dezember) folgten die Kurszielanpassungen. Analysten von Stephens & Co. erhöhten ihr Kursziel von 76 USD auf 80 USD. Das Aufwärtspotenzial beträgt weitere 40 %. Analysten der UBS erhöhten ihr Kursziel von 60 USD auf 76 USD und bekräftigte ihre Kaufempfehlung mit dem Verweis auf den Gewinnanstieg des Unternehmens im 3. Quartal und die verbesserten Margen. Wells Fargo erhöhte das Kursziel von 56 USD auf 70 USD.

Academy Sports and Outdoors (ISIN US00402L1070): Basierend darauf beläuft sich das KGV23e auf gerade einmal 7. Das ist günstig, wenn Academy Sports in den nächsten Jahren wirklich eine neue Ertragsdynamik entwickeln sollte. Die Aktie brach am Mittwoch mit Wucht auf ein neues Allzeithoch aus und generierte damit ein heftiges Kaufsignal.

In der Ausgabe vom 23. September hatten wir die Aktie des Markenbekleidungsunternehmens Oxford Industries (OXM) besprochen und auf das Reboundpotenzial hingewiesen. Der 30%ige Abverkauf erschien angesichts des Wachstumspotenzials übertrieben zu sein. Fundamental war die Aktie mit einem KGV23e von 9 nach dem Kursrückgang wieder attraktiv bewertet. Derzeit erleben wir eine recht positive Earnings-Saison bei den zyklischen Konsumgütern. Die Ergebnisse fielen trotz der makroökonomischen Unsicherheiten zum größten Teil besser aus als erwartet. Nach dem Fake-Breakout im August könnte die Aktie jetzt auf ein neues Allzeithoch ziehen.

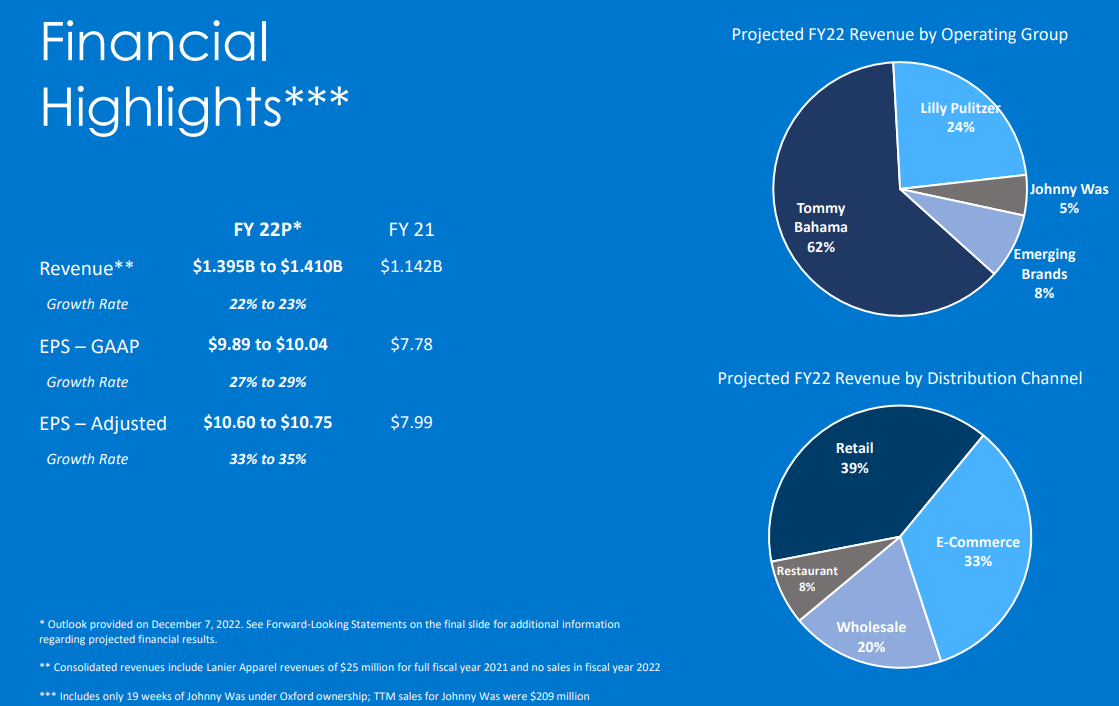

Das mit rund 1,8 Mrd. USD bewertete Bekleidungsunternehmen entwirft und verkauft seine Produkte unter den Lifestyle-Marken Tommy Bahama, Lilly Pulitzer, Southern Tide, The Beaufort Bonnet Company (TBBC) und Duck Head. Das Geschäftsmodell legt den Fokus auf den Direktvertrieb und die Schaffung einer emotionalen Bindung zu den Kunden. Im Geschäftsjahr 2021 wurden 80 % des Nettoumsatzes über Direktvertriebskanäle erzielt. Diese umfassen 186 markenspezifische Vollpreis-Einzelhandelsgeschäfte und E-Commerce-Websites, Tommy Bahama Gastronomiebetriebe und den Tommy Bahama Outlet. Dabei ist das E-Commerce-Geschäft sehr profitabel. Der durchschnittliche E-Commerce-Bestellwert liegt bei über 125 USD, die Bruttomarge liegt bei Vollpreisen bei ca. 70 %.

Mitte September hatte das Unternehmen zudem die Übernahme von Johnny Was für 270 Mio. USD verkündet. Oxford ergänzt dadurch nach eigenen Angaben sein Portfolio um eine weitere Luxusmarke mit attraktivem Geschäftsmodell und demografischer Kundenstruktur. Johnny Was erzielt einen Jahresumsatz von rund 200 Mio. USD, rund 40 % davon stammen aus dem eCommerce-Geschäft. Das Unternehmen verfügt über 240.000 Direct-to-Consumer-Kunden, die im Durchschnitt 290 USD pro Einkauf ausgeben. Zudem erweisen sie sich als Wiederholungstäter. Johnny Was erzielte zuletzt eine Bruttomarge von 70 %. Die operative Marge lag immerhin noch bei 17 %.

Quelle: PowerPoint Presentation (oxfordinc.com)

Quelle: PowerPoint Presentation (oxfordinc.com)

Das Unternehmen meldete am Mittwoch (7. Dezember) für das 3. Quartal einen Anstieg beim Umsatz um 26 % auf 313 Mio. USD, das waren 10 Mio. USD mehr als erwartet wurden. Der Gewinn bereinigte Gewinn je Aktie stieg um 23 % auf 1,46 USD und lag damit ebenfalls über den Konsensschätzungen der Analysten von 1,22 USD. Es handelte sich um das 6. Quartal in Folge, in der das Unternehmen Rekorde beim Umsatz, den Bruttomargen und beim bereinigten Gewinn vermelden konnte. Dabei konnte die Tommy Bahama-Reihe das Umsatzwachstum beschleunigen. Mit dem ersten Tommy Bahama Resorts, dem Tommy Bahama Miramonte Resort in Kalifornien, das Ende 2023 eröffnet werden soll, soll die Marke einen weiteren Boost erhalten.

Das Management erhöhte mal wieder die Prognose: Für das Geschäftsjahr 2022 wird nun ein Nettoumsatz in einer Spanne von 1,395 bis 1,410 Mrd. USD (zuvor: 1,375 bis 1,405 Mrd. USD) erwartet, was einem Anstieg im Jahresvergleich von 22 bis 23 % entspricht. Der bereinigte Gewinn je Aktie soll zwischen 10,60 und 10,75 USD (zuvor: 10,25 bis 10,60 USD) landen, ein Wachstum von 33 bis 35 % im Vergleich zu 2021.

Analysten von Telsey Advisory erhöhten nach den Zahlen ihr Kursziel von 115 USD auf 125 USD.

Oxford Industries (ISIN US6914973093): Fundamental ist die Aktie mit einem KGV23e von 10,5 weiterhin moderat bewertet. Die Aktie könnte nach den Zahlen das Allzeithoch wieder ins Visier nehmen.

Hier geht es zur Bestellung: Aktien-Botschafter hier bestellen (aktien-mag.de)

Das TraderFox System informiert mich zuverlässig in Echtzeit per Push Notifications am Handy oder per E-Mail, sollte die Alarmlinie durchbrochen werden. Mit TraderFox Alerts kannst du deine Aktien und Kurslisten (in Echtzeit) überwachen: https://alerts.traderfox.com/

Weitere für die Analysen verwendete Tools:

TraderFox Trading-Desk: https://desk.traderfox.com

Dieses Energieunternehmen lockt mit 8 % Dividendenrendite und befindet sich im Trendfolge-Check auf Platz 1!

Dieses Energieunternehmen lockt mit 8 % Dividendenrendite und befindet sich im Trendfolge-Check auf Platz 1!