Portfoliocheck: Banken sind Chris Davis Erfolgsgeheimnis und nun verkauft er… Bankaktien?

| alle Artikel zur Wells Fargo & Co Aktie | Preisindikation: 60,359 $ +1,10 % (01:57 Uhr) | Qualitätscheck |

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Christopher Cullom Davis leitet in dritter Generation das Geschäft der unabhängigen und im Besitz von Mitarbeitern befindlichen Investmentgesellschaft Davis Selected Advisers ("Davis Advisors"). einen führenden Finanzberater von Gouverneuren und Präsidenten. Dieser gründete das Unternehmen Shelby Cullom Davis & Company in den späten 1940er-Jahren mit einer Anfangsinvestition von 100.000 USD. Bei Ende seiner Karriere Anfang der 1990er-Jahre hatte er hieraus über 800 Mio. USD gemacht.

Das heutige Unternehmen Davis Advisors, das inzwischen ein Vermögen von über 15 Mrd. USD verwaltet, wurde 1969 von seinem Sohn Shelby Moore Cullom Davis gründete. Die Davis-Familie, Mitarbeiter von Davis Advisors sowie Fondsdirektoren haben hiervon selbst mehr als 2 Mrd. USD investiert.

Davis Advisors setzt seit jeher auf seine bewährte Anlagephilosophie und investiert langfristig in Unternehmen, die man zu günstigen Preisen eingesammelt hat. Man versteht Aktien als Eigentumsanteile an realen Unternehmen und nicht als Wettscheine auf Kursschwankungen. Daher investiert Davis Advisors viel Zeit und Ressourcen für eine gründliche fundamentale Analyse der Unternehmen mit dem Schwerpunkt auf dem Konzept der "Owners Earnings", das auch Warren Buffett bevorzugt. Im Gegensatz zum Free Cashflow berücksichtigen die Owners Earnings nur Positionen, die sich auf den Gewinnanteil der Eigentümer auswirken. Während der Free Cashflow auch alle nicht cash-wirksamen Effekte und sämtliche Kapitalkosten enthält, werden bei den Owners Earnings hier nur die Kosten angesetzt, die zur Unterhaltung des laufenden Geschäfts anfallen.

Mit diesem Ansatz ist Davis Advisors sehr erfolgreich und managt ein gutes Dutzend Fonds und ETFs. Der älteste davon, der Davis New York Venture Fund, existiert bereits seit dem Jahr 1969. Er kommt seitdem auf eine durchschnittliche jährliche Rendite von 11,3 % und schneidet damit rund 1 % besser ab als der S&P 500.

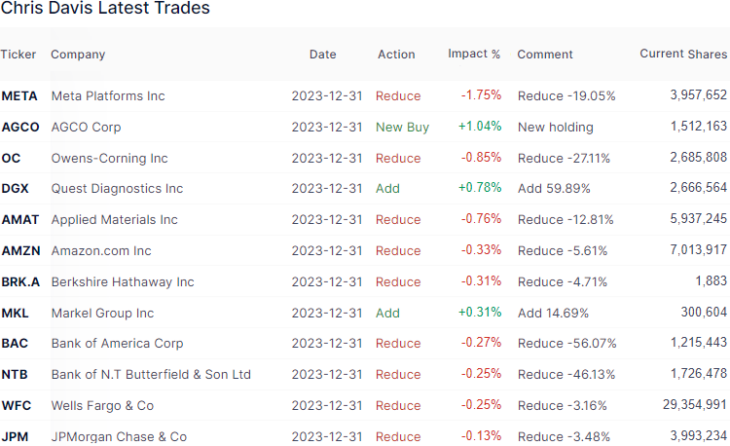

Top Transaktionen im 4. Quartal 2023

Im letzten Quartal kam Chris Davis auf eine Turnoverrate von 3 %; er agierte also wieder gewohnt unaufgeregt. Im Bestand befanden sich 103 Unternehmen, darunter eine Neuaufnahme.

Wie bereits im Vorquartal nahm Chris Davis erneut bei Meta Platforms Gewinne mit. Ursprünglich war er hier 2015 eingestiegen, als die Aktie zwischen 75 und 110 USD notierte. Nach einer Berg- und Talfahrt schloss die Aktie das Jahr 2023 bei knapp 355 USD ab, nachdem sie in den vorangegangenen 12 Monaten rund 85 % zugelegt hatte.

Auch bei Owens Corning verkaufte Davis einen weiteren Teil seines Aktienbestands; nach 12 % im Vorquartal waren es diesmal sogar 27 %. Seinen Erstkauf tätigte er im 2. Quartal 2022 zwischen 74 und 98 USD, so dass er im Idealfall beim Teilverkauf nun das Doppelte für seine Aktien bekam.

Applied Materials stand ebenfalls auf der Verkaufsliste und Chris Davis reduzierte seinen Bestand um knapp 13 %. Das Gleiche gilt für Amazon, wo er knapp 6 % seiner Anteile veräußerte, nachdem er im Vorquartal bereits rund 10 % abgestoßen hatte. Beide Aktien hatten in 2023 starke Kursgewinne zu verzeichnen und bescherten Chris Davis eine ordentliche Rendite.

Auch Berkshire Hathaway hatte ein sehr starkes Jahr 2023 und verkaufte knapp 5 % seines Aktienpakets. Im Gegenzug stockte er seine Position bei der "Baby Berkshire" Markel Corp. um rund 15 % auf. Deren Tom Gayner folgt Buffett schon seit vielen Jahren in Anlagestil und auch Investmententscheidungen, doch seine Erfolge hinken hinter dem "Orakel von Omaha" hinterher. Was nicht zuletzt auch an den weniger starken nicht börsennotierten Unternehmen liegt, die Markel im Depot hat, während Buffett hier ausgezeichnete Spitzenunternehmen sammelt wie die Eisenbahngesellschaft BNSF, den Energieriesen BH Energie oder die Versicherungsunternehmen Geico, General Re.

Ebenfalls im Finanzsektor beheimatet sind die die Banken, bei denen Chris Davis im 4. Quartal Kasse machte. Buffetts Lieblingsbank, die Bank of America, reduzierte er um 55 %, die beiden weiteren Großbanken Wells Fargo und JPMorgan Chase lediglich um jeweils etwas mehr als 3 %. Und bei der Regionalbank Bank of N.T. Butterfield war es dann wieder eine annähernde Halbierung seiner Position.

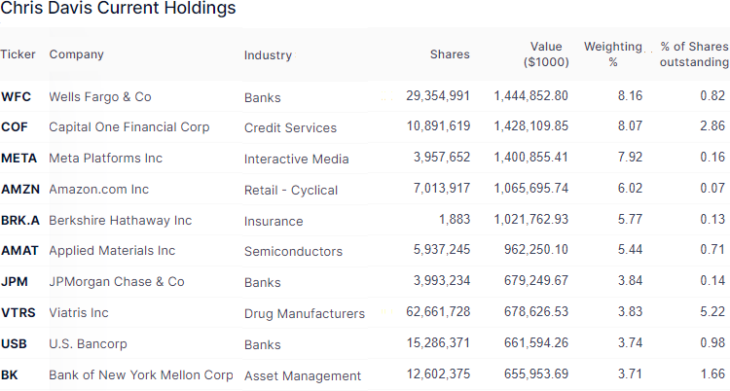

Top Positionen am Ende des 4. Quartals 2023

Die Verkäufe im Bankenbereich haben sich negativ auf die Sektorgewichtung ausgewirkt und unter den 10 Top-Werten in Chris Davis Portfolio finden sich noch immer fünf führende US-Banken. Dank des Teilverkaufs bei Meta liegen nun sogar zwei Finanzwerte an der Spitze seines Depots. Mit einem Kurszuwachs von 25 % seit dem Jahresstart gehört die Meta-Aktie trotz des jüngsten Kurseinbruchs weiterhin zu den Outperformern.

Wells Fargo ist die neue Nummer eins vor Capital One, die es beide auf etwas mehr als 8 % Gewichtung bringen. Wells Fargo tauchte bereits im ersten 13F auf, das Davis Advisors 1999 einreichen musste, und schon damals waren es mit 28 Mio. Aktien nur unwesentlich weniger als die heutigen 29,3 Mio. Anteile. Capital One ist eine weitere der systemrelevanten US-Großbanken, die allerdings vor allem auf die Ausgabe von Kreditkarten spezialisiert ist. Davis Advisors ist hier bereits seit 2014 an Bord und aktuell versucht sich Capital One gerade an der Übernahme von Discover Financial für 35 Mrd. USD, womit man Zugriff auf ein eigenes Zahlungsnetzwerk bekäme und direkter Wettbewerber von VISA und Mastercard würde.

Quelle: Wachstums-Check TraderFox

Meta ist mit 7,9 % auf den dritten Rang abgerutscht und liegt nun direkt vor Amazon, die sich mit 6 % an Berkshire Hathaway vorbeigeschoben hat, die es auf 5 % bringt. Auch Warren Buffetts Investmentholding fand sich bereits im ersten 13F von Davis Advisors aus dem Jahr 1999 und die teuerste Aktie der Welt markierte Ende März ein neues Allzeithoch bei knapp 635.000 USD. Als Buffett Berkshire 1965 übernahm stand der Aktienkurs bei etwa 5 USD. Sie ist wohl der beste Beweis für die ungeheure Wucht des Compounding. Amazon ist vielleicht die beste Investition von Davis Advisors überhaupt, denn hier stieg man erstmals im Jahr 2006 ein und baute die Position im folgenden Jahr massiv aus, als die Aktie zwischen 2 und 5 USD schwankte. Auch dieses Investment zeigt, wie wichtig es ist, die Superaktien im Depot zu behalten, auch wenn es zwischenzeitlich mal nicht so läuft und der Aktienkurs heftige Einbrüche verzeichnet. Das Erkennen des Unterschieds zwischen Wert und Preis einer Aktie ist elementar für den langfristigen Börsenerfolg.

Applied Materials konnte trotz des Teilverkaufs Position und Gewichtung halten und liegt weiterhin vor JPMorgan Chase, Vitaris, US Bancorp und Bank of New York Mellon.

Im Fokus: Banken

Banken sind in Chris Davis Portfolio hoch gewichtet, trotz der Teilverkäufe ist ihr Anteil dank ordentlicher Kursgewinne Ende 2023 weiter angewachsen. In seinem Investorenbrief bezieht Davis explizit zur Situation der Banken Stellung: "Wir sind nach wie vor der Meinung, dass viele Anleger Banken gegenüber misstrauisch sind, da die Erinnerungen an die Finanzkrise 2008/09 noch sehr lebendig sind. (…) Die Banken hatten aufgrund des niedrigen Zinsniveaus jahrelang zu wenig verdient. Da die Zinsen bei Null lagen, waren sie nicht in der Lage, eine Gewinnspanne auf die Einlagen ihrer Kunden zu erzielen. Diese Situation änderte sich dramatisch, als die US-Notenbank im Frühjahr 2022 begann, die kurzfristigen Zinssätze zu erhöhen, die jetzt bei 5,25 % an der unteren Grenze liegen. Die meisten Banken verzeichneten einen erheblichen Anstieg ihrer Nettozinserträge, da ihre variabel verzinslichen Aktiva sofort neu bewertet wurden, während sich ihre Einlagenfinanzierungskosten" nur langsam anpassten. Hier spricht Davis die Ausweitung der Zinsmargen an und den positiven Effekt auf die Gewinne der Banken.

Doch dann zeigte sich die Kehrseite der Medaille, wie Davis aufzeigt: "Der Schock der rapide steigenden Zinssätze zeigte, dass einige Banken nicht so gut aufgestellt waren, um davon zu profitieren - insbesondere die Silicon Valley Bank, die First Republic Bank und die Signature Bank, die alle scheiterten und von der FDIC abgewickelt werden mussten (und von denen wir keine besaßen). (…) Ein Hinweis darauf, wie sehr die gescheiterten Banken im Vergleich zu den meisten anderen einen Ausreißer darstellten, ist die Tatsache, dass die Nettozinserträge dieser Gruppe bereits Mitte 2022 ihren Höchststand erreichten und bis zum Ende des Jahres einen beschleunigten Rückgang der Zinserträge verzeichneten. Diese Bankenzusammenbrüche hatten Auswirkungen auf die Banken im Allgemeinen, sowohl aus Sicht des Marktes als auch in geringerem Maße des inneren Wertes. Auf dem Tiefpunkt Anfang Mai, als die Ansteckungsängste noch immer groß waren, lag der S&P Banks Select Industry Index um -29 % unter dem Stand von Ende 2022. Diese Befürchtungen haben sich zwar gelegt, aber die Erfahrung hat die Sichtweise einiger Marktteilnehmer in Bezug auf den Wert von Einlagenkrediten verändert und wohl zu höheren Einlagenfinanzierungskosten als erwartet geführt. Dennoch zahlen die US-Banken ihre Einlagen weiterhin deutlich unter dem Marktzins aus, was zu äußerst attraktiven Renditen bei der Einlagenbeschaffung führt. (…) Gegen Ende des Jahres scheint sich die Marktstimmung an all diesen Fronten verbessert zu haben. Die Inflationswerte in den USA sind tendenziell gesunken, was der US-Notenbank Anlass geben könnte, 2024 mit der Senkung der kurzfristigen Zinssätze zu beginnen und der Wirtschaft vielleicht die seltene "weiche Landung" zu ermöglichen."

Damit hat Chris Davis die Situation gut umrissen. Warren Buffett sagte einmal: "Banking ist ein sehr gutes Business, solange man nicht irgendetwas Saudummes anstellt". Und genau das haben die Regionalbaken getan, die in die Insolvenz rutschten. In Sippenhaft wurde der ganze Sektor in die Tiefe geprügelt und auch die Kurse solider Unternehmen wie JPMorgan oder Bank of America sind dabei unter die Räder gekommen. Zu Unrecht. Und hier muss man mal ausdrücklich loben, denn die Lehren, die Gesetzgeber und Bankenaufsicht aus der Globalen Finanzkrise gezogen haben, haben sich bewährt. Obwohl der Staat über den Bankenrettungsfonds wieder einmal eingreifen musste, haben die starken Institute die fallenden aufgefangen und das Finanzsystem in Gänze hat sich als stabil erwiesen. Die Großbanken zeigen in ihren Geschäftsberichten folgerichtig erhöhte Aufwendungen für Gelder, mit denen der Bankenrettungsfonds wieder aufgefüllt wird. Aber dies ist zu ihrem eigenen Interesse. JPMorgan war einer der größten Profiteure der Bankenrettung und konnte ihretwegen über mehrere Quartale besonders starke Gewinne ausweisen.

Die Entwicklung ist aber noch nicht am Ende. Der Anteil der besonders kriselnden Kredite für Gewerbe- und Büroimmobilien ist gerade bei kleineren Regionalbanken besonders hoch. Soeben hat das Pennsylvania Department of Banking and Securities die Republic First Bank geschlossen, und sie damit zum ersten FDIC-versicherten Institut gemacht, das 2024 in Konkurs gehen musste. Es dürfte nicht die letzte Bankenpleite gewesen sein.

Chris Davis konzentriert sich ganz überwiegend auf die führenden US-Großbanken, die weniger ausfallgefährdet sind und sogar von der Notlage kleinerer Wettbewerber profitieren. Damit steigt sein Depotwert nicht in jedem Quartal an, aber die Banken spielen durchaus Stabilität und ordentliche Gewinne ein. Und ihre Dividendenrenditen gehören traditionell eher zu den attraktiveren. Für Chris Davis gibt es nur selten Grund, sich aktiv einzumischen. Ansonsten lässt er seine Gewinner einfach laufen. Das bringt auf lange Sicht noch immer die besten Renditen.

Positionen des Redakteurs: Amazon, Berkshire Hathaway, Meta Platforms

Dieses Energieunternehmen lockt mit 8 % Dividendenrendite und befindet sich im Trendfolge-Check auf Platz 1!

Dieses Energieunternehmen lockt mit 8 % Dividendenrendite und befindet sich im Trendfolge-Check auf Platz 1!