Adobe, Netflix, SAP & Co.: 7 Aktien-Profiteure der Erfolgs-Story Cloud-Abomodelle im TraderFox-Härtetest

| alle Artikel zur Netflix Aktie | Preisindikation: 631,179 $ -0,46 % (04:40 Uhr) | Qualitätscheck |

| alle Artikel zur Adobe Aktie | Preisindikation: 542,471 $ +1,97 % (04:40 Uhr) | Qualitätscheck |

| alle Artikel zur Microsoft Corp Aktie | Preisindikation: 425,323 $ +1,63 % (04:40 Uhr) | Qualitätscheck |

| alle Artikel zur Amazon.com Aktie | Preisindikation: 182,505 $ +1,48 % (04:40 Uhr) | Qualitätscheck |

| alle Artikel zur Alibaba Group Holding Limited Aktie | Preisindikation: 76,446 $ +1,39 % (04:40 Uhr) | Qualitätscheck |

| alle Artikel zur TEAMVIEWER SE INH O.N. Aktie | Preisindikation: 10,913 € +1,32 % (04:40 Uhr) | Qualitätscheck |

| alle Artikel zur BECHTLE AG O.N. Aktie | Preisindikation: 40,560 € +0,65 % (04:40 Uhr) | Qualitätscheck |

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Die Coronavirus-Pandemie wirkt wie ein Beschleuniger auf die Digitalisierung, schreibt die DZ Bank in einer Studie. Software, Daten, Computer und Rechenleistung werden zunehmend "in der Cloud" sowie als Abonnement nachgefragt. Dies führt zu höherer Planungssicherheit auf Seiten der Anbieter und letztlich höheren Umsätzen und Erträgen. Der Aktionär profitiert mitunter sogar doppelt. Zum einen bevorzugt die Börse planbare gegenüber volatilen Unternehmen. Zum anderen kommt es nach dem "Abo-Knick" oft zu einem höheren Gewinn, der auch noch höher bewertet wird. In ihrer Studie stellt die DZ Bank 7 Aktien mit Subskriptionsmodellen vor, die wir dem TraderFox-Härtetest unterziehen.

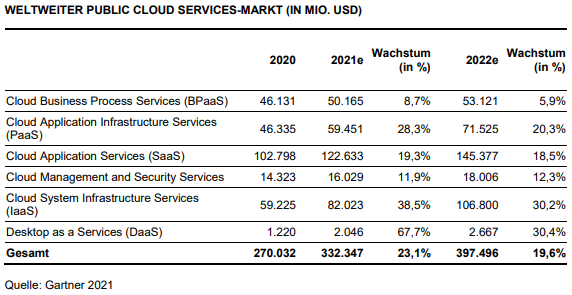

Gartner prognostiziert für 2021 weltweite IT-Ausgaben von mehr als 4 Billionen USD, 8,4 % mehr als im Vorjahr, zitiert die DZ Bank in einer aktuellen Studie das US-Marktforschungsunternehmen. 2022 sollen es 4,3 Billionen USD (plus 5,5 %) werden, heißt es weiter. Einen Überblick zu den Vorhersagen gibt die nachfolgende Tabelle.

Die Coronavirus-Pandemie hat dabei laut den Studienautoren wie ein Beschleuniger gewirkt – nicht nur für den Verkauf von (End-)Geräten, die für das mobile Arbeiten benötigt wurden, sondern auch für die dahinterliegende Infrastruktur.

Unternehmen aller Branchen hätten erkannt, dass sie im Krisenfall flexibel reagieren müssten. Homeoffice, virtuelle Meetings oder die Sicherung von Lieferketten seien nur einige Beispiele. Dies lasse die Nachfrage nach Cloud-Lösungen steigen. Software, Daten, Computer und Rechenleistung würden zunehmend "as-a-service" und damit als "virtuelle Dienstleistung" nachgefragt. Gartner schätzt den Angaben zufolge die durchschnittliche Wachstumsrate für den sogenannten Public Cloud-Markt in 2021 auf 23,1 % und in 2022 auf 19,6 %.

Gesamterlöse höher und weniger volatil

Das Marktforschungsunternehmen IDC rechnet laut DZ Bank damit, dass sich das europäische Cloud-Geschäft bis 2030 verzehnfachen könnte. Damit wandele sich auch das Geschäftsmodell der Softwareanbieter. Seien Softwarehersteller früher zumeist auf das Wachstum bei Lizenzverkäufen und damit permanent auf Neukundengewinnung angewiesen gewesen, könnten sie ihre Umsatzerlöse durch auf Abonnement basierende Abrechnungsmodelle nun besser vorhersehen.

Über die gesamte Lebensdauer der Kundenbeziehung ließen sich darüber hinaus Mehreinnahmen generieren. Forschungsinstitute schätzten, dass es 9x günstiger sei, einen Kunden zu halten und 4x günstiger, einem bestehenden Kunden höherwertige Angebote zu verkaufen ("Upselling"), als einen Neukunden zu akquirieren.

Die Kehrseite sei, dass während der Umstellungsphase auf Subskription zunächst weniger Umsatz erzielt werden könne. Kurzfristig drücke dies auf die Gewinnmargen. Im Durchschnitt überholten die kumulierten Umsatzerlöse im Subskriptionsmodell diejenigen aus dem alten Modell aber nach zweieinhalb bis drei Jahren.

Anleger profitieren gleich doppelt

Der Aktionär profitiert mitunter doppelt, so die DZ Bank. Bei einem Unternehmen mit hohem Abo-Anteil werde eine geringe Risikoprämie gefordert. Das bedeute, dass Aktien eines "planbaren" Unternehmens gegenüber denen eines volatilen Unternehmens bevorzugt gekauft würden, was zu höheren Aktienkursen führe.

Den Aktionär freue das: denn nach dem "Abo-Knick" mache "sein" Unternehmen einen höheren Gewinn, und dieser werde auch noch höher bewertet. Letzteres bedeute, dass derselbe Gewinn eines Unternehmens mit planbaren Umsätzen an der Börse höher bewertet werde (höheres KGV) als ein Gewinn aus "Einmalumsätzen".

Der Grund hierfür liege in der höheren Transparenz der künftigen Geschäftsentwicklung. Abonnement-Erträge schwankten weniger und seien in der Krise stabiler. Ein Unternehmen mit hohem Abo-Anteil werde demnach als risikoärmer eingeschätzt und bei der Bewertung werde eine geringe Risikoprämie gefordert. In der Praxis bedeute dies, dass Aktien eines "planbaren" Unternehmens gegenüber denen eines volatilen Unternehmens bevorzugt gekauft würden, was schließlich zu höheren Aktienkursen führe.

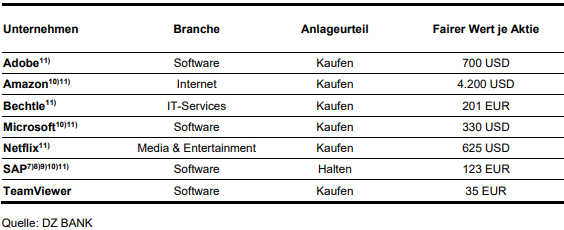

Die DZ Bank stellt in ihrem 32-seitigen Bericht 3 deutsche und 4 US-Unternehmen vor. Während sich davon Netflix ausschließlich an Konsumenten und Adobe, Bechtle, SAP und TeamViewer hauptsächlich an Unternehmenskunden richteten, seien Amazon und Microsoft Beispiele für die Abdeckung beider Segmente. Allen gemein seien erfolgreich laufende Subskriptionsmodelle bzw. deren geplante Einführung in den nächsten Jahren.

Wie die DZ Bank diese 7 Titel beurteilt und wie hoch die Analysten deren fairen Wert taxieren, zeigt die folgende Tabelle. Bis auf die mit Halten eingestuften SAP-Aktien gibt es somit 6 Kaufempfehlungen.

Wir haben diese positiven Anlageurteile, sowie die Erfolgsstory, die Cloud-basierte Abomodelle zu bieten haben, zum Anlass genommen, um die genannten 7 Titel dem TraderFox-Härtetest zu unterziehen. Und zwar wurden wie üblich Checks zur Qualität und zum Wachstum sowie zur Bilanzqualität durchgeführt (zur Methodik sind am Textende noch weiterführende Erläuterungen zu finden). Die Ergebnisse sehen wie folgt aus:

Platz 01:

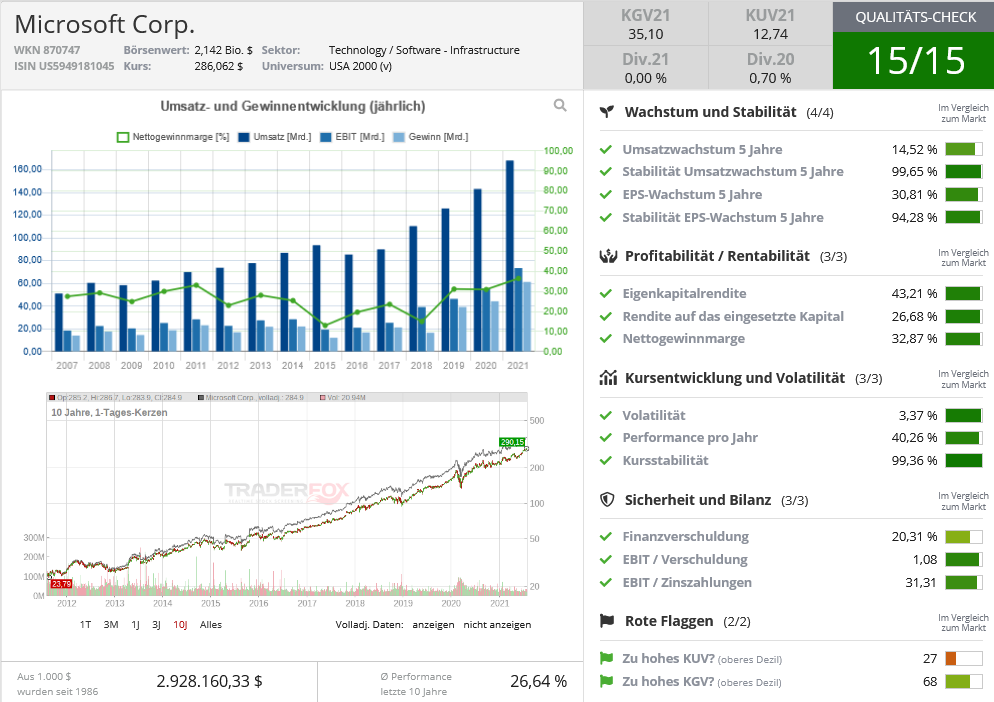

Microsoft (Gesamtpunktzahl: 36 von maximal möglichen 39 Punkten, ISIN: US5949181045)

QUALITÄTS-CHECK 15/15

WACHSTUMS-CHECK 14/15

PIOTROSKI F-SCORE 07/09

Quelle: Qualitäts-Check TraderFox

Platz 02/03:

Adobe (Gesamtpunktzahl: 34 von maximal möglichen 39 Punkten, ISIN: US00724F1012)

QUALITÄTS-CHECK 15/15

WACHSTUMS-CHECK 12/15

PIOTROSKI F-SCORE 07/09

Quelle: Qualitäts-Check TraderFox

Platz 02/03:

Netflix (Gesamtpunktzahl: 34 von maximal möglichen 39 Punkten, ISIN: US64110L1061)

QUALITÄTS-CHECK 14/15

DIVIDENDEN-CHECK 12/15

PIOTROSKI F-SCORE 08/09

Quelle: Qualitäts-Check TraderFox

Platz 04/05:

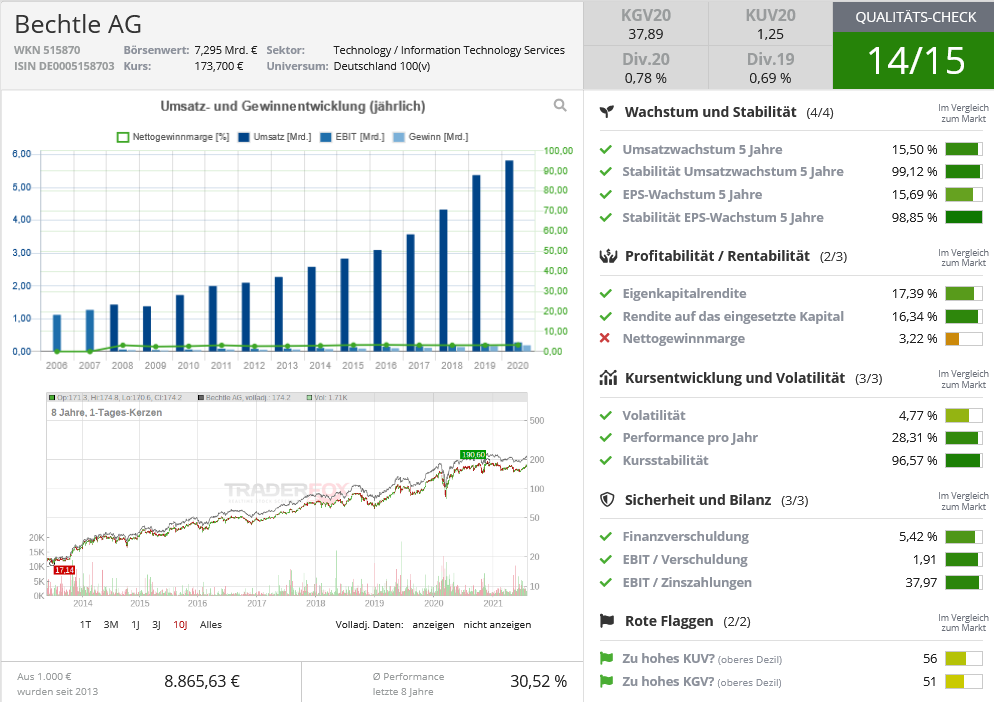

Bechtle (Gesamtpunktzahl: 31 von maximal möglichen 39 Punkten, ISIN: DE0005158703)

QUALITÄTS-CHECK 14/15

WACHSTUMS-CHECK 11/15

PIOTROSKI F-SCORE 06/09

Quelle: Qualitäts-Check TraderFox

Platz 04/05:

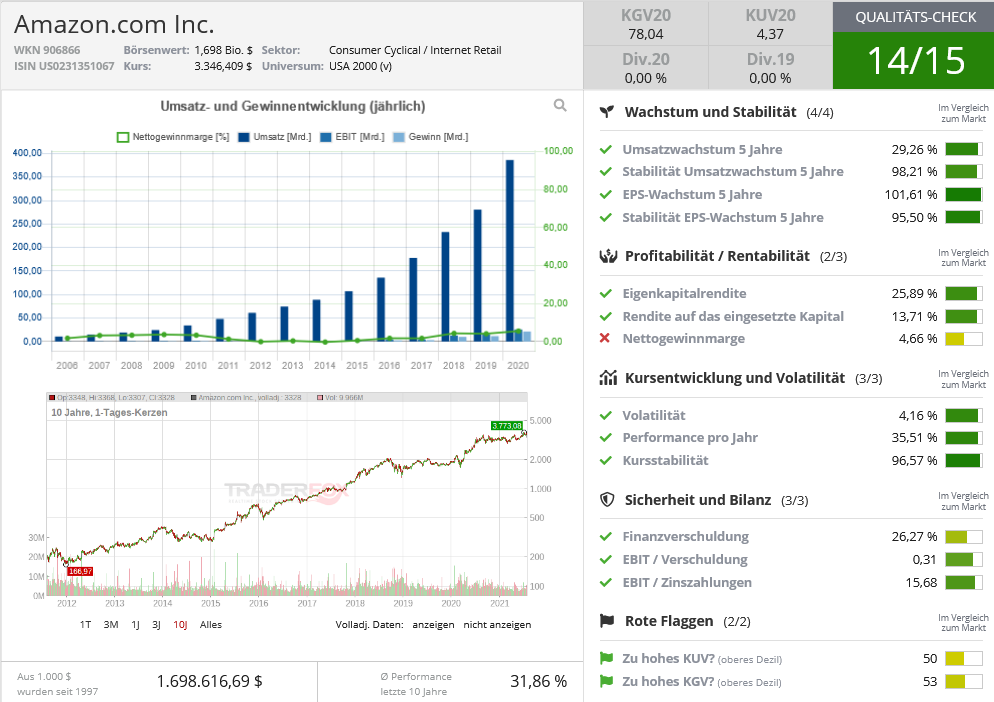

Amazon (Gesamtpunktzahl: 31 von maximal möglichen 39 Punkten, ISIN: US0231351067)

QUALITÄTS-CHECK 14/15

DIVIDENDEN-CHECK 11/15

PIOTROSKI F-SCORE 06/09

Quelle: Qualitäts-Check TraderFox

Platz 06:

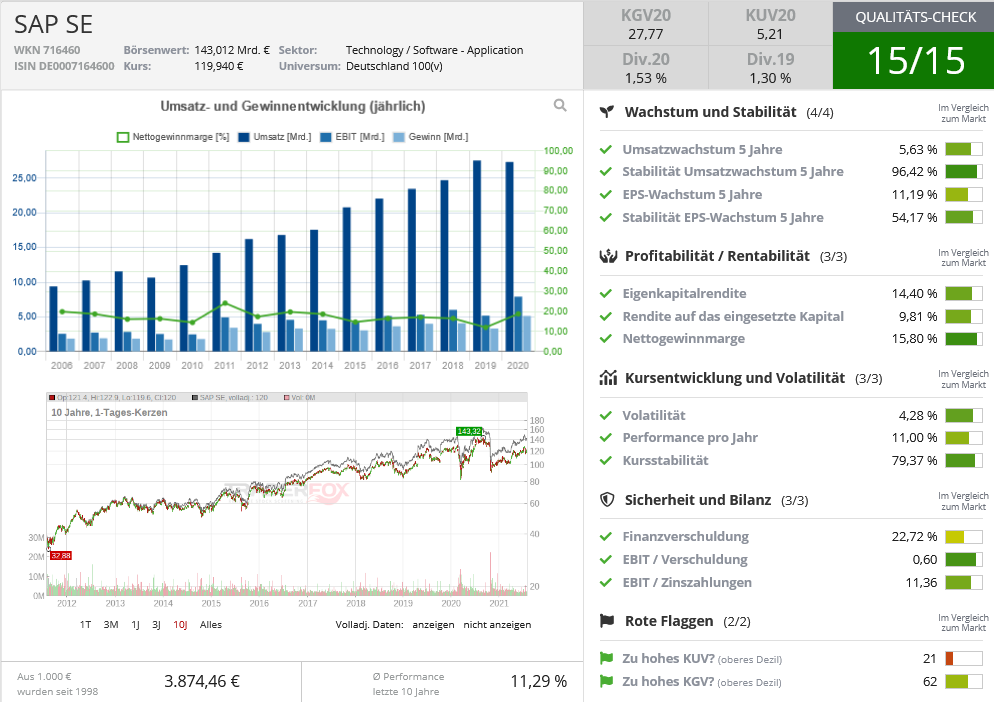

SAP (Gesamtpunktzahl: 30 von maximal möglichen 39 Punkten, ISIN: US01609W1027)

QUALITÄTS-CHECK 15/15

WACHSTUMS-CHECK 07/15

PIOTROSKI F-SCORE 08/09

Quelle: Qualitäts-Check TraderFox

Platz 07:

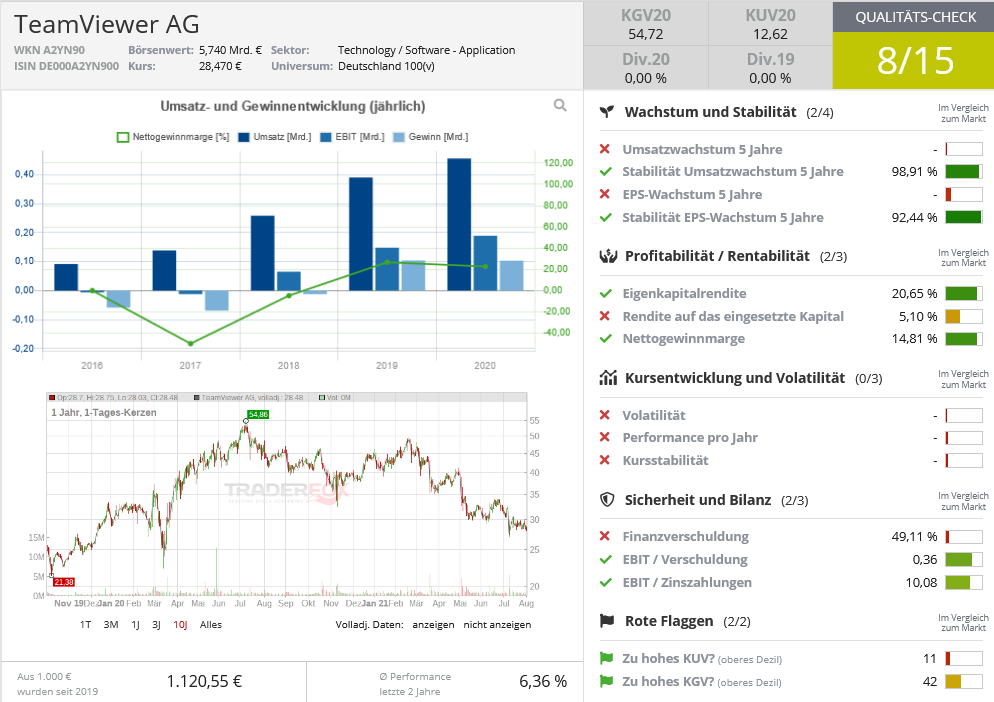

Teamviewer (Gesamtpunktzahl: 21 von maximal möglichen 39 Punkten, ISIN: DE000A2YN900)

QUALITÄTS-CHECK 08/15

WACHSTUMS-CHECK 07/15

PIOTROSKI F-SCORE 06/09

Quelle: Qualitäts-Check TraderFox

An der Spitze steht Microsoft, so wie das schon in anderen früheren Besprechungen der Fall gewesen ist, bei denen der Software-Riese in der Auswahlliste dabei war. Ziemlich dürftig schneidet dafür am Tabellenende mit Teamviewer ein deutsches Unternehmen ab. Das passt zum Chartbild, denn das mahnt hier ebenfalls zur Vorsicht.

Der Rest der Titel kann zumeist mit beeindruckenden langfristigen Aufwärtstrends aufwarten. Wobei allerdings Bechtle, Netflix und SAP zuletzt mittelfristige Seitwärtstrends ausgebildet haben, während Adobe, Microsoft und Amazon im Juli jeweils neue Kursrekorde aufgestellt haben.

Die Bewertungen sind in alle 7 Fällen optisch betrachtet recht anspruchsvoll. Dem stehen zumeist aber auch gute Gewinnaussichten gegenüber. Müssten wir uns aktuell für Vertreter aus der 7-köpfigen Liste entscheiden, würde die Wahl auf das Führungs-Duo Microsoft und Adobe im TraderFox-Härtetest fallen.

Zusatzinformationen zur angewandten Methodik beim TraderFox-Härtetest

Zur angewandten Methodik muss man wissen, dass der TraderFox Qualitäts-Check jeder Aktie bis zu 15 Punkte zuweist. Wir verwenden dabei Kennzahlen, die sich in der Finanzwissenschaft durchgesetzt haben, um Quality von Junk zu unterscheiden. Das Besondere an unserem Qualitätscheck ist, dass die 15 Kriterien immer im Kontext zu den restlichen Aktien des Marktes betrachtet werden. Nach dem Prinzip: Eine Kennzahl gilt als erfüllt, wenn die Firma darin besser abschneidet als z.B. 65 % aller anderen Firmen des jeweiligen Referenzmarktes. Der Qualitäts-Check soll Anlegern erstens helfen, das Risiko bei Investments zu reduzieren und ist zweitens dazu gedacht, um auf hervorragende Investment-Chancen aufmerksam zu werden.

Der Wachstums-Check prüft die Attraktivität von Wachstums-Aktien. Wachstums-Aktien sind keine Aktien zum sorgenfreien Kaufen und Liegenlassen. Wachstums-Aktien können auf Sicht von 2-3 Jahren außerordentliche hohe Gewinne abwerfen. Anleger müssen mit größeren Kursschwankungen und Fehlschlägen rechnen. Als drittes Benotungs-Kriterium kommt noch der Piotroski F-Score hinzu. Dabei handelt es sich um eine Zahl zwischen 0 bis 9 zur Bestimmung der finanziellen Stärke eines Unternehmens.

Dieses Energieunternehmen lockt mit 8 % Dividendenrendite und befindet sich im Trendfolge-Check auf Platz 1!

Dieses Energieunternehmen lockt mit 8 % Dividendenrendite und befindet sich im Trendfolge-Check auf Platz 1!