Portfoliocheck: Mit Roper Technologies setzt Chuck Akre auf die Berkshire Hathaway des Industriesektors

| alle Artikel zur Roper Technologies Aktie | Preisindikation: 513,281 $ -2,56 % (05:59 Uhr) | Qualitätscheck |

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Charles T. Akre gründete seine Investmentfirma Akre Capital Management vor mehr als 30 Jahren und ist seit dem ersten Tag deren CEO und CIO. Dabei wird er unterstützt von seinem "Core-Team", das sich seit einigen Jahren aus den drei Partnern Tom Saberhagen, Chris Cerrone und John Neff zusammensetzt.

Und ihre Erfolge können sich sehen lassen. So können die Investoren seit der Gründung auf eine durchschnittliche Rendite in Höhe von 14,5 Prozent zurückblicken, ohne dass Akre etwa auf Technologiewerte gesetzt hätte, die nur einen sehr geringen Teil seines Portfolios ausmachen.

"Du machst kein Geld, wenn du Aktien kaufst. Du machst kein Geld, wenn Du Aktien verkaufst. Du verdienst Geld, wenn Du abwartest."

(Charlie Munger)

Chuck Akre hält nichts von hektischer Betriebsamkeit; der Value Investor klassischer Prägung folgt derselben Maxime wie Charlie Munger und denkt lieber zweimal nach, bevor er nichts tut.

"Anleger sollten peinlich genau darauf achten, nicht die meisten, sondern die besten Aktien zu halten. Bei Aktien kann Masse niemals mehr als schwacher Ersatz für Klasse sein."

(Philip A. Fisher)

Wenn Akre Aktien kauft, dann mit sehr langem Anlagehorizont. Entsprechend niedrig ist seine Turnoverrate, was bedeutet, dass er nur wenige Aktien handelt. Darüber hinaus konzentriert er sich auf einige wenige Werte und auch diesen Focus Investing genannten Stil hat er mit Investmentlegenden wie Philip A. Fisher, Warren Buffett und Charlie Munger gemein.

Chuck Akres Käufe und Verkäufe im 3. Quartal 2020

Mit einer Turnoverrate von lediglich einem Prozent agierte Chuck Akre erneut mit seiner bekannten ruhigen Hand. Er hält weiterhin 28 Positionen in seinem Portfolio und darunter findet sich lediglich eine Neuerwerbung.

Die größte Auswirkung auf sein Depot hatte das Aufstocken bei Roper Technologies, einem Industriekonglomerat, um gut 10 Prozent. Bei Brookfield Asset Management hat er seine Position ebenfalls weiter erhöht und zwar um knapp 18 Prozent und bei Colony Capital seinen Bestand mehr als versiebenfacht. Bei Markl baute er im Gegenzug um drei und bei Berkshire Hathaway sogar um 60 Prozent ab.

CarMax reduzierte er um 8,2 Prozent, Primo Water Corp. um weitere 48,3 Prozent und Live Nation Entertainment um schmale 2,1 Prozent.

Aufgestockt hat Akre bei Alarm.com um 11 und bei Goosehead Insurance um 29 Prozent.

Chuck Akres Portfolio zum Ende des 3. Quartals 2020

Wie Buffett und Munger setzt Akre bevorzugt auf Finanzwerte. Diese machen zum Ende des zweiten Quartals mit gut 43 Prozent fast die Hälfte seines Portfolios von gut 14,2 Milliarden Dollar aus, gefolgt von Immobilienwerten mit 23,5 Prozent und zyklischen Konsumwerten mit 10,8 Prozent.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Die schwache Kursperformance hat American Tower die Spitzenposition in Akres Portfolio gekostet. Mit 12 Prozent liegen sie nun deutlich hinter der erstplatzierten Mastercard, die es auf 14 Prozent bringt. Moody’s, Visa und O’Reilly Automotive haben die Plätze drei bis fünf behauptet, während CoStar sich vom achten auf den sechsten Rang hochgearbeitet hat. SBA Communications, neben American Tower der zweite Tower-REIT in Akres Top 10, ist um eine Position auf den siebten Platz abgerutscht. CarMax auf dem neunten und Adobe auf dem zehnten Rang liegen hinter der inzwischen auf die achte Position vorgerückte Roper Technologies.

Im Fokus: Roper Technologies

Der US-amerikanische Mischkonzern Roper Technologies hält eine Vielzahl von Beteiligungen, die in den vier Geschäftsfeldern Anwendungssoftware, Netzwerksoftware und -systeme, Mess- und Analyselösungen sowie Prozesstechnologien tätig sind. Ende 2019 hatte Roper 49 Töchter im Portfolio und diese sind vor allem in den USA beheimatet und aktiv. Sie bieten Softwarelösungen und Services an und konzentrieren sich überwiegend auf kleinere Nischenmärkte, wo sie nicht selten der führende Anbieter sind.

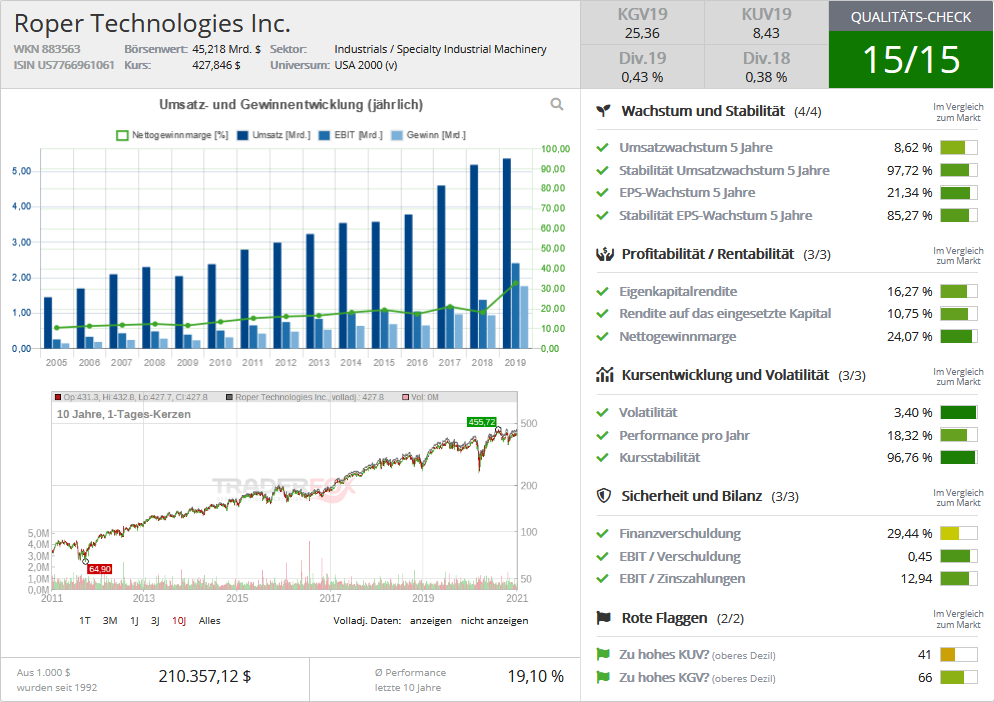

Quelle: Qualitäts-Check TraderFox

Das zeigt sich auch in den attraktiven operativen Margen, die Ende 2019 von 25,5 Prozent bei Anwendungssoftware über 31,4 Prozent bei Mess- und Analyselösungen und 34,6 Prozent bei Prozesstechnologien bis hin zu 35,2 Prozent bei Netzwerksoftware lagen.

Seit 1992 ist Roper an der Börse gelistet und wächst besonders durch Übernahmen von weiteren aussichtsreich positionierten Marktführern in Nischenmärkten. Das Unternehmen bietet daher ein sehr breit gefächertes Angebotsspektrum, das von Software für Baufirmen, Kartensysteme und integrierte Sicherheits-, Maut- und Verkehrssysteme, Kartenlesegeräte für Funkfrequenzausweise, über Systeme für die automatische Zählerablesung, Diagnose- und Laborsoftware bis hin zu Cloud-basierte Plattform für Finanzanalysen und Leistungssoftware sowie Produkten und Software für die digitale Bildverarbeitung reicht.

Die Kunden stammen entsprechend aus dem Gesundheits- und Bauwesen, der Nahrungsmittelindustrie oder dem Bildungsbereich und diese Ausrichtung erklärt auch, weshalb Roper vergleichsweise unbeschadet durch die Corona-Pandemie gesteuert ist. Während die meisten Industrieunternehmen für das zweite Quartal katastrophale Ergebnisse vermelden mussten, präsentierte Roper beim Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) lediglich einen Rückgang um zwei Prozent gegenüber dem entsprechenden Vorjahresquartal. Dabei konnte sogar die EBITDA-Marge bei unveränderten 35,3 Prozent gehalten werden und der Rückgang des operativen Ergebnisses war ausschließlich auf den Umsatzrückgang von zwei Prozent zurückzuführen. Ein minimaler Rückgang angesichts des Wirtschaftsabsturzes im Corona-Quartal.

Rückblick

Schaut man sich die Entwicklung von Roper an und vergleicht diese mit Berkshire Hathaway, so sticht die viel stärkere Kursentwicklung heraus. Während Berkshire klassisch stark engagiert ist im Finanzsektor, bei Banken und Versicherungen, hat Roper eine völlig andere Ausrichtung. Dabei meidet Roper Sanierungs- und Problemfälle, sondern konzentriert sich auf erfolgreiche Nischenplayer und gibt damit der Qualität den Vorzug vor Masse.

In den letzten Jahren erzielte Roper eine durchschnittliche Eigenkapitalrendite von 12,5 Prozent und konnte in seit der Finanzkrise 2008/09 in jedem Jahr Gewinne ausweisen und sein Eigenkapital erhöhen. Mit Eigenkapitalquoten von knapp unter 50 Prozent ist die Bilanz von Roper sehr solide. Wobei sich die Anzahl der ausstehenden Aktien stetig erhöht, da sie auch bei Akquisitionen als Übernahmewährung eingesetzt werden. Und es sind längst nicht nur kleine Ziele, die sich Roper einverleibt. Zuletzt hat man den für 5,35 Milliarden Dollar Vertafore übernommen, die für Assekuranzen cloudbasierte Versicherungssoftware für Agenturverwaltung, Compliance und Workflow anbieten.

Eher Danaher als Berkshire

Obwohl Roper und Berkshire ähnlich vorgehen, gibt es doch wesentliche Unterschiede. Ropers Strategie wurde vom langjährigen und inzwischen verstorbenen ex-CEO Brian Jellison entwickelt, der mit seinem Geschäftsmodell Pionierarbeit leistete. Das Beuteschema von Roper ist klar: man ist nicht auf kapitalintensive Unternehmen aus mit großem Maschinenpark, sondern auf Nischenführer mit geringem Kapitalbedarf sowie robusten und wiederkehrenden Einnahmen, am besten mit hoher Kundenbindung. Mit dieser Auswahl wird Roper oft bei Softwarefirmen und Dienstleistern fündig.

Die erworbenen Unternehmen werden dann, wie bei Berkshire, mit einem hohen Maß an Autonomie geführt, erhalten jedoch Unterstützung und Coaching durch das Management von Roper. Die Entscheidungen über die Kapitalallokation werden jedoch zentral bei der Mutter Roper getroffen. Diese verwendet den im Konzern generierten operativen Cashflow zur Tilgung von Schulden und für neue Akquisitionen. Das ähnelt in gewisser Weise dem Float, den Buffett bei Berkshire aus seinen konsolidierten Versicherungsunternehmen zieht und der ihm so unverzinst für Investments zur Verfügung steht.

Im Gegensatz zu Berkshire benötigt Roper wenig Investitionskapital bei seinen Töchtern. Der zunehmende Fokus auf Softwareunternehmen veranlasste Roper dann 2015 auch, seinen Namen von Roper Industries in Roper Technologies zu ändern.

Erfolgreiches 3. Quartal

Die Zahlen zum dritten Quartal waren durchaus beeindruckend. Der bereinigte Umsatz stieg um ein Prozent auf 1,37 Milliarden Dollar und der bereinigte Gewinn je Aktie betrug 3,17 Dollar. Roper-CEO Neil Hunn zeigte sich entsprechend zufrieden mit der anhaltend starken Leistung des Unternehmens und betonte, dass Roper erneut vom vielfältigen und widerstandsfähigen Geschäftsportfolio profitierte und in vielen Märkten sogar weiterwachsen konnte.

Die Tochtergesellschaft Verathon kämpft dabei an vorderster Corona-Front mit ihren Laborsoftware-Anwendungen, die unter anderem videogestützte Schlaueinführungen in die Atemwege ermöglichen.

Ausblick

Roper ist einerseits ein gewöhnliches Beteiligungsunternehmen, andererseits besetzt es eine eher ungewöhnliche Nische. Es ist sehr übernahfreudiges Unternehmen, aber es zielt nicht auf Branchenkonsolidierung und Synergieeffekte. Seine Töchter werden dezentral geführt und ihre Chefs genießen viel Spielraum. Das verschafft Roper einen großen Vorteil vor ähnlich breit aufgestellten Großkonzernen, wie General Electric oder Siemens, bei denen der zentrale Durchgriff Wachstum und Innovationsfreude bei den Tochtereinheiten bremsen. Siemens hat sich unter Joe Kaeser deshalb eine neue, dezentrale Struktur gegeben und beschreitet damit letztlich den Pfad, den Roper schon seit Jahren geht: als Dienstleistungsplattform für seine Beteiligungen.

Ropers Track Record bei Übernahmen spricht für sich und ist der Schlüssel für den nachhaltigen Erfolg des Unternehmens. Das größte Risiko liegt darin, dass Roper keine geeigneten Ziele mehr findet und dann seine Strategie anpasst. Doch danach sieht es bisher nicht aus. Mit einer Marktkapitalisierung von 45 Milliarden Dollar ist Roper auch noch klein und agil genug, um viele geeignete mittelständische Nischenplayer finden zu können. Die auch in den USA deutlich zunehmenden Schwierigkeiten für Unternehmer, geeignete Nachfolger zu finden, weil die Kinder oder Erben kein Interesse an der Unternehmensführung haben, spielt Unternehmensakquisitoren wie Roper in die Karten. Die schwierige Lage während der Corona-Pandemie dürfte hier noch für zusätzlichen Leidens- und Verkaufsdruck sorgen.

Für Chuck Akre ist Roper die passende Ergänzung zu seinem breiten Spektrum an Beteiligungsunternehmen und Asset Managern. Danaher, Markel, Brookfield Asset Management, KKR & Co. und Berkshire Hathaway machen zusammen fast 18 Prozent seines Portfolios aus. Dabei ist Akre mit einem Anteil von 1,82 Prozent aller ausstehenden Aktien inzwischen der siebtgrößte Aktionär von Roper. Aus guten Gründen, wie wir wissen…

Download-Link zum S&P500-Börsenposter von TraderFox

Download-Link zum S&P500-Börsenposter von TraderFox