Portfoliocheck: Microsoft bleibt Joel Greenblatts Liebling

| alle Artikel zur Microsoft Corp Aktie | Preisindikation: 389,733 $ -3,11 % (04:25 Uhr) | Qualitätscheck |

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Joel Grennblatt entwickelte mit seiner "Börsenzauberformel" ein regelbasiertes Auswahlsystem für die aussichtsreichsten Aktien, da ihm klassische Value-Investing-Ansätze zu kompliziert sind und zu viele Bilanz- und Wirtschaftskenntnisse voraussetzen. In seinem Buch "The Little Book that Beats the Market" belegte er den überragenden Erfolg dieser Strategie und das Buch schaffte es auf die Bestsellerliste der New York Times.

Greenblatt studierte an der University of Pennsylvania und schloss sein Studium mit dem Bachelor of Science und dem Master of Business Administration ab. 1985 startete er seinen eigenen Hedgefonds Gotham Capital mit 7 Mio. USD.

Sein Ziel ist, günstige und gute Unternehmen zu finden, am besten mit einem Katalysator, damit absehbare Erfolge möglichst zeitnah eintreten. Auch deshalb mag Greenblatt Sondersituationen, wie zum Beispiel Spin-offs.

Greenblatts Börsenzauberformel

Bei seiner Zauberformel begrenzt Greenblatt von vornherein die Aktienauswahl. So müssen die untersuchten Werte eine Mindestmarktkapitalisierung aufweisen, in den USA beheimatet sein und nicht dem Energie- oder Finanzsektor angehören. Entscheidend sind dann lediglich zwei Kennzahlen, und zwar die Kapitalrendite (ROIC, Return on Invested Capital) und die Gewinnrendite. Zu ihrer Ermittlung wird der operative Gewinn eines Unternehmens ins Verhältnis zum Gesamtunternehmenswert ("Enterprise Value") gesetzt. Je höher die Gewinnrendite, desto günstiger ist das Unternehmen bewertet.

Die Kapitalrendite ist im Gegensatz zur Gewinnrendite eine Qualitätskennzahl und wird von Greenblatt als Verhältnis aus dem EBIT, also dem Ergebnis vor Zinsen und Steuern, zu den materiellen Nettovermögenswerten definiert. Je höher die Gewinnrendite, desto mehr Gewinn wird im Vergleich zum eingesetzten Kapital erzielt.

Die Aktien, die bei beiden Kennzahlen gemeinsam die besten Werte aufweisen, sind nach Greenblatts Zauberformel die aussichtsreichsten Investments.

"Meine größten Positionen sind nicht die, mit denen ich das meiste Geld zu verdienen hoffe, sondern die, bei denen ich glaube, mit ihnen kein Geld zu verlieren."

(Joel Greenblatt)

Doch Greenblatt hält sich an die alte Sportlerweisheit, dass die Offensive Spiele gewinnt, die Defensive hingegen Meisterschaften. Mit anderen Worten: er schaut zuerst auf das Risiko und danach erst auf die mögliche Rendite. Der dahinter stehende Gedanke ist keinesfalls neu, denn Sunzi beschrieb es bereits 500 v. Chr. in seinem Werk "Die Kunst des Krieges: "Keine Fehler zu machen, ist die Gewissheit des Sieges. Denn es bedeutet, einen Gegner zu schlagen, der bereits verloren hat".

"Preise schwanken weniger stark als Werte. Genau darin liegen die Chancen. (…) Wenn man billig einkauft, muss man Geduld mitbringen und abwarten, bis der Markt einem zustimmt."

(Joel Greenblatt)

Je günstiger der Einstieg gelingt, desto größer ist die Sicherheitsmarge und auch der potenzielle Gewinn. Doch dieser stellt sich selten sofort ein, sodass Anleger ausreichend Geduld aufbringen sollten, bis sich ihre Ideen als richtig erweisen.

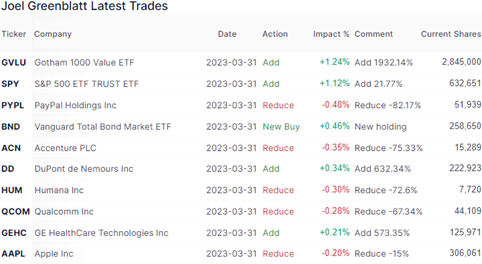

Top Transaktionen im 1. Quartal 2023

Zum Ende des Quartals hatte Joel Greenblatts Gotham Capital 1.310 Werte mit einem Gesamtwert von 4,13 Mrd. USD im Portfolio, darunter 22 Neuaufnahmen. Seine Turnover-Rate lag erneut bei selbst für seine Verhältnisse hohen 24 %.

Greenblatt setzt weiter auf einen breiten Marktaufschwung, indem er erneut bei seinen bevorzugten S&P 500-ETFs aufstockte: Den Gotham Value 1000 ETF erhöhte er um beinahe 2.000 % und den S&P 500 ETF Trust ETF um weitere 22 %.

Neu an Bord hat er den Vanguard Total Bond Market ETF, mit dem er auf fallende Zinsen und damit einhergehende steigende Anleihekurse setzt. Im 1. Quartal war er damit noch etwas früh, aber in der 2. Jahreshälfte könnte sich die Spekulation auszuzahlen beginnen. Auch der weltgrößte Vermögensverwalter BlackRock hatte zuletzt ausgeführt, verstärkt genau auf dieses Szenario zu setzen und es als eine "Once in a Lifetime Opportunity" bezeichnet.

Beim Chemieunternehmen DuPont de Nemours stockte Greenblatt antizyklisch auf und baute seine Position um mehr als das Sechsfache aus. Die Chemiebranche befindet sich wegen der hohen Energiekosten und der verhaltenen Wirtschaftslage in der Defensive und musste zuletzt reihenweise die Jahresprognosen kappen. Die Aussicht auf bald wieder fallende Zinsen und eine Belebung der Wirtschaft im Jahr 2024 dürfte hier für einen Schub sorgen.

Ebenfalls nicht besonders gut liefen bisher die Werte aus dem Medizintechnik-Sektor. Hier stockte Greenblatt seine Position bei GE HealthCare um beinahe das Sechsfache auf. Die ehemalige Gesundheitssparte von General Electric war erst Anfang des Jahres als Spin-off in die Selbstständigkeit entlassen worden und konnte recht passable Zahlen vorlegen. Sie ist eine der günstigsten Aktien im MedTech-Sektor und dürfte hier mit ihren Geräten zu den Gewinnern der KI-Revolution gehören.

Bei PayPal hat Greenblatt hingegen Kasse gemacht und 82 % seiner Position abgebaut. Gleiches gilt für Accenture PLC, die er um drei Viertel reduzierte. Des Weiteren finden sich der Gesundheitskonzern Humana und Chipdesigner Qualcomm mit Verkäufen um die 70 % auf der Liste. Bei Apple, einer seiner größten Depotpositionen, hielten sich die Verkäufe mit einem Abbau von 15 % in Grenzen.

Top Positionen zum Ende des 1. Quartals 2023

In Greenblatts breit gestreutem Portfolio führen weiterhin Technologiewerte mit 17,8 % Gewichtung (Q4/22: 18,7 %). Ihnen folgen Industriewerte mit 12,1 % (Q4/22: 10,9 %), zyklische Konsumwerte mit 10,7 % (Q4/22: 10,3 %), Gesundheitsaktien mit 10,3 & (Q4/22: 11,9 %) und Finanzwerte mit 6,9 % (Q4/22: 8,2 %). Trotz des hohen Umschlags im Depot hat sich an der Sektorgewichtung nur wenig geändert; beim Finanzsektor hat sich Ende des 1. Quartals die ‚kleine Finanzkrise‘ noch stark negativ in den Kursen bemerkbar gemacht.

Der Gotham Enhanced 500 ETF liegt mit einer Gewichtung von 6,5 % weiter unangefochten auf dem Spitzenplatz und ihm folgen der S&P 500 ETF Trust ETF mit 6,3 % sowie der iShares Core S&P 500 ETF mit knapp 1,7 %.

Auf dem vierten Rang notiert Snowflake Inc., ein auf Cloud-Computing spezialisiertes Unternehmen. Es bietet einen Cloud-basierten Datenspeicher- und Analysedienst an ("Data-as-a-Service") und ermöglicht es seinen Kunden, Daten mithilfe von Cloud-basierter Hardware und Software zu speichern und zu analysieren. Warren Buffetts Berkshire Hathaway hat direkt vor deren Börsengang im Herbst 2020 5050 Mio. USD in Snowflake investiert und hält nun rund 1,9 % der Anteile im aktuellen Gesamtwert von 950 Mio. USD. Greenblatt selbst war zwei Jahre später im Herbst 2022 bei Snoflake eingestiegen.

Knapp dahinter folgt Microsoft mit 1,35 % auf dem fünften Rang vor dem massiv aufgestockten Gotham Value 1000 ETF, der die reduzierte Apple-Position überholt hat. Ihr folgt die Google-Mutter Alphabet, die kürzlich beeindruckende Zahlen für das 2. Quartal vorgelegt hat, der die Aktien ordentlich antrieb. Es schließt sich der iShares Cores MSCI Emerging Markets ETF auf dem neunten Rang an, bevor Amazon die Top 10 abschließt.

Greenblatt setzt seinen Schwerpunkt also weiterhin auf US-Standardwerten mit hohen Cashflows und üppigem Cash-Polstern, die bei Konjunkturschwächen und in Krisenzeiten mit am besten für den Sturm gerüstet sind – diese Werte finden sich auch in den ETFs auf den S&P 500 Index in höchster Gewichtung wider, so die Gewichtung von Apple, Microsoft oder Alphabet im durchgerechnet im Grunde deutlich höher ist in Greenblatts Portfolio. Interessanterweise ist der Wachstumswert Snowflake jedoch die größte Einzelposition in Greenblatts Portfolio.

Aktie im Fokus: Microsoft

Die Microsoft Corp. ist ein global führender Technologiekonzern und mit einer Marktkapitalisierung von 2,5 Bio USD hinter Apple das zweitwertvollste börsennotierte Unternehmen der Welt. Microsoft ist vor allem ein Softwareunternehmen und der größte Softwarehersteller der Welt. Bekannt ist der Konzern vor allem durch sein Betriebssystem Windows und seine Office-Software. Doch Wachstums- und Gewinntreiber ist längst die Cloud-Sparte Azure, die hinter Marktführer AWS (Amazon) den weltweit zweiten Platz einnimmt. Und weiterhin stark wächst.

Microsoft untergliedert sein Business in drei Segmente. "Produktivität und Geschäftsprozesse" umfasst Produkte und Dienstleistungen, die auf Produktivität, Kommunikation und Informationsverarbeitung ausgerichtet sind. Darunter fallen die Office-Produktfamilie wie Word, Excel, PowerPoint und Outlook, die sowohl für Privatpersonen als auch für Unternehmen unverzichtbar sind. Zudem die Kollaborationssoftware Microsoft Teams sowie Dynamics 365, eine Suite von Geschäftsanwendungen, die CRM- und ERP-Funktionen kombiniert und Unternehmen bei der Optimierung ihrer Geschäftsprozesse unterstützt. Aber auch das weltgrößte Karrierenetzwerk LinkedIn.

Das Segment "Intelligent Cloud" umfasst Produkte und Dienstleistungen, die Unternehmen bei der digitalen Transformation unterstützen. Dazu gehört die öffentliche Cloud-Plattform Azure, die Cloud-Dienste wie Computing, Networking, Storage, Datenbanken, KI und Analytik bietet. Unter dieses Segment fallen darüber hinaus auch Serverprodukte und Cloud-Dienste, die Unternehmen bei der Modernisierung ihrer Infrastruktur und der Verbesserung der IT-Effizienz unterstützen. Dazu gehören auch die Enterprise Services, die Beratung und Support für Microsoft-Produkte und -Dienstleistungen bieten.

"Personal Computing" bündelt Produkte und Dienstleistungen für Endnutzer. Dazu gehört das Betriebssystem Windows, das auf den meisten PCs weltweit läuft, und Hardware-Geräte wie die Surface-Familie von Tablets und Laptops sowie die Spielekonsole Xbox. Ergänzt wird das Segment um die Such- und Werbedienste, die von Bing und anderen Microsoft-Plattformen angeboten werden.

Sollte die noch immer nicht endgültig genehmigte Übernahme von Activision Blizzard für 69 Mrd. USD endlich vollzogen sein, dürfte die Spieleschmiede auch unter das Dach dieses Segments schlüpfen.

Beeindruckende Quartalszahlen

Microsofts Geschäftsjahr endet am 30. Juni, sein viertes Geschäftsquartal im Juni endete. In diesem konnte Microsoft seinen Umsatz um 8 % ggü. dem Vorjahreswert auf 56,2 Mrd. USD steigern. Der Nettogewinn sprang sogar um 20 % auf 20,1 Mrd. in die Höhe und der Gewinn je Aktie bei auf 2,69 USD. Mit allen drei Werten toppte Microsoft die Erwartungen der Analysten.

Weniger positiv kam der Rückgang im Segment "Personal Computing" an, wo der weiterhin schwächelnde Absatz der Surface-Geräte ebenso belastete, die die verhaltene Nachfrage nach OCs, die den Absatz von Windows-Betriebssystemen beeinträchtigte.

Wirklich enttäuscht zeigten sich die Anleger aber von der Cloud-Sparte. Diese legte mit einem Plus von 26 % das niedrigste Wachstum seit Langem hin und beim Ausblick dämpfte CEO Satya Nadella die Erwartungen. Der wirtschaftliche Abschwung ließe Kunden trotz der steigenden Nachfrage momentan bei Cloud-Investitionen zurückhaltend agieren, was sich aber in späteren Quartalen wieder auflösen sollte. Zudem wächst die Sorge über den enormen Erfolg der KI.

"Jeder Kunde, mit dem ich spreche, fragt nicht nur wie, sondern wie schnell er Künstliche Intelligenz anwenden könne, um die großen Chancen und Herausforderungen angehen zu können."

(Satya Nadella)

Microsoft hat das Potenzial von OpenAI frühzeitig erkannt und 2019 rund 1 Mrd. USD in die Muttergesellschaft von ChatGPT investiert - und seitdem besteht eine multidimensionale Partnerschaft zwischen den beiden. So liefert Microsoft die Infrastruktur und OpenAI die Technologie für unterschiedliche KI-Projekte, sodass ChatGPT auch auf einer Azure-KI-Supercomputing-Infrastruktur trainiert wird. Die Erfolge haben dazu geführt, dass Microsoft in einer weiteren Finanzierungsrunde mehrere Milliarden in OpenAI investiert hat und dabei 49 % der Anteile übernahm. Künftig sollen dann viele Anwendungen von Microsoft mit OpenAI-Funktionen ausgestattet werden. Das ist einerseits ein gigantischer Wachstumstreiber, doch auf der anderen Seite wird die KI auch viele Arbeitsprozesse ersetzen. Und diese werden zurzeit überwiegend mit Microsoft-Sitzen bespielt, die dann künftig wegfallen werden. Die Sorge ist daher, dass das kostenlose ChatGPT-Angebot die kostenpflichtigen Microsoft-Produkte kanibalisiert. Microsoft hat das natürlich auch erkannt und steuert bereits gegen, indem integrierte KI-Dienste mehr Features bekommen, dann aber kostenpflichtig werden.

Für das 1. Quartal des Geschäftsjahres 2024 erwartet Microsoft einen Umsatz zwischen 53,8 und 54,8 Mrd. USD, was im Mittel der Spanne einem Wachstum von 8 % entspräche.

Mein Fazit

Microsoft war vor 10 Jahren ein Value-Play. Das noch von Steve Ballmer geführte Unternehmen notierte mit einem einstelligen KGV und hatte mit Wachstumsproblemen zu kämpfen. Zudem erwiesen sich teure Übernahmen, wie die von Nokia, als Flops und versenkten Milliardensummen. Unter Satya Nadella hat sich der Konzern vom Grund auf neu erfunden. Sein "Mobile first. Cloud first" wurde zum Leitmotiv und zur gelebten Praxis. Seitdem hat ist das Unternehmen wieder im Wachstumsmodus und die Aktie hat sich mehr als verzehnfacht. Dabei ist aus dem einstigen Monopolisten (Windows, Exporer, Office) längst ein Kooperateur geworden, der in vielen Bereichen zu den zwei oder drei stärksten Anbietern gehört. Daher hat man auch weniger Probleme mit Kartellverfahren, denn man ist oft der wichtigste Gegenspieler des Marktführers. Dies zeigte sich nun auch wieder beim Versuch, Activision Blizzard zu übernehmen, wo die Klage der US-Wettbewerbsbehörde krachend vor Gericht scheiterte, weil weder eine marktbeherrschende Stellung erkannt wurde noch ein Ausnutzen dieser zum Schaden der Verbraucher.

Auch im Cloud-Bereich ist man mit Azure die Nummer 2 hinter AWS, bei Spielekonsolen liegt man ebenfalls hinter Marktführer Sony ("Playstation") und bei Künstlicher Intelligenz hat man mit OpenAI vorgelegt, bekommt aber von Alphabets "Bard" ordentlich Konkurrenz. Bei den Suchmaschinen ist man ebenfalls die Nummer 2, aber Bing bringt es auf weniger als 10 % Marktanteil, während Google um die 80 % auf sich vereint. Microsoft vonseiten der Wettbewerbshüter anzugreifen bedeutet, den stärksten Wettbewerber der Platzhirsche zu torpedieren. Und das kann argumentativ nur schwer als im Sinne der Verbraucher zurechtgedeutet werden.

Einstellige KGVs sind längst Geschichte für Microsoft. Wachstumslethargie ebenfalls. Die Bewertung ist inzwischen hoch, was auch daran liegt, dass Microsoft einen großen Anteil seiner Umsätze in Form wiederkehrender Erlöse einspielt (sogenannte recurring revenues), die als besonders sicher und daher auch als besonders wertvoll angesehen werden. Der starke und wachsende Cashflow wird für Übernahmen eingesetzt, für Dividenden und Aktienrückkäufe. Auch das treibt die Aktie weiter an. Und die Fantasie der Anleger.

Download-Link zum S&P500-Börsenposter von TraderFox

Download-Link zum S&P500-Börsenposter von TraderFox