Portfoliocheck: Jetzt sorgt General Dynamics für Aktion in Bill Nygrens Depot

| alle Artikel zur General Dynamics Corp. Aktie | Preisindikation: 288,146 $ +0,27 % (10:48 Uhr) | Qualitätscheck |

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Value Investor Bill Nygren betreut als Portfolio Manager und CIO drei Fonds der Oakmark-Familie mit einem Anlagevolumen von mehreren Milliarden Dollar. Darunter ist auch der bekannte Oakmark Fund, der seit Gründung 1991 eine durchschnittliche jährliche Performance von 13 Prozent vorzuweisen hat.

Anhand der Discounted-Cashflow-Methode ermittelt Nygren den fairen Wert eines Unternehmens und kauft dessen Aktien nur, wenn sie mit erheblichem Abschlag auf diesen Wert an der Börse zu bekommen sind. Er bezahlt nicht mehr als 60 Prozent des von ihm ermittelten Werts. Dieses Konzept der Sicherheitsmarge, das auf Benjamin Graham zurückgeht, ist ein wesentlicher Teil von Nygrens Investment-DNA.

Neben dem Unterschied zwischen Wert und Preis achtet Bill Nygren vor allem auf einen hohen Free Cash Flow und eine möglichst hohe Eigenkapitalrendite. Des Weiteren bevorzugt er es, wenn das Management möglichst viele Anteile am eigenen Unternehmen hält und damit ein hohes Eigeninteresse am nachhaltigen Unternehmenserfolg hat. Bemerkenswert ist hierbei übrigens, dass Nygren dies bezüglich mit gutem Beispiel vorangeht und einen Großteil seines Privatvermögens in zwei seiner eigenen Fonds investiert hat. Er wettet also auf sich selbst und seine Investoren profitieren so doppelt: von seinem Können und von seinem Eigeninteresse am Investmenterfolg.

Eine große Vorliebe hat Nygren für sogenannte 80/20-Situationen entwickelt, auch bekannt als Pareto-Prinzip. Hiervon spricht man, wenn ein Unternehmen in eine Schieflage gerät, in der 80 Prozent der Meldungen ein bestimmtes Problem betreffen, das aber lediglich einen Teilaspekt betrifft, der für maximal 20 Prozent der Profite steht. Solche Sondersituationen führen oft zu einer stark verzerrten Wahrnehmung und entsprechend verprügelten Aktienkursen – und dann geht Bill Nygren auf Schnäppchenjagd zu Ausverkaufskursen.

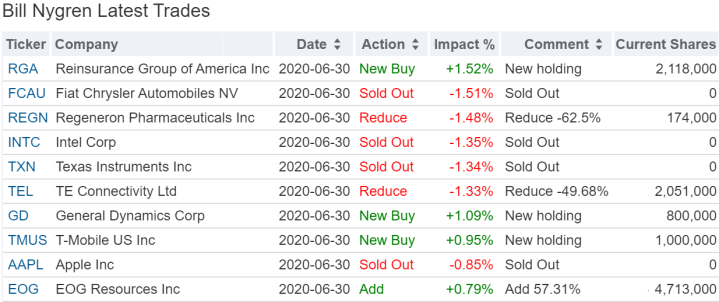

Top Käufe und Verkäufe im 2. Quartal 2020

Bill Nygren hatte zum Ende des 2. Quartals 2020 insgesamt 50 Werte im Depot, darunter lediglich drei neue. Seine Turnoverrate lag erneut bei überschaubaren sechs Prozent.

Die größte Veränderung in Nygrens Depot war der Neueinstieg bei der Reinsurance Group of America mit einem Depotanteil von 1,5 Prozent. Fast ebenso stark fiel der Komplettverkauf bei Fiat Chrysler aus.

Stark traf es erneut Regeneron Pharmaceuticals, die Nygren um fast zwei Drittel reduzierte, nachdem er im Vorquartal seine Position bereits in ähnlicher Größenordnung verringert hatte.

Komplett getrennt hat er sich darüber hinaus von Intel, die er zuvor bereits halbiert hatte, von Texas Instruments sowie von Apple, die er im ersten Quartal um zwei Drittel reduzierte. Bei TE Connectivity halbierte er seine Position.

Ganz neu im Depot sind General Dynamics und T-Mobile und seine Position bei EOG Ressources hat er wieder um 57 Prozent aufgestockt.

Top Positionen am Ende des 2. Quartals 2020

Mit 36,7 Prozent bleiben die Financial Services in Nygrens gut 11 Milliarden Dollar schweren Depot an der Spitze, gefolgt von Communication Services mit 19,8 und zyklischen Konsumwerten mit 12,6 Prozent.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Nygrens größte Position bleibt Alphabet mit 4,1 Prozent Anteil, während Netflix um einen Rang auf den dritten abrutschte. Die neue Nummer 2, Facebook, konnte sich gleich um vier Ränge verbessern. Dahinter folgen Bank of America, Citigroup und Comcast, die lediglich untereinander die Plätze getauscht haben.

Capital One steht nun auf dem neunten Rang, weil Charles Schwab, State Street und TE Connectivity aus den Top 10 gefallen sind. Im Gegenzug stiegen Ally Financial, Constellation Brands und Booking Holdings auf.

Aktie im Fokus: General Dynamics Corp.

General Dynamics ist ein international tätiger US-Luftfahrt- und Rüstungskonzern. Die Ursprünge gehen bereits auf das Jahr 1899 zurück, als das Unternehmen als "Electric Boat" gegründet wurde. Seit 1952 firmiert man unter General Dynamics und ist auch stark über Fusionen und Übernahmen gewachsen.

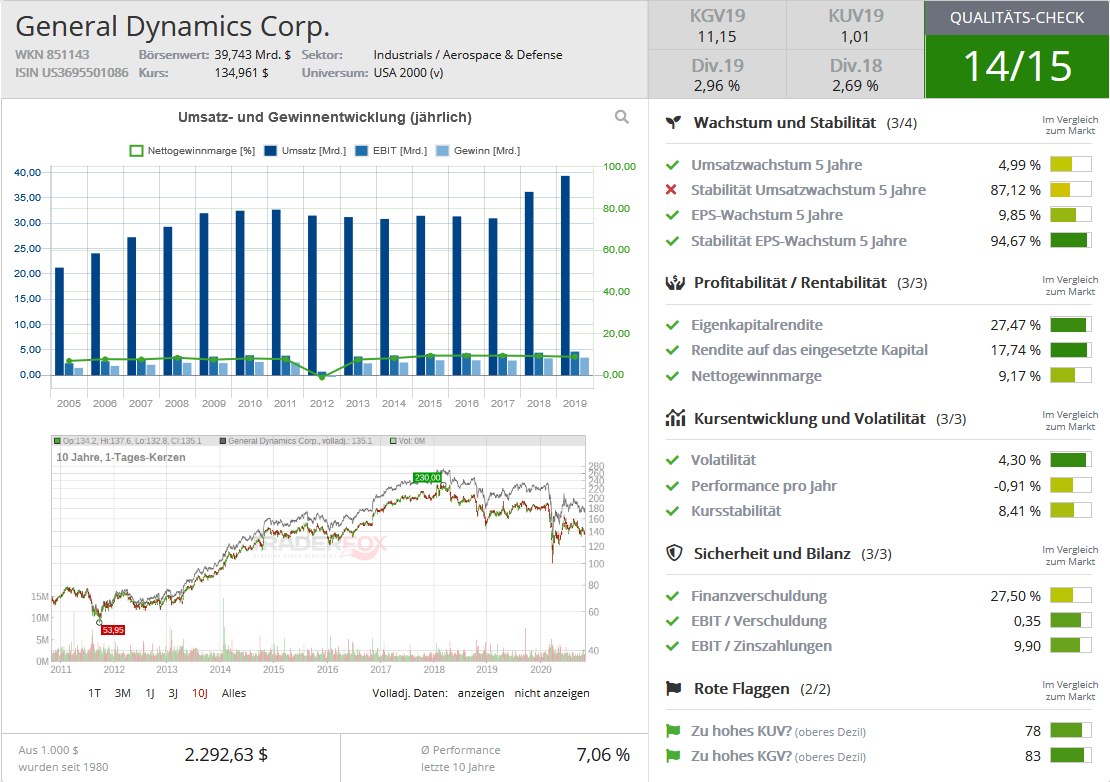

Quelle: Qualitäts-Check TraderFox

Das fünftgrößte Rüstungsunternehmen in den USA und das sechstgrößte der Welt ist Teil der Fortune 500-Liste und erzielt den Großteil seiner Einnahmen in Nordamerika, vornehmlich in den USA. So ist General Dynamics seit Jahren einer der wichtigsten Auftragnehmer des US-Verteidigungsministeriums und entwickelt verschiedene Arten ziviler und militärischer Ausrüstung in Bereichen wie Luft- und Raumfahrt, Kampfsysteme, Informationstechnologie, Missionssysteme und Marinesysteme.

Da nicht zuletzt Donald Trump weltweit Konflikte angeheizt hat, ist das Rüstungsgeschäft weiterhin sehr einträglich. Es findet ein globales Wettrüsten statt, wobei sich nicht mehr nur die USA und Russland gegenüberstehen, sondern auch China und weitere aufstrebende Staaten.

Unter Trumps Führung wurden die Rüstungsausgaben der USA massiv aufgestockt und für 2019 auf 716 Milliarden Dollar in die Höhe geschraubt. Darüber hinaus setzen die USA ihre NATO-Partner massiv unter Druck, ihre Rüstungsausgaben ebenfalls deutlich aufzustocken – bevorzugt sollen sie dabei natürlich US-Waffensysteme einkaufen.

Auch noch etwas anderes hat sich unter Trump deutlich verändert: er knüpft Vereinbarungen mit anderen Ländern häufig an deren Bereitschaft, US-Waffensysteme zu kaufen. Und wenn das nicht so läuft, wie zuletzt bei NATO-Partner Türkei, die sich für russische Flugabwehrsysteme entschieden, dann stoppt Trump kurzerhand Verträge über Waffenlieferungen bzw. untersagt deren Genehmigung.

Für die US-Rüstungskonzerne entpuppt sich diese Politik als lukrativ und sie können relativ sicher sein, ihre Forschungs- und Entwicklungsausgaben über künftige Aufträge refinanzieren zu können.

Ende Juni kam General Dynamics auf einen Auftragsbestand von 82,7 Milliarden Dollar und damit auf 22 Prozent mehr als ein Jahr zuvor. Dabei konnte man einen Auftrag zur Entwicklung zweier neuer U-Boote für die US-Navy eintüten, die rund 11,5 Milliarden Dollar einspielen werden. Darüber hinaus ist der Abrams-Panzer weiter sehr gefragt, dessen erstes Modell M1 bereits 1980 in Dienst gestellt wurde. Das zweiten Quartal 2020 war das 17. Quartal in Folge, in dem die Verkäufe dieses Panzertyps gestiegen sind.

Neben den klassischen Waffensystemen ist GD auch im Bereich der smarten Waffensysteme unterwegs und konnte kürzlich eitere Aufträge zur Entwicklung von Drohnen, Luftverteidigungssystemen und militärischen IT-Lösungen an Land ziehen.

Der Rüstungsburggraben

General Dynamics hat, wie auch andere große US-Rüstungskonzerne, mehrere Vorteile zu bieten. Zum einen hat man mit dem Heimatland USA das wohl hoch gerüstetste Militär als Kunden mit einem der weltweit führenden Verteidigungsbudgets.

Und die Heimatstärke schlägt sich auch regelmäßig in Aufträgen nieder, bei denen auswärtige Anbieter geringere Chancen haben, zum Zug zu kommen. Ob es nun Airbus oder Dassault oder andere sind. Beim riesigen Auftrag für 179 Tankflugzeuge beklagten Airbus und Partner Northrop Grumman, das Verteidigungsministerium habe die Bedingungen total auf Boeing zugeschnitten, damit diese auch nach 50 Jahren weiterhin der Lieferant bleiben würden. Hier ging es um 35 Milliarden Dollar Auftragsvolumen.

General Dynamics hat sich über die letzten Jahrzehnte einen guten Ruf in der Branche erarbeitet und gehört zum "etablierten Kreis" der Rüstungskonzerne, während Neu- oder Quereinsteiger hier kaum Chancen haben.

Businessjets

Neben der Rüstungssparte ist General Dynamics auch im zivilen Bereich tätig, vor allem in der Luftfahrt. "Aerospace" bündelt die beiden Töchter Gulfstream und Jet Aviation und bedient Geschäftsleute und Firmen mit Flugzeugen und Services.

Doch anders als die Rüstungssparte wird dieser Bereich von Corona massiv negativ beeinträchtigt. Denn auch die Geschäftsreisetätigkeit ist massiv eingebrochen und Unternehmen setzen immer stärker auf Online-Konferenzen und virtuelle Meetings, so dass die Nachfrage nach Businessflügen komplett eingebrochen ist. Was auch die Flugzeughersteller trifft, denn ihre Kunden haben kaum Bedarf an neuen Maschinen und auch bei Ersatzteilen und Wartung sinkt die Nachfrage, da die Maschinen nicht fliegen, sondern am Boden stehen.

Erschwerend kommt hinzu, dass der Markt für Businessflieger mit 800 ausgelieferten Maschinen pro Jahr relativ klein ist und daher auch nicht durch eine aggressive Wachstumsstrategie viel zu gewinnen wäre. Darüber hinaus ist völlig unklar, wann das Virus erfolgreich zurückgedrängt werden kann und somit ab wann die Nachfrage nach Businessflügen wieder steigen wird. Dazu müsste sich natürlich auch das Vor-Corona-Verhalten wieder einstellen und es darf bezweifelt werden, dass es eine hundertprozentige Rückkehr geben wird. Wahrscheinlicher ist, dass die Nachfrage nach Geschäftsreisen dauerhaft niedriger ausfallen wird und damit auch der Bedarf an Businessjets und das sie begleitende Serviceangebot.

Die zweite Welle

Nun steuern wir auf den zweiten Lockdown zu, weil die Infektionszahlen in Europa und den USA wieder rasant in die Höhe schnellen. Anders als im Frühjahr können wir inzwischen relativ gut abschätzen, welche Branchen besonders leiden werden und welche verheerenden Auswirkungen die Entwicklung haben kann.

Die Notenbanken mit der Geldpolitik und die Regierungen mit ihren Finanzpaketen zur Rettung der Wirtschaft können nicht auf Dauer eine funktionierende Wirtschaft ersetzen und die Hoffnung auf ein weiteres großes Stimulationspaket werden nicht ausreichen, um die Perspektiven aufzuhellen. Die Belastungen werden auch General Dynamics weiterhin treffen und können nicht durch die florierende Rüstungssparte alleine aufgefangen werden.

Wie man am Aktienkurs sieht, liegt dieser mit knapp 140 Dollar weit unter dem Höchststand von Anfang 2018, als er die 225 Dollar übersprang. Auf dem Panikhöhepunkt im März hatte er sogar schon mal die 110 Dollar nach unten durchbrochen und damit mehr als 50 Prozent vom Hoch korrigiert.

General Dynamics hat seitdem seine Kosten deutlich gesenkt und sich auf die Entwicklung viel besser eingestellt. Dennoch wird Corona die Geschäfte weiter merklich belasten. Die jüngste Kursschwäche preiste die zweite Welle ein, aber an der Börse wird die Zukunft gehandelt und sie eilt damit gut 12 bis 18 Monate voraus. Und diese Zukunft blickt auf ein weiteres Stimulationspaket und einen Corona-Impfstoff bis Mitte 2021. Wird absehbar, dass die Entwicklung sich so einstellen wird, dürfte General Dynamics zu den Gewinnern zählen und Bill Nygren hätte mit seinem antizyklischen Einstieg wieder einmal sein gutes Näschen unter Beweis gestellt.

Auf der Invest: Buy-and-Hold extreme begeistert wieder die Anleger!

Auf der Invest: Buy-and-Hold extreme begeistert wieder die Anleger!