Big Call-Depotupdate: Performance trotz Korrektur im Tech-Sektor mit +64,3% weiter stabil -Beim Fast-Food-Giganten McDonald´s bietet sich der Einstieg mit einem Hebelderivat an!

| alle Artikel zur The Procter & Gamble Co. Aktie | Preisindikation: 164,644 $ +0,49 % (00:32 Uhr) | Qualitätscheck |

| alle Artikel zur RWE AG Aktie | Preisindikation: 33,280 € -0,09 % (00:32 Uhr) | Qualitätscheck |

| alle Artikel zur McDonald's Corp Aktie | Preisindikation: 270,352 $ -1,07 % (00:32 Uhr) | Qualitätscheck |

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Optionsscheine-Anleger,

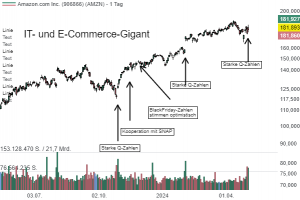

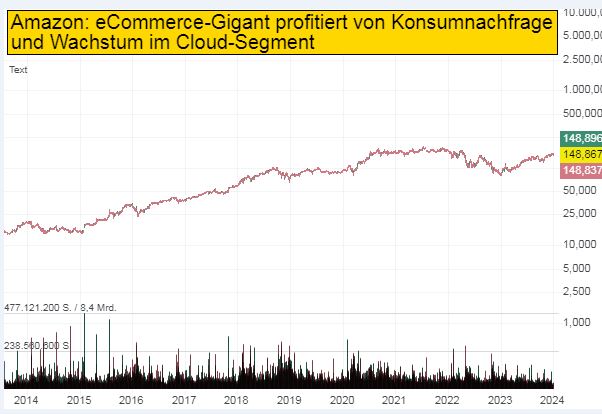

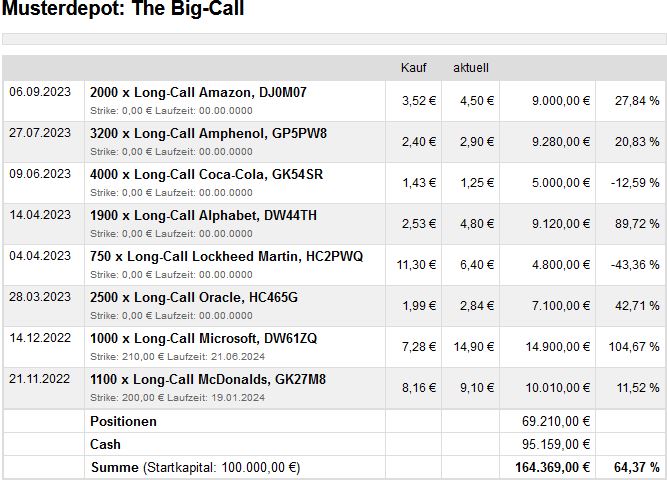

der Start ins neue Börsenjahr 2024 fiel, gerade was den Technologie-Sektor betrifft, recht ernüchternd aus. Nachdem Big-Caps aus dem Technologie-Bereich zuletzt aufgrund der Aussicht auf eine zu erwartenden Zinswende der US-Notenbank deutliche zugelegt hatten, waren hier zuletzt deutlichere Gewinnmitnahmen auszumachen. Auch unsere Musterdepot-Highflyer wie Microsoft, Oracle und Alphabet, mit denen wir bekanntlich auf die KI-Revolution setzen, konnten sich der Korrektur nicht vollständig entziehen.

Sehr robust präsentierte sich zuletzt vor allem Amazon, zumal der eCommerce-Gigant neben der zu erwartenden dynamischen Erholung im Online-Handel mittlerweile vor allem aufgrund seiner starken Ausgangsposition im KI-Segment stärker in den Fokus der Analystengemeinde rückt. Gestern wurde Amazon von RBC auf die Empfehlungsliste 'Top 30 Global Ideas" für das erste Quartal 2024 gesetzt. Die Einstufung wurde mit "Outperform" und einem Kursziel von 180 USD belassen. Unter anderem wurde dabei auf die überzeugenden Aussichten im Cloud-Segment verwiesen, das Amazon nicht zuletzt dank der KI-Offensive vielversprechende Wachstumschancen eröffne. Amazon hatte erst kürzlich mit dem KI-Chat-Bot "Q" für Aufsehen gesorgt, der speziell für Unternehmenskunden konzipiert wurde. Auch bei KI-Hardware mischt Amazon mit neuen High-End-Chips wie den kürzlich vorgestellten neuen Modellen AWS Graviton4 und AWS Trainium2 ganz vorne mit.

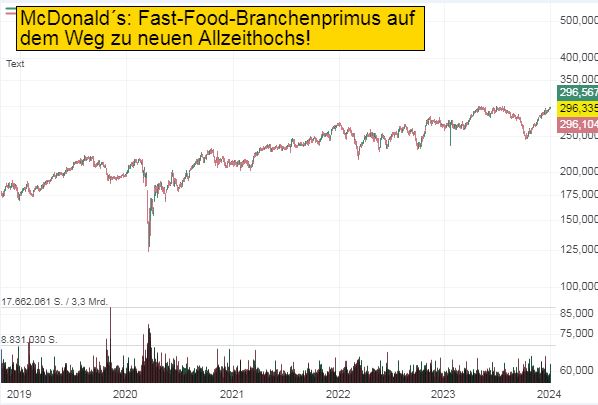

Gefragt waren zuletzt vor allem Schwergewichte aus defensiven Sektoren, wobei hier vor allem unsere Musterdepot-Werte Coca-Cola und McDonald´s mit relativer Stärke überzeugen konnte. Vor allem McDonald´s befindet sich in einer vielversprechenden Ausgangsposition, weshalb wir die Aktie des Fast-Food-Branchenprimus näher besprechen wollen.

Unsere Musterdepot-Performance zeigt sich daher trotz der Korrektur im Tech-Sektor vergleichsweise stabil und liegt mit +64,4% weiter in Schlagweite zum Allzeithoch. Sollte sich das Marktumfeld weiter eintrüben, werden wir unsere Cash-Quote im Musterdepot nach oben fahren.

Gesamtüberblick: Diese Champions-Aktien stürmen auf neue Hochs!

Im Rahmen unseres Depotkonzepts führen wir eine Watchlist, die wir systematisch pflegen und mit neuen interessanten Kandidaten erweitern, von denen wir ausgehen, dass sie früher oder später auf neue Allzeithochs auszubrechen. Anhand des Screenings der Auswahlrangliste, die nach dem Abstand zum 52-Wochenhoch sortiert sind, lassen sich passende Kandidaten herausfiltern, die sich gerade jetzt für einen Einstieg mit einem Hebelderivat anbieten. Wir haben das hier das Screening etwas angepasst, um Qualitätswerte, die unterhalb ihres GD200 herausfiltern zu können, was die Suche nach passenden Aktien, die sich für einen antizyklischen Long-Einstieg mit einem Hebelderivat anbieten, erleichtert.

Sie finden diese Kursliste auf https://desk.traderfox.com unter "Listen" und dann auf "The Big Call" klicken.

McDonald´s - Fast-Food-Gigant überzeugt mit starker Wachstums-Story!

Zu den Top-Bullen im Consumer-Staples-Segment gehört McDonald´s (MCD). Unser Musterdepotwert (+11%) präsentierte sich zuletzt deutlich fester und ist mittlerweile weniger als 1% von seinem Jahreshoch entfernt. McDonald´s bleibt dank seiner konsequent umgesetzten 3D-Strategie (Delivery, Digital,Drive-Through) und seinem guten Gespür für neue Trends und Menuvariationen einer der Top-Picks in der Auswahlrangliste bei "The Big Call". Als weiterer Erfolgsgarant dürfte sich für McDonald´s das Bonusprogramm "MyMcDonald´s Rewards" erweisen, das nicht nur bei den Online-Umsatzerlösen für kräftige Zuwächse sorgt. Da die Nutzer der "MyMcDonald´s Rewards"-App vergleichsweise mehr bestellen, trägt das Bonusprogramm mit seinen mittlerweile mehr als 150 Millionen registrierten Nutzern seit geraumer Zeit maßgeblich zum starken Abschneiden des Fast-Food-Giganten bei. Bis 2027 peilt man hier 250 Millionen Kunden an, wobei man die Monetarisierung durch personal-Marketing-Features weiter vorantreiben will.

Neues Filialkonzept CosMc´s sollten Ergebnis deutlich anschieben!

Frische Impulse verspricht bei McDonald´s das neue Filialkonzept "CosMc´s". Das neue Filialkonzept, dass seinen Namen einer McDonald´s Werbefigur aus den frühen 80er-Jahren zu verdanken hat, überrascht neben bekannten McDonald´s Klassikern wie Egg McMuffins mit einer Vielzahl neuer Menu-Variationen für den schnellen Hunger zwischendurch. Anstelle von BigMac´s und Cheeseburgern setzt "CosMc´s" auf neue Sandwich-Kreationen wie den "Creamy Avocado-Tomatillo- oder den Spicy-Queso-Sandwich, während Liebhaber süßer Leckereien bei Pretzel Bites, Mini-Donuts mit verschiedenen Füllungen oder McPops voll auf ihre Kosten kommen. Auch auf der Getränkekarte überrascht "CosMc´s" seine Besucher mit zahlreichen neuen Variationen. Anstelle von Softdrinks setzt der neue McDonald´s-Ableger vor allem auf Frappe´s, kalte- und heiße Kaffee-Spezialitäten oder exotische Erfrischungsgetränke wie Sour Cherry Energy Burst, Blueberry Ginger Boost oder Blackberry Mint Tea. Gegen Aufpreis lassen sich die hippen neuen Kaffee- und Getränke-Spezialitäten mit Ingwer-Shots oder verschiedenen Flavor-Variationen individuell aufpeppen. "CosMc´s" scheint ein voller Erfolg zu werden, was die langen Schlangen an den Drive-Thru-Schaltern zur Eröffnung der ersten neuen "CosMc´s"-Filiale in Bolingbrook im US-Bundesstaat Chicago belegen. Nach dem erfolgreichen Debut will McDonald´s Anfang kommenden Jahres 10 weitere neue "CosMc´s"-Niederlassungen eröffnen, wobei man das neue Filialkonzept, mit dem man vor allem Branchengrößen wie Starbucks Konkurrenz machen will, über kurz oder lang auch international ausrollen dürfte.

Steigende Margen dürften Gewinnwachstum befeuern!

Da McDonald´s auch in den kommenden Quartalen weitere Preiserhöhungen im prozentual zweistelligen Bereich durchsetzen will und sich der Kostendruck weiter abschwächt, sollte der Fast-Food-Gigant im laufenden Fiskaljahr dank höherer Margen neue Rekordergebnisse einfahren. Diese Einschätzung vertreten ua die Experten der UBS, die ihre Einstufung mit "Outperform" bestätigt, und das Kursziel von 310 auf 340 USD angehoben hatten. Entsprechend rechnet der Analystenkonsens für bis 2025 mit einem EPS von 13,70 USD, womit das KGV bei McDonald´s auf knapp 22 sinken würde.

Technisch macht McDonald´s einen vielversprechenden Eindruck, zumal die Aktie unmittelbar vor dem Breakout auf ein neues Jahreshoch steht. Mit einem Endlos-Turbo-Long-Zertifikat von Morgan Stanley (ME388X) kann man hier prozyklisch folgen. Aktuell weist dieses Derivat einen theoretischen Hebel von 3,91 auf, wobei die Aktie derzeit 25,51% über der Knock-Out-Schwelle von 221,254 USD, bei der das Derivat wertlos verfällt, notiert.

RWE - Energieversorger profitiert massiv von Ökostromwende!

Spannende Aussichten bieten sich im neuen Fiskaljahr für den Energieversorger RWE! Der Essener Branchenprimus gilt vor allem dank seiner weiter forcierten Investitionen in den Ausbau der Erneuerbaren Energien als einer der Profiteure der Energiewende, zumal die überdurchschnittlich hohen Margen im Ökostromsegment das Konzernergebnis in den kommenden Jahren kräftig ankurbeln dürften. RWE ist daher einer unserer Favoriten im Versorgersektor auf der Auswahlrangliste von "The Big Call"

Ökostromnachfrage zieht massiv an - RWE will Schlagzahl beim Ökostromausbau deutlich erhöhen!

Die Nachfrage nach Ökostrom zieht seit geraumer Zeit massiv an. Vor allem Unternehmenskunden stellen ihre Energieversorgung angesichts steigender CO2-Preise auf Strom aus Erneuerbaren Energiequellen um. Ein weiterer Faktor, der die Ökostromnachfrage in den kommenden Jahren massiv befeuern dürfte, ist der Siegeszug der Elektromobilität. Laut einer kürzlich veröffentlichten Erhebung der Unternehmensberatung PwC dürfte der Stromverbrauch von Pkw und E-Lkw in den kommenden Jahren massiv steigen. Aktuell werden hier knapp 16 Terrawattstunden benötigt, während der Energiebedarf laut PwC bis 2040 auf rund 355 Terrawattstunden steigen dürfte, da in 2040 alle neu zugelassenen Autos und Lastwagen in der EU batterieelektrisch oder mit Wasserstoff und Brennstoffzelle angetrieben werden. RWE dürfte als einer der weltweit führenden Ökostromproduzenten von der weiter stark anziehenden Nachfrage nach Energie aus Erneuerbaren Quellen wie Wind und Solar massiv profitieren, zumal man die Schlagzahl beim Ausbau seiner Ökostromkapazitäten deutlich erhöhen will. Bis 2030 will RWE ab 2024 bis 2030 insgesamt 55 Mrd. Euro (zuvor: 50 Mrd. Euro) in den Ausbau seiner Erzeugerkapazitäten investieren, wobei man bis zum Dekadenende auf eine installierte Gesamtleistung von rund 65 GW kommen will. RWE kommt mit der geplanten Erweiterung seines Ökostromportfolios gut voran. So hatte man sich mit der bereits 2023 abgeschlossenen Übernahme des US-Anbieters Con Edison Energy für rund 6,8 Mrd. USD bereits auf dem wichtigen US-Markt deutlich verstärkt und seine installierte Gesamtkapazität in Nordamerika auf rund 7 GW ausgebaut. Da Con Edison über eine chancenreiche Projektpipeline von 7 GW verfügt, wird man sein Portfolio in den USA mittelfristig deutlich erweitern. Dank hoher Synergien rechnet RWE dabei bereits im ersten Jahr mit einem positiven operativen Ergebnisbeitrag von rund 600 Mio. USD. Auch außerhalb der USA macht RWE beim Ausbau seiner Ökostromkapazitäten Tempo. So kündigte der Energieversorger bereits zu Beginn des neuen Jahres die Übernahme von drei Offshore-Windpark-Projekten vor der Küste Großbritanniens für rund 1,1 Mrd. Euro an. Die drei Windparkprojekte mit einer voraussichtlichen Gesamtleistung von 4,2 GW sollen bis Dekadenende fertiggestellt werden.

RWE überzeugt mit starker Ergebnisentwicklung!

Auch operativ läuft es bei RWE rund, zumal man dank des konsequent umgesetzten Ausbaus der Ökostromkapazitäten in den ersten neun Monaten 2023 im Kerngeschäft (Wind- und Solarengergie, Energiespeicher, Biomasse und Gaskraftwerke) einen bereinigten operativen Gewinn (EBITDA) von 6,2 Mrd. Euro einfahren konnte und damit über den Konsenserwartungen von 5,9 Mrd. Euro gelegen hatte. Entsprechend bietet auch die Jahresprognose, die ein bereinigtes operatives Ergebnis von 6,3 bis 6,9 Mrd. Euro vorsieht, Spielraum für positive Überraschungen. Mittelfristig erhofft sich RWE dank der geplanten höheren Investitionen im Ökostromsegment in den kommenden Jahren ein deutlich dynamischeres Gewinnwachstum. So rechnet man, ausgehend vom Ergebnisniveau 2021, mit jährlichen Zuwächsen von 14% beim operativen Ergebnis, wobei man bis zum Dekadenende einen operativen Gewinn (EBITDA) von rund 9 Mrd. Euro anpeilt. Neben den starken Aussichten im Ökostromsegment dürfte RWE mittelfristig angesichts der hohen Volatilität bei den Energiepreisen auch im Energie-Handelssegment gute Karten haben, das bereits in den ersten neun Monaten 2023 einen bedeutend positiven Ergebnisbeitrag beigesteuert hatte. Fundamental ist RWE mit einem KGV von 13 auf Basis der Schätzungen für 2024 nicht teuer, wobei sich die Konsenserwartungen laut JPMorgan angesichts der Dynamik im Ökostromsegment als zu konservativ erweisen dürften.

Auch technisch macht RWE einen vielversprechenden Eindruck. Nachdem Rücksetzer im Bereich der Marke von 40 Euro mit Käufen beantwortet wurden, sollte RWE nun zeitnah das Jahreshoch ins Visier nehmen. Mit einem Endlos-Turbo-Long-Zertifikat von Morgan Stanley (MA2S4V) an. Aktuell weist dieses Derivat einen theoretischen Hebel von 3,79 auf, wobei die Aktie derzeit 25,97% über der Knock-Out-Schwelle von 30,424 Euro, bei der das Derivat wertlos verfällt, notiert.

Mondelez - Snack-Spezialist überzeugt mit starkem Markenportfolio

Defensive Branchen und Sektoren dürften im neuen Jahr nach der Rally im Technologiesektor wieder stärker im Fokus stehen. Hier bleibt Mondelez (MDLZ) einer unserer Favoriten auf der Auswahlrangliste bei "The Big Call". Der US- Snack- und Schokohersteller gehört mit seinem starken Kernmarkenportfolio mit Megasellern wie Oreo, Ritz Crackers, Tuc, Toblerone, Milka oder Daim zu den Top-Picks- im Consumer-Staples-Segment, zumal Mondelez dank seiner aggressiven Preispolitik im derzeitigen Marktumfeld hohe Margen einfahren kann.

Mondelez baut Portfolio durch Zukäufe weiter aus

Eines der Erfolgsgeheimnisse von Mondelez besteht im erfolgreichen Ausbau seines Kernmarkenportfolios. Neben neuen Produktvariationen rund um bekannte Marken-Blockbustern wie Oreo (Eiscreme, Donuts uvm) hat Mondelez auch ein gutes Gespür für strategische Zukäufe. Mit der Übernahme des auf Organic-Fitness- und Müsli-Riegelherstellers Cliff´s Bar hat man seine Position im margenstarken Premium-Segment erfolgreich ausgebaut, während man sich außerdem mit dem Zukauf des mexikanischen Süßwaren-Herstellers Ricolino bei Premium-Schoko- und süßen Snack-Spezialitäten verstärkt hat. Im Gegenzug hatte Mondelez sein Portfolio durch den Verkauf des eher geringmargigen Kaugummi-Segments für 1,35 Mrd. USD weiter optimiert, während man seine Beteiligung am ebenfalls börsennotierten Kaffee-Hersteller JDE Peets weiter auf 16,5% reduziert hatte. Daneben versteht es Mondelez geschickt, sich neue Kundengruppen durch den Ausbau des Portfolios Snack- und Schokospezialitäten mit weniger Kalorien und geringerem Zuckeranteil zu erschließen, weshalb CEO Van de Put durch den Siegeszug von Adipositas-Präparaten wie Wegovy oder dem neu zugelassenen Präparat Zebound von Eli Lilly, das auf dem Mounjaro-Wirkstoff Tirzetapid basiert, keine ernsthafte Bedrohung sieht. Mondelez hat sein Produktangebot in den vergangenen Jahren im Zuge seiner "Mindful-Snacking-Initiative" ohnehin optimiert, und bietet seit geraumer Zeit kleinere Portionsgrößen mit weniger Kalorien an. Das kommt nicht nur bei gesundheitsbewussten Verbrauchern gut an, sondern sorgt außerdem für knackige Margen.

Mondelez mit überzeugenden Q3-Zahlen und Prognoseanhebung!

Dank seiner überlegenen Preissetzungsmacht überzeugte Mondelez zuletzt erneut mit einem sehr starken Q3-Zahlenwerk. So übertraf man mit einem EPS von 82 Cents die Konsenserwartungen der Analysten von 78 Cents deutlich, während man mit einem wechselkursbereinigten Umsatzplus von 16,3% auf 9,03 Mrd. USD ebenfalls deutlich besser als erwartet abgeschnitten hatte. Neben deutlichen Preiserhöhungen, vor allem in den Emerging-Markets (Asien-Pazifik), profitierte Mondelez als einer der wenigen Big-Caps aus dem Consumer-Staples-Segment auch von höheren Absätzen, wobei man die Produktabsätze konzernweit um 3,8% steigern konnte. Entsprechend hob Mondelez seine Prognose für das laufende Fiskaljahr erneut an und rechnet nun mit einem organischen Umsatzplus von 14 bis 15% (zuvor: 12%), während man beim bereinigten EPS von einem Zuwachs von 16% (zuvor: 12%) ausgeht. Da Mondelez laut CEO Van de Put auch in den kommenden Quartalen weiter an der Preisschraube drehen will und der Druck auf der Kostenseite gleichzeitig spürbar nachlässt, dürfte Mondelez dank steigender Margen neue Rekordergebnisse einfahren. Entsprechend bieten die Konsenserwartungen, die für 2024 von einem EPS von 3,50 USD, nach 3,23 USD in 2023 ausgehen, Spielraum für positive Überraschungen.

Technisch hat sich das Bild bei Mondelez zuletzt wieder deutlich aufgehellt, wobei die Aktie nun mit dem Breakout aus der seit Mitte Mai bestehenden Konsolidierung seinen übergeordneten Aufwärtstrend fortsetzen sollte. Es bietet sich daher an, mit einem Hebelderivat prozyklisch zu folgen. Hier würden wir ein Endlos-Turbo-Long-Zertifikat von Morgan Stanley (MD7ZLZ) wählen. Derzeit weist dieses Derivat einen theoretischen Hebel von 3,81 auf, wobei die Aktie derzeit 25,92% über der Knock-Out-Schwelle von 54,699 USD, bei der das Derivat wertlos verfällt, notiert.

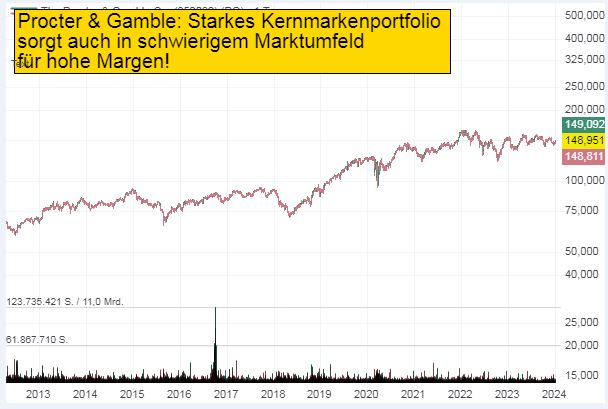

Procter & Gamble - Konsumgütergigant überzeugt mit starkem Kernmarkenportfolio!

Ein weiteres Schwergewicht aus dem Consumer-Staples-Segment, dass von einer Belebung der Konsumnachfrage und einer Abschwächung des Kostendrucks profitieren sollte, ist Procter & Gamble (PG)! Mit seinem starken Portfolio, das ua Kernmarken wie Pampers, Oral-B und Gillette, Head & Shoulders, Panetene ProV, Ariel uvm umfasst, ist Procter & Gamble quasi in jedem Haushalt vertreten. Da viele Verbraucher weiterhin bereit sind, für qualitativ hochwertige Produkte etwas tiefer in die Tasche zu greifen, kann Procter &Gamble seine überlegene Preissetzungsmacht gerade im aktuellen Marktumfeld erfolgreich ausspielen.

Procter & Gamble überzeugt mit starken Q3-Zahlen und optimistischer Jahresprognose!

Im Auftaktquartal des neuen Fiskaljahres überzeugte Procter & Gamble vor allem dank Preiserhöhungen mit einem sehr starken Ergebnis. So verbesserte sich der bereinigte Gewinn je Aktie von 1,57 auf 1,83 USD, was über den Konsenserwartungen von 1,71 USD gelegen hatte. Auch bei den Umsatzerlösen überzeugte man mit 21,87 Mrd. USD (+6,11%), womit man die Konsenserwartungen von 21,67 Mrd. USD übertroffen hatte. Auch der Ausblick auf das Gesamtjahr konnte überzeugen. So rechnet man mit einem bereinigten EPS in der Spanne von 6,25 bis 6,43 USD, während man ein organisches Umsatzplus in der Spanne von 2 bis 4% erwartet. Da die Konsumnachfrage wieder anzieht und man Spielraum für weitere Preiserhöhungen sieht, peilt Procter & Gamble nach Aussage von CFO Andre Schulten hier jeweils das obere Ende der Prognosespanne an. Da Procter & Gamble auch künftig auf teure Promotion-Aktionen und Preisnachlässe verzichten will, dürften die Margen auch dank sinkender Rohstoff- und Logistikkosten in den kommenden Quartalen weiter steigen, nachdem die Bruttomarge im ersten Quartal bereits um 420 Basispunkte verbessert werden konnte. Regional ruhen die Hoffnungen von Procter & Gamble auf China. Hier hofft der Konsumgüter-Gigant auf eine nachhaltige Erholung der Verbrauchernachfrage, nachdem man auf diesem wichtigen Kernabsatzmarkt zuletzt mit Schwierigkeiten zu kämpfen hatte. Nach der zuletzt eher durchwachsenen Absatzentwicklung in China sieht sich Procter & Gamble auf Kurs, in den kommenden Quartalen hier wieder Umsatzzuwächse im mittleren einstelligen Prozentbereich erzielen zu können.

Auch technisch hat sich das Bild bei Procter & Gamble zuletzt weiter aufgehellt, nachdem zuletzt Rücksetzer im Bereich der 140 USD-Marke mit Käufen beantwortet wurden. Mit einem Open End-Turbo-Long-Zertifikat von Morgan Stanley (MD8Z8B) kann man hier hier prozyklisch folgen. Aktuell weist dieses Derivat einen theoretischen Hebel von 3,71 auf, wobei die Aktie derzeit 26,79% über der Knock-Out-Schwelle von 108,899 USD, bei der das Derivat wertlos verfällt, notiert.

Auf der Invest: Buy-and-Hold extreme begeistert wieder die Anleger!

Auf der Invest: Buy-and-Hold extreme begeistert wieder die Anleger!