Marcus von investing.lifetime: private Altersvorsorge ist notwendig!

Hallo Marcus, stelle Dich uns gerne einmal kurz vor!

Mein Name ist Marcus, ich bin 35 Jahre alt, Papa von 3 Kindern und komme aus Norddeutschland an der Nähe der dänischen Grenze. Ich bin Bilanzbuchhalter und seit 2011 mit Unterbrechungen an der Börse aktiv.

In welchem Alter hast Du Dich dafür entschieden in die Welt der Finanzen einzutauchen

Im Prinzip wurden die Weichen bereits mit 17 Jahren gestellt, als ich mich nach dem Realschulabschluss für das Wirtschaftsgymnasium entschied. Nach dem Fachabitur habe ich dann eine Ausbildung zum Steuerfachangestellten gemacht und bin immer tiefer in die Materie eingetaucht. Der Höhepunkt war dann der erfolgreiche Abschluss der Weiterbildung zum Bilanzbuchhalter. Mit dieser Ausbildung war dann auch die Grundlage geschaffen, Jahresabschlüsse von börsennotierten Unternehmen nicht mehr nur zu überfliegen, sondern wirklich zu verstehen.

Und was war der Grund dafür?

Ganz ehrlich? Ich bin einfach ins Thema reingerutscht. Ich war als Jugendlicher, vor allem auf dem Wirtschaftsgymnasium, extrem faul und wusste nicht, in welche Richtung es gehen sollte. Meine damalige Nachbarin hat mich dann für den Beruf des Steuerfachangestellten begeistert. Ich habe dann einfach drei Bewerbungen geschrieben und gleich zwei Zusagen bekommen. Letztendlich habe ich den eingeschlagenen Weg bis heute nicht bereut.

Was war Deine erste Aktie und warum?

Meine erste Aktie war im September 2011 die der Commerzbank. Warum? Weil sie extrem billig war. Nur 1,87 € pro Aktie. Davon konnte ich mir damals 1.600 Stück leisten und hatte damit meine gesamten Ersparnisse an der Börse und in einer einzigen Aktie untergebracht. Dass billig nicht gleich günstig ist und was man unter Diversifikation und Risikomanagement versteht, wusste ich damals noch nicht. Mein Einstieg war also ein Musterbeispiel dafür, wie man es nicht machen sollte.

Seit wann gibt es Deinen Instagram-Account und wie kam die Idee dazu?

Meinen Account @investing.lifetime gibt es seit November 2021. Ich hatte zwar seit 2011 immer wieder Phasen, in denen ich nicht an der Börse aktiv war oder "nur" ein paar Sparpläne hatte, aber letztendlich hat mich das Thema nie ganz losgelassen. So kam ich irgendwann spontan auf die Idee, meine Leidenschaft auf Instagram zu teilen und mich mit Gleichgesinnten zu vernetzen. Denn in meinem Familien- und Bekanntenkreis muss ich nicht erst anfangen über das Thema Börse zu sprechen. Wer es nicht gleich als Zockerei abtut, interessiert sich einfach nicht dafür. Der Start auf Instagram war für mich daher wie der Start eines großen Börsenstammtisches. Anfang März habe ich außerdem meinen Blog www.investing-lifetime.com gestartet.

Welche Ziele verfolgst Du mit Deinem Social-Media Auftritt?

Ich glaube, dass jeder, der sich mit unserem Rentensystem etwas näher beschäftigt hat, freundlich ausgedrückt, ein mulmiges Gefühl hat, sich darauf zu verlassen. Aus meiner Sicht ist es eine schlichte Notwendigkeit, sich eine private Altersvorsorge aufzubauen. Dafür sind Aktien aus meiner Sicht die erste und beste Wahl. Deshalb ist es das Ziel meines Accounts, die Aktienkultur in Deutschland zu stärken und zu zeigen, dass Aktien natürlich Risiken bergen, aber langfristig eine hervorragende Möglichkeit zum Vermögensaufbau sind. Davon möchte ich die Deutschen mit meinem Social-Media-Auftritt überzeugen. Ob es unbedingt Einzelaktien sein müssen oder nicht doch lieber ein ETF-Weltportfolio, muss dann jeder für sich selbst entscheiden.

Hast Du Vorbilder oder Leute, von denen Du Dich gerne inspirieren lässt, bei Social-Media?

Eine Inspirationsquelle ist für mich zum Beispiel Helmut (@waikiki5800). Dabei interessiert mich nicht so sehr, welche Aktien er kauft oder nicht kauft, sondern vielmehr die Anekdoten aus seiner Börsenkarriere und sein Blick auf aktuelle Themen. An der Börse ist Erfahrung einfach ein unschätzbar wichtiger Faktor. Mit 35 Jahren und einer 11-jährigen Börsenkarriere, die fast nur aus Bullenmärkten bestand, fehlen mir einfach viele Erfahrungswerte. Dass Helmut sagt, dass man auch in seinem Alter wissen muss, dass man eigentlich nichts (oder nur sehr wenig) weiß, finde ich sehr sympathisch.

Wie sieht Deine Anlagestrategie aus?

Meine Strategie besteht aus drei Teilen.

- Globales ETF-Weltportfolio. Hier setze ich auf Factor-Investing und habe neben einem Immobilien ETF und einem Emerging Markets ETF vier MSCI World Varianten mit den Faktorprämien Small-Cap, Value, Quality und Momentum im Depot. Das Ganze läuft nach einem strengen Buy & Hold durch alle Börsenphasen mit Sparplan.

- Im Quality- & Dividenden-Depot setze ich auf Einzelaktien mit hoher Qualität und guten Dividendenwachstumskennzahlen.

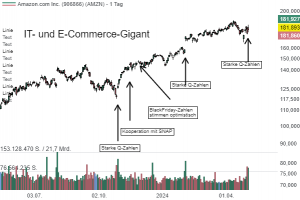

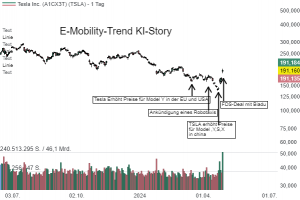

- Im Wachstumsdepot setze ich auf wachstumsstarke Unternehmen, vorwiegend aus dem Technologiesektor. Dabei handelt es sich überwiegend um bereits profitable Unternehmen. Ich gehe aber auch gezielt risikoreichere "Wetten" ein und investiere in Aktien, denen meiner Meinung nach die Zukunft gehört. Dabei versuche ich, Wachstum zu einem akzeptablen Preis zu kaufen.

Bei den beiden Einzelaktien-Depots verfolge ich die Strategie "Buy & Hold & Check".

Wenn Du einen Wunsch frei hättest, welche Aktie hättest Du gerne zum jetzigen Zeitpunkt bereits seit 10 Jahren im Depot?

Das wäre auf jeden Fall Nvidia. Eines meiner Lieblingsunternehmen mit einem hervorragenden CEO und einer tollen Produktpalette. Hätte ich diese Aktie schon vor 10 Jahren gehabt, dann hätte ich zwar bis heute schon eine riesige Rendite erzielt, aber ich wäre auch ziemlich zuversichtlich, dass mir der Zinseszins in den nächsten Jahren noch viel Freude bereiten wird.

Hast Du Tipps für Einsteiger, wie sie am besten starten sollen?

Ich würde aus dem Investieren keine Wissenschaft machen, vor allem nicht am Anfang. Das Wichtigste ist, ins Tun zu kommen. Aus meiner Sicht reicht es am Anfang zum Beispiel das Buch "Souverän investieren mit Indexfonds und ETFs" von Geld Kommer zu lesen und sich ein ETF-Weltportfolio zusammenzustellen, das den eigenen Vorstellungen entspricht. Wenn man sich darüber hinaus für Einzelaktien interessiert, gibt es weitere gute Bücher zur Bilanzanalyse etc. mit denen man beginnen kann. Auch die Bücher von Kostolany und Lynch sind zeitlose Klassiker. Gerade am Anfang geht es meiner Meinung nach darum, sich Wissen anzueignen und eine eigene Strategie zu entwickeln, mit der man sich wohl fühlt und gut schlafen kann. Daher würde ich es am Anfang auch nicht übertreiben und neben ETFs nur auf wenige Einzelwerte setzen, mit denen man sich wirklich intensiv auseinandergesetzt hat und deren Produkte man im besten Fall auch selbst nutzt und einschätzen kann.

Wie gehst Du mit der Volatilität auf dem Aktienmarkt um und welche Strategien empfiehlst Du, um schwierige Marktbedingungen zu überstehen?

Mein Tipp ist, weniger auf den Kurs und mehr auf die operative Entwicklung zu schauen. Was interessiert mich, was "Mr. Market" heute mit dem Kurs "meiner" Aktie macht, solange es dem Unternehmen gut geht und es operativ in die richtige Richtung geht? Nur weil wir im Sekundentakt neue Kursangebote erhalten, müssen wir nicht immer darauf reagieren. Dazu braucht es eine klare Strategie nach dem Motto von Peter Lynch: "Know what you own and know why you own it". Wenn beides zutrifft, kann man sich auch mal entspannt anderen Themen widmen und erspart sich den täglichen Blick ins Depot.

Wie wichtig ist es für Dich, auch in nicht-börsengehandelte Vermögenswerte wie Immobilien oder Kryptowährungen zu investieren, und welche Vorteile siehst Du hierin?

Diversifikation über die Anlageklasse Aktien hinaus ist auf jeden Fall wichtig. Kryptowährungen sind da sicherlich eine Alternative, die man sich anschauen kann. Auch wenn eine relativ hohe Korrelation zu Technologieaktien nicht von der Hand zu weisen ist. Ich habe Bitcoin und Ethereum und sehe da ganz unterschiedliche Usecases, die dafür sorgen, dass beide aus meiner Sicht auch in Zukunft ihre Daseinsberechtigung haben werden. Natürlich muss man sich der hohen Risiken bewusst sein. Gedanklich habe ich beide Positionen komplett auf null abgeschrieben und habe daher eine gesunde Distanz zu diesen Investments. Immobilien sehe ich derzeit eher weniger als attraktive Anlageklasse für Kleinanleger, ohne dass man sich damit ein enormes Klumpenrisiko ins Vermögen holt. Daher bilde ich persönlich diese Anlageklasse lieber mit einem Immobilien-ETF ab und sehe die Diversifikation als großen Vorteil.

Wie siehst Du die Zukunft des Aktienmarktes und welche Trends siehst Du in Bezug auf die Zukunft von Finanzen und Investitionen?

In Zukunft könnte ich mir eine Tokenisierung von Unternehmensanteilen mit Handel über eine Blockchain als Alternative zum heutigen Handelssystem gut vorstellen. Wenn dafür ein regulatorischer Rahmen geschaffen wird, der Investoren vor Betrug schützt, wäre das für mich ein großer Fortschritt. Ob das Thema aber in 5 oder erst in 15 Jahren relevant sein wird, kann ich heute noch nicht abschätzen.

Gleichzeitig sehe ich das Thema Nachhaltigkeit (Stichwort ESG) als einen Trend, der uns weiter begleiten und sich eher noch verstärken wird. Zumindest dann, wenn man sich hier in absehbarer Zeit auf klare und für alle Seiten transparent nachvollziehbare Standards einigt und einen Weg findet, mit "Greenwashing" umzugehen.

Welches wären Deine Top 5 Aktien, in die Du die kommenden 15 Jahre investieren würdest?

Microsoft, Air Liquide, ASML, MercadoLibre, Airbnb

Bei den ersten drei Aktien handelt es sich um unbestrittene Qualitätsaktien, die in ihren Branchen eine dominante Rolle spielen und meiner Meinung nach auch in den nächsten 15 Jahren ihre Stärken ausspielen werden. Bei MercadoLibre und Airbnb handelt es sich sicherlich um spekulativere Aktien, wobei ich bei beiden Aktien eine tolle Skalierung und einen großen adressierbaren (Zukunfts-)Markt sehe. Daher könnte ich mir auch hier ein Investment auf Sicht von 15 Jahren aus heutiger Sicht gut vorstellen.

Zum Schluss noch privat gefragt: Stadt- oder Strandurlaub?

Da die letzten Monate mit meinen persönlichen Projekten und unserem Nachwuchs eher stressig waren und ich mit einem Strandurlaub Entspannung verbinde, würde ich aktuell zu Letzterem tendieren.

Auf der Invest: Buy-and-Hold extreme begeistert wieder die Anleger!

Auf der Invest: Buy-and-Hold extreme begeistert wieder die Anleger!