Portfoliocheck: Rekordjahr für Prem Watsa. Nun holt er sich Gold ins Depot, aber dort glänzt nicht alles…

Prem Watsa ist einer der erfolgreichsten Value-Investoren der Welt – und von ihm haben nur die wenigsten Menschen schon mal gehört. Dabei gilt er als der "kanadische Warren Buffett" und kann auf spektakuläre Renditen verweisen. Auf Sicht von 35 Jahren erzielte Watsa durchschnittlich 15,7 %, wobei es durchaus deutlich unterschiedliche Erfolgsperioden gibt. Zwischen 1985 und 1998 steigerte er den Buchwert je Fairfax-Financial-Aktie um 43 % - pro Jahr. Von da an bis 2018 betrug der Zuwachs "nur" noch 9 % pro Jahr und zwischen 2019 und 2021 waren es wieder 16 % jährlich.

Beide Effekte waren Watsas Depotabsicherungsgeschäften geschuldet. Während des Crashs 2000-2003 verloren die Aktienmärkte rund 50 % an Wert, während das Portfolio von Fairfax Financial um 100 % zulegen konnte. Und auch in der Globalen Finanzkrise 2008/09 verloren Watsas Positionen kaum an Wert, weil er sehr pessimistisch eingestellt gewesen war und sein Depot entsprechend abgesichert hatte.

"Beim Value-Investing geht es zuerst um die Absicherung der Unterseite und dann darum, auf der Oberseite einen Gewinn zu machen."

(Prem Watsa)

Die Kehrseite ist, dass Watsa seine pessimistische Sichtweise lange Zeit beibehalten hat und seine Depotabsicherungsgeschäfte kosteten in den ersten Jahren des gerade beginnenden längsten und stärksten Bullenmarktes aller Zeiten viel Rendite. Inzwischen hat Prem Watsa seinen Irrtum eingesehen und Ende 2016 seine Strategie entsprechend angepasst. Seitdem können sich seine Renditen auch wieder sehen lassen.

Auf den Spuren der besten Value-Investoren

Der 1950 in Indien geborene Watsa studierte am Indian Institute of Technology mit dem Schwerpunkt Chemieingenieurwesen und siedelte am 11. September 1972 nach Kanada über. Er besuchte das MBA-Programm an der späteren Ivey Business School der University of Western Ontario und lernte 1985 Francis Chou kennen, der ihm von Warren Buffetts außerordentlichen Erfolgen durch Investitionen auf Basis des 'Floats' der Versicherungsunternehmen von Berkshire Hathaway berichtete. Diesem überzeugenden Konzept folgte Watsa und baute die Strategie von Fairfax Financial darauf auf. Neben einem diszipliniertem 'Underwriting' in der Versicherungssparte legt er bei der Anlage von deren Vermögenswerten den Schwerpunkt auf einer konservativen Value-Investment-Philosophie; er investiert also auf einer Total-Return-Basis und auf lange Sicht.

"Selbst bei einer sehr guten Wachstumsaktie muss man wirklich stark darauf achten, was man bezahlt. Am wichtigsten ist aber, dass man sichergeht, dass das Wachstum auch tatsächlich einsetzt."

(Prem Watsa)

Fairfax Financial ist eine Holdinggesellschaft, die über ihre Tochtergesellschaften im Bereich der Schaden- und Unfallversicherung und Rückversicherung sowie der damit verbundenen Anlageverwaltung tätig ist. Die vierteljährlich über das 13F-Formular an die US-Börsenaufsicht SEC zu meldenden US-Aktienpositionen geben dabei nur einen kleinen Teil der gesamten Vermögenswerte von Fairfax Financial wider.

Der Gesamtwert belief sich Ende 2023 auf rund 60 Mrd. USD, wovon knapp 6,5 Mrd. USD auf Barmittel und kurzfristige Positionen entfielen. Das Aktienportfolio stand lediglich für 1,5 Mrd. USD. Zu den bedeutenden Anlagen, die nicht im 13F-Bericht enthalten sind, gehören Investitionen in Griechenland und Indien, wobei die griechischen Investments hauptsächlich aus einer 32%igen Beteiligung an der Eurobank bestehen. Weitere wichtige Beteiligungen sind ein 27%iger Anteil an Thomas Cook India, 54 % an Bangalore International Airport Limited und 31 % an Quess Corp Limited.

Rekordjahr 2023

In seinem Brief an die Fairfax-Investoren zum Verlauf des Jahres 2023 ging Prem Watsa auf Erfolge und Misserfolge ein. Zunächst bleibt aber festzuhalten, dass 2023 als weiteres Rekordjahr in die Fairfax-Geschichte einging.

Fairfax habe sich zu einem der größten Schaden- und Unfallversicherer der Welt mit 32 Mrd. USD an Bruttoprämien entwickelt; darin eingeschlossen die vollständige Übernahme von Gulf Insurance, die in 2023 umgesetzt wurde. Fairfax habe einen versicherungstechnischen Rekordgewinn von 1,5 Mrd. USD und einen Rekordnettogewinn von 4,4 Mrd. USD bzw. 173 USD je Aktie erzielt. Der Buchwert je Aktie sei um 25 % auf 940 Dollar je Aktie gestiegen, womit er sich in den letzten drei Jahren verdoppelt habe und der Aktienkurs annähernd verdreifacht. Noch wichtiger sei aber, dass das bereinigte Betriebsergebnis, das Watsa als nicht abgezinster versicherungstechnischer Gewinn, Zinsen und Dividenden plus Erträge aus verbundenen Unternehmen, definiert, von 3,9 Mrd. USD in den nächsten vier Jahren auf diesem Niveau bleiben dürfte. Seit seinen Anfängen im Jahr 1985, also seit 38 Jahren, habe sich der Buchwert je Aktie um 18,9 % pro Jahr (einschließlich Dividenden) erhöht, während der Kurs der Stammaktien jährlich um 18,2 % (einschließlich Dividenden) gestiegen sei.

Hinsichtlich der Gulf Insurance Group (GIG) erklärte Watsa, er habe im Oktober 2022 einen Anruf von Sheikha Dana erhalten, der CEO der KIPCO-Gruppe. KIPCO hatte beschlossen, seine 46%ige Beteiligung an Gulf Insurance zu verkaufen - vorzugsweise an Fairfax! Nach einigen Verhandlungen einigten beide Partner sich im April 2023 darauf, KIPCO etwa den 2,4-fachen des Buchwerts für die Anteile zu bezahlen bzw. etwa das 13-fache des normalisierten Gewinns. Das Closing erfolgte am 26. Dezember 2023 und Fairfax besitzt nun 90 % an GIG; den restlichen Anteilseignern wurde kürzlich ein Übernahmeangebot unterbreitet.

GIG habe eine sehr starke Präsenz im Nahen Osten und in Nordafrika und ist in über 13 verschiedenen Ländern tätig. Die Position von GIG in der Region wurde durch die Übernahme des Geschäfts von AXA Gulf im Jahr 2021 weiter gefestigt. GIG habe das Jahr 2023 mit Bruttoprämien in Höhe von rund 3 Mrd. USD und einer kombinierten Schadenquote von 93,7 % ab. Das Unternehmen habe stets einen jährlichen versicherungstechnischen Gewinn erwirtschaftet, seit Fairfax 2010 zum ersten Mal Anteilseigner wurde. Mit einem Investitionsportfolio von 2,4 Mrd. USD und einer gut kapitalisierten Bilanz erwartet Fairfax, dass die Dividenden von GIG in den nächsten vier Jahren zu den jährlichen Raten beitragen werden.

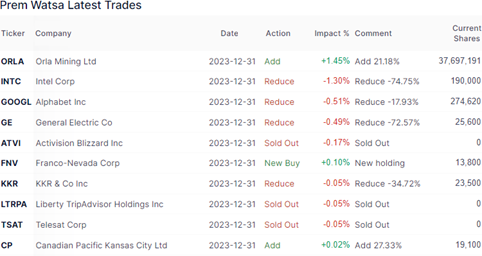

Transaktionen im 4. Quartal 2023

Der Portfoliowert sank im letzten Quartal von 1,86 auf 1,47 Mrd. USD.

Es überwiegten die Verkäufe. Nach der zähen, aber letztlich erfolgreichen Übernahme durch Microsoft flogen die Aktien von Activision Blizzard aus dem Depot. Des Weiteren wurden Liberty TripAdvisor und Telesat vollständig abgestoßen.

Der ehemals führende Chiphersteller der Welt, Intel, hat schon länger mit Problemen zu kämpfen und wurde in den letzten Jahren von mehreren Wettbewerbern abgehängt. Watsa reduzierte nun seine eher kleine Position um 75 %.

Bei der Google-Mutter Alphabet baute Watsa seine Position um 18 % ab; diese hatte er ursprünglich im 1. Quartal 2020 etabliert, als der Preis zwischen 53 und 76 USD schwankte, und nun konnte er einen satten Gewinn einstreichen.

Bei General Electric reduzierte er seine Position um weitere 74 % und wird wohl bald alle Anteile verkauft haben. Der Turnaround lief erfolgreich und demnächst wird sich das Unternehmen in zwei Teile aufsplitten: Als GE Vernova werden die Bereiche Renewable Energy and Power sowie Digital and Financial Services firmiere und die Luft- und Raumfahrtaktivitäten werden dann als GE Aerospace fortgeführt. Vor einem Jahr war bereits die gesundheitssparte GE HealthCare abgespalten worden.

Darüber hinaus reduzierte Watsa seinen Bestand am Alternativen Asset Manager KKR, nachdem dessen Aktien im Vorjahr fast 75 % zugelegt hatten.

Stattdessen hat Gold es ihm angetan. Er etablierte eine neue Position in Franco-Nevada Corp und baute vor allem seinen Anteil an Orla Mining aus, an der er Ende 2023 bereits knapp 12 % hielt – und er hat auch in den letzten Wochen weitere Anteile erworben. Orla Mining sucht nach Gold-, Silber-, Zink-, Blei- und Kupferlagerstätten und erschließt sie. Es besitzt 100 % der Anteile am Projekt Camino Rojo in Zacatecas, Mexiko, und am Projekt Cerro Quema auf der Halbinsel Azuero in Panama. In seinem Investorenbrief schreibt Watsa, das von Jason Simpson geleitete Unternehmen habe ein starkes Jahr gehabt. Das Team habe hervorragende Arbeit geleistet und die Tagebaumine Camino Rojo in Mexiko produziere mit einer Kapazität von rund 120.000 Unzen Gold pro Jahr bei Cashkosten von ca. 800 USD je Unze. Das Unternehmen mache weiterhin Fortschritte bei der Genehmigung seiner Mine South Railroad in Nevada, die voraussichtlich 2027 in Betrieb gehen werde. South Railroad habe das Potenzial, die Goldproduktion von Orla zu verdoppeln, und das bei sehr attraktiven Projektkosten. Schließlich würden die Bohrergebnisse auf das Potenzial für eine lukrative Untertagemine bei Camino Rojo hindeuten. Der Standort verfüge über eine bedeutende Ressource, die etwa 12,5 Mio. Unzen Goldäquivalent umfasse. Orla Mining erwirtschafte einen attraktiven freien Cashflow und verfüge über ausreichend Liquidität, um seine Erschließungs- und Explorationsaktivitäten zu finanzieren.

Und dann hat Prem Watsa noch bei seiner favorisierten Eisenbahngesellschaft seinen Anteil um 27 % erhöht. Canadian Pacific Kansas City entstand am 14. April 2023 aus der Fusion von Canadian Pacific Railway Limited und Kansas City Southern und ist die einzige Eisenbahn, die eine Dreiländerverbindung bietet zwischen Kanada, den USA den wichtigsten Häfen Mexikos.

Portfolio zum Ende des 4. Quartals 2023

In Prem Watsas Depot dominieren weiterhin Technologiewerte mit 35,6 % (Q3: 34,4 %) vor Energieunternehmen mit 26,1 % (Q3: 27,3 %) und Immobilienwerten mit 11,4 % (Q3: 13 %).

Die drei größten Positionen stehen für rund 60 % von Watsas Portfolio. Occidental Petroleum bleibt mit 23 % Gewichtung der Spitzenreiter, dahinter folgen in unveränderter Reihenfolge BlackBerry und Micron Technology, wobei der Kurs des Chipproduzenten dank der Chip-Hausse kräftig zugelegt hat.

Von Kursgewinnen ist bei BlackBerry wenig zu vermelden und Watsa äußerte sich in seinem Investorenbrief ausführlich und sehr selbstkritisch zu diesem Langzeitengagement. Er schreibt, man habe in 2010 begonnen, in BlackBerry zu investieren und habe John Chen im November 2013 dabei unterstützt, CEO zu werden, indem man zeitgleich 500 Mio. USD in eine Wandelschuldverschreibung investierte. BlackBerry war von 148 USD je Aktie um 95 % gefallen und machte nur noch 10 Mrd. USD Umsatz. Die Gesamtinvestition von Fairfax in BlackBerry betrug Anfang 2014 rund 1,375 Mrd. USD, wovon 500 Mio. auf die Wandelanleihe entfielen und 787 Mio. auf Stammaktien. Als John Chen die Führung des Unternehmens übernahm, meldete BlackBerry einen Verlust von 1,0 Mrd. USD - in einem einzigen Quartal und die meisten Analysten sagten den Bankrott voraus! John habe das Unternehmen gerettet, indem er es schnell in die Gewinnzone brachte. Kein CEO habe härter gearbeitet, aber leider habe John das Unternehmen nicht zurück auf den Wachstumskurs bringen können. John Chen schied mit Ablauf seines Vertrags Mitte November 2023 aus dem Unternehmen aus.

Fairfax Financial habe sein Geld für die Wandelanleihe zuzüglich Zinsen zurückbekommen. Doch die Stammaktienposition, die rund 8 % des Unternehmens ausmacht, wurde zu einem Preis von 17,16 USD je Aktie erworben und wird in der Fairfax-Bilanz Ende 2023 mit 3,54 USD je Aktie bewertet. Prem Watsa bezeichnet dies selbstkritisch als "eine weitere horrende Investition ihres Vorsitzenden". Und er legt den Finger noch stärker in die Wunde, indem er auf die Opportunitätskosten hinwies, die dieses BlackBerry-Fiasko bedeutet habe, denn Fairfax hätte das Geld stattdessen ja auch in FAANG-Aktien investieren können.

Zurzeit prüft BlackBerry unter seinem neuen CEO verschiedene strategische Optionen auf der Suche nach einem zukunftsweisenden Weg. Interessanterweise hat Prem Watsa am 15. Februar 2024 den Erwerb von 425.571 weiteren BlackBerry-Aktien bekanntgegeben. Dadurch erhöhte sich der Anteil auf insgesamt 47,15 Mio. Aktien, wodurch die BlackBerry-Position auf 9,17 % von Watsas Portfolio anwuchs und, während die Beteiligung nun 8,10 % der ausstehenden Aktien von BlackBerry ausmacht. Das Kapitel BlackBerry ist für Prem Watsa und Fairfax Financial also noch längst nicht abgeschlossen…

Auf dem vierten Rang folgt weiterhin Kennedy-Wilson Holdings. Das Unternehmen besitzt, betreibt und investiert in Immobilien, sowohl selbst als auch über seine Investment-Management-Plattform. Der Schwerpunkt liegt auf Mehrfamilienhäusern und Bürogebäuden im Westen der Vereinigten Staaten, in Großbritannien, Irland, Spanien, Italien und Japan. Das Unternehmen besitzt Beteiligungen an Mehrfamilienhäusern, Büroflächen, Einzelhandels- und Industrieflächen sowie einem Hotel. Außerdem ist es an der Entwicklung, Sanierung und Genehmigung von Immobilien beteiligt. Sein erstes Aktienpaket hat Watsa erstmals im Jahr 2010 erworben, im Rahmen einer Privatplatzierung für wandelbare Vorzugsaktien von Kennedy Wilson. Bis zum 3. Quartal 2016 tätigte Fairfax Financial Gesamtinvestitionen von 645 Mio. USD in das Unternehmen und hatte im Gegenzug bis zum Jahresende 2015 bereits Ausschüttungen in Höhe von 625 Mio. USD erhalten, so dass die Nettoinvestition bei 105 Mio. USD lag. Seitdem kaufte Watsa für weitere 85 Mio. USD Aktien und hält neben seinem Aktienpaket einen weiteren Anteil von 13 Mio. Aktien über Optionsscheine die im Rahmen einer Investition von 300 Mio. USD in ewige Vorzugsaktien (4,5 % Dividendenrendite) im Februar 2022 erworben wurden.

Orla Minings hält den fünften Rang und liegt weiterhin vor Alphabet und der kaum beachteten Crescent Capital BDC auf dem siebten Platz. Hierbei handelt es sich um eine Business-Development-Company, also einen steuerlich begünstigten Mittelstandsfinanzierer, bei dem Watsa antizyklisch im 1. Quartal 2020 mitten im Coronaabsturz eingestiegen war – bei Kursen zwischen 6,21 und 17,10 USD. In der 2. Jahreshälfte 2022 gab es einige Teilverkäufe, zuletzt hielt Watsa seinen Bestand aber stabil und kommt insgesamt auf einen Anteil von 5,65 % an der BDC.

Es schließen sich Franklin Resources, der chinesische Internetgigant Alibaba und Helmerich & Payne an und isngesamt weist Prem Watsas Portfolio wenig Bewegung auf – dass Fairfax Financial dennoch Rekordergebnisse abliefern konnte, belegt die operative Stärke des Unetrnehmens und seines Versicherungsbusinesses ebenso wie den Erfolg des von Watsa bevorzugten Buy & Hold-Investmentansatzes. "Time in the Market beats timing the Market" erklärt auch Ken Fisher. Richtig!

Eigenpositionen des Redakteurs: Alphabet, Fairfax Financial, General Electric, KKR

Depotziel 1 Million €: TraderFox investiert monatlich 5.000 € in diese Burggraben-Aktien!

Depotziel 1 Million €: TraderFox investiert monatlich 5.000 € in diese Burggraben-Aktien!