Debakel bei einigen US-Einzelhändlern! Aber wie schlimm ist die Lage wirklich?

| alle Artikel zur The Home Depot Inc. Aktie | Preisindikation: 359,589 $ +1,78 % (06:27 Uhr) | Qualitätscheck |

| alle Artikel zur Walmart Inc. Aktie | Preisindikation: 69,785 $ -0,34 % (06:27 Uhr) | Qualitätscheck |

| alle Artikel zur Target Corp. Aktie | Preisindikation: 148,932 $ +1,81 % (06:27 Uhr) | Qualitätscheck |

| alle Artikel zur Lowe`s Companies Inc. Aktie | Preisindikation: 238,762 $ +1,70 % (06:27 Uhr) | Qualitätscheck |

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Zunächst brach die Aktie des größten US-Einzelhändlers Walmart am Dienstag unter hohem Volumen um über 11% ein. Der heftigste Kursrutsch seit 1987. Dann folgte am Mittwoch die Aktie des zweitgrößten US-Einzelhändlers Target mit einem Einbruch von 28% (!), ebenfalls unter sehr hohem Volumen. Höhere Inflation, geringere Margen, verändertes Konsumverhalten der Amerikaner, um nur ein paar Gründe für die schlechten Zahlen und die damit verbundenen massiven Kurseinbrüche zu nennen. Auch die Bauhausketten Home Depot und Lowe‘s wurden abverkauft. Dies jedoch ohne Grund. Denn beide Unternehmen berichteten in ihren Quartalszahlen, dass es bei Ihnen trotz erhöhter Preise keine Margenrückgänge gab und die Kunden auch nicht ihre Käuferverhalten verändert hätten. Auch eine BJ Wholefoods konnte die Märkte sehr positiv überraschen. Wie schlimm ist die Lage also wirklich? Und wie ist es aktuell um den US-Konsumenten bestellt? Letztlich stellt der US-Konsum mit knapp 70% das Rückgrat der US-Wirtschaft dar.

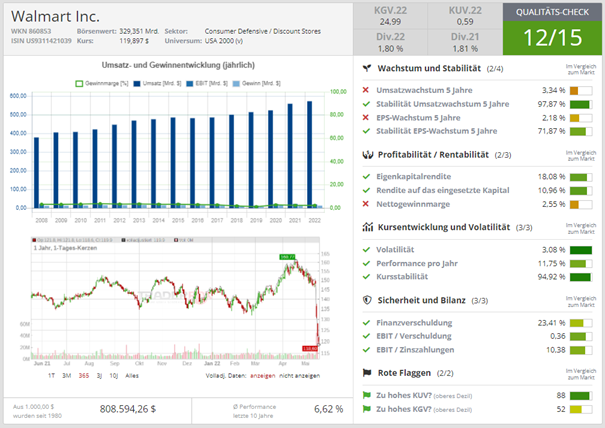

Walmart – Reduktion des Gewinnausblicks, verändertes Konsumentenverhalten

Am Dienstag vor Börseneröffnung legte Walmart (WMT) seine Quartalszahlen vor. Der Umsatz lag bei 141,57 Mrd. USD gegenüber 138,31 Mrd. vor einem Jahr. Analysten erwarteten 138,8 Mrd. So weit so gut. Aber der bereinigte Gewinn lag mit 1,30 USD pro Aktie nicht nur unter dem Vorjahresniveau (1,69 USD) sondern auch unter den Erwartungen der Analysten von 1,48 USD. Hinzu kam eine Reduktion der Gewinnaussichten für das Jahr 2022. Nun soll der Gewinn je Aktie auf Jahressicht um -1% fallen (vorher: Wachstum im mittleren einstelligen Bereich). Allerdings wurde das Umsatzwachstum auf nun 4% angehoben (vorher: 3%), allerdings lediglich aufgrund der Inflation. "Während wir im Laufe der Jahre eine hohe Inflation auf unseren internationalen Märkten erlebt haben, ist es ungewöhnlich, dass die US-Inflation so hoch ist und sich so schnell bewegt, sowohl bei Lebensmitteln als auch bei allgemeinen Waren", sagte der CEO von Walmart im Earnings Call. Im abgelaufenen Quartal haben Konsumenten gezeigt, dass sie kostensensibler geworden sind.

Quelle: Qualitäts-Check TraderFox

Der Finanzvorstand Brett Biggs sagte, dass die Kunden die Geschäfte und die Website des Einzelhändlers mit weniger gekauften Artikeln verließen. Aufgrund von gestiegenen Preisen für Benzin und Lebensmittel kauften die Konsumenten weniger neue Kleidung, Haushaltsgeräte, Fernseher etc. Hinzukommt, dass Kunden sich eher für billigere Marken oder kleinere Artikel entscheiden. Auf der anderen Seite sagte er, dass einige Kunden sich neue Terrassenmöbeln gekauft hätten oder eifrig bei den neuen Spielkonsole zugegriffen hätten. Insgesamt geht die Tendenz hin zu weniger margenträchtigen Produkten. Letztlich ist auch festzuhalten, dass Walmart vor den Zahlen mit einem KGV von 21 bewertet wurde. Das liegt in etwa auf dem Niveau des S&P 500. Für ein langsam wachsendes Unternehmen wie Walmart, das üblicherweise mit einem Abschlag zum S&P 500 bewertet wird, ist so eine Bewertung also nicht günstig. Folglich könnte ein Grund für den heftigen Abverkauf auch die Anpassung der Bewertung gewesen sein. Nun wird Walmart mit einem KGV von 18 bewertet.

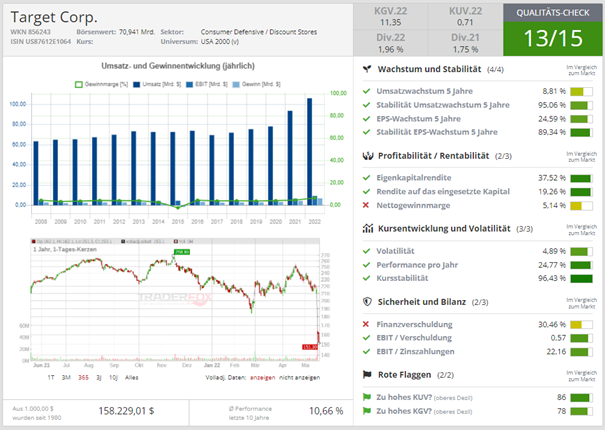

Target – Gewinneinbruch um 50 %, verändertes Konsumverhalten, schwacher Ausblick

Target (TGT) präsentierte seine Zahlen am Mittwoch vor Börseneröffnung. Während des Handelstages verlor die Aktie im Tief sage und schreibe 28% an Wert. Das ist bemerkenswert für einen etablierten Einzelhändler wie Target. Größter Einbruch seit 35 Jahren. Die Aktie stürzte auf ein 52-Wochentief ab. Was war passiert? Beim Umsatz wurden 25,17 Mrd. USD erzielt gegenüber 24,20 Mrd. vor einem Jahr. Der Analystenkonsensus ging von 24,48 Mrd. aus. Der große Schreck kam beim Gewinn je Aktie. Das Unternehmen erwirtschaftete 2,19 USD gegenüber 3,69 USD in 2021. Analysten hatten mit 3,07 gerechnet. Das waren also knapp 50% weniger Gewinn als erwartet. Der Grund dafür sind unterwartet hohe Kosten (Inflation). Auch der Ausblick fiel mau aus. Für das Gesamtjahr 2022 erwartet das Unternehmen weiterhin ein Umsatzwachstum im niedrigen bis mittleren einstelligen Bereich. Das Unternehmen geht nun davon aus, dass das operative Ergebnis in einer Spanne von rund 6 Prozent liegen wird (deutlich unter dem langfristigen Ziel von über 8%). Natürlich folgten nach den Zahlen sofort Kurszielkürzungen von etlichen Banken und Analystenhäusern u.a. reduzierte die Deutsche Bank das Kursziel von 294 USD auf 227 USD. Damit hat Target aber sind aber immer noch 50% Luft nach oben.

Quelle: Qualitäts-Check TraderFox

"Die Konsumenten wechseln vom Kauf eines Fernsehers zum Kauf von Gepäckstücken", sagte Targets CEO Brian Cornell und fügte hinzu: "Sie kaufen immer noch ein, aber sie haben angefangen, ihre Dollars anders auszugeben." Und mit "anders" ist vor allem gemeint, dass die Konsument Produkte kaufen, die weniger margenträchtig sind. Der CEO betonte, dass der US-Konsument heute mehr Möglichkeiten hat, sein Geld auszugeben als noch vor einem Jahr, als covid-bedingt viele Freizeitaktivitäten nicht möglich waren. Hinzu kommt, dass es heute keine Stimulus-Checks mehr gibt und die Inflation mehr vom Budget des Kunden auffrisst. Im abgelaufenen Quartal sah sich Target auch dazu gezwungen, mehr Rabatte anzubieten. Während der Pandemie verschwand dies mehr oder weniger komplett, da die Käufer einen großen Appetit auf Kaufen hatten und die Einzelhändler weniger Waren in die Regale stellen konnten. Vor dem Kursrutsch wurde Target mit einem KGV von 14,7 bewertet. Nach dem Kursrutsch liegt das KGV nur noch bei 10,5.

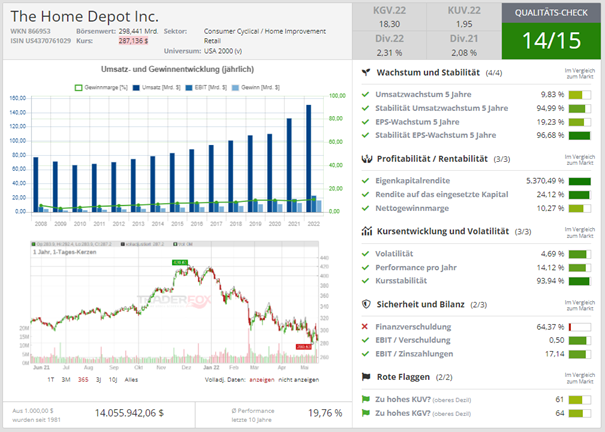

Home Depot & Lowe’s Zahlen zeigen ein freundliches Bild des US-Konsumenten

Bei den beiden Bauhausketten Home Depot (HD) und Lowe’s (LOW), die ebenfalls diese Woche ihre Bücher geöffnet haben, zeigte sich ein anderes Bild, ein deutlich freundlicheres Bild. "Wir sehen nicht die Empfindlichkeit gegenüber dem hohen Inflationsniveau, das wir ursprünglich erwartet hätten", sagte Ted Decker, CEO von Home Depot, am Dienstag während des Earnings Calls. Home Depot teilte den Anlegern mit, dass es noch keine Veränderungen im Verbraucherverhalten sehe. Das Unternehmen erzielte einen Gewinn je Aktie von 4,09 USD gegenüber 3,86 USD vor einem Jahr. Der Analystenkonsensus lag bei 3,69 USD. Der Umsatz belief sich auf 38,91 Mrd. USD gegenüber 37,50 Mrd. USD vor einem Jahr. Analysten hatten 36,71 Mrd. USD erwartet. Wichtig ist zu betonen, dass im Q1 des vergangenen Jahres covid-bedingt viele Menschen in die Home Depot Läden strömten um "Do-it-yourself" Projekte in den eigenen vier Wänden umzusetzen. Denn es gab kaum alternative Aktivitäten. Daher ist es bemerkenswert, dass das Unternehmen diese sehr hohe Benchmark aus 2021 in diesem Jahr schlagen konnte. Außerdem erhöhte das Unternehmen den Gewinnausblick vom niedrigen einstelligen Bereich zum mittleren einstelligen Bereich. Auch der Ausblick des Umsatzes wurde erhöht, und zwar von leicht positiv auf 3% Wachstum. Insgesamt waren dies sehr gute Zahlen.

Quelle: Qualitäts-Check TraderFox

Die Führungskräfte des Unternehmens betonen, dass die Verbraucher bereit sind, teurere Produkte zu kaufen und nicht notwendigerweise nur nach Schnäppchen auf der Suche sind. So steigen Verbraucher von benzinbetriebenen Rasenmähern auf teurere batteriebetriebene Optionen um. Die Tatsache, dass sich das Käuferverhalten kaum verändert hat, ist wahrscheinlich auch auf die Tatsache zurückzuführen, dass die überwältigende Mehrheit der Kunden von Home Depot Hausbesitzer oder Bauunternehmen im Auftrag von Hausbesitzern sind. Diese Hausbesitzer sahen ihre Eigenheimwerte in den letzten zwei Jahren in die Höhe schießen und fühlen sich somit relativ gesehen wohlhabender, so der CFO Richard McPhail während des Earnings Calls. Er fügte hinzu, dass sich Verbraucher aufgrund steigender Zinssätze und Immobilienpreise gegen einen Umzug entscheiden und stattdessen ihre Häuser renovieren und optimieren. Diese "Do-it-yourself" Kunden sind auch der Grund für Lowe’s, warum das Unternehmen noch keine wesentliche Konsumveränderung feststellen kann. So konnte Lowe’s ebenfalls freundliche Zahlen vorlegen. Der Gewinn lag bei 3,51 USD gegenüber 3,21 im Vorjahr. Der Analystenkonsensus lag bei 3,22 USD. Der Umsatz lag mit 23,66 Mrd. USD leicht unter Vorjahr und unter den Erwartungen der Analysten. Analog zu Home Depot ist der Vorjahresvergleich sehr herausfordernd. Der Ausblick beim Umsatz und Gewinn wurde bestätigt. Lowe’s wird aktuell mit einem KGV von 14,1 bewertet, Home Depot mit einem KGV von 17,9. Beide Aktien wurden am Mittwoch abverkauft, konnten sich aber am Donnerstag erholen und im Plus schließen.

Quelle: Qualitäts-Check TraderFox

Wie verhalten sich weitere Einzelhändler und Konsumgüterunternehmen?

Neben Walmart und Target wurden weitere Einzelhändler und Konsumgüterunternehmen mit in den Abwärtssog gezogen. Binnen drei Tagen gab es zum Teil heftige Kursrückgänge. Der Einzelhändler Kroger verlor -12%. Die Discounter Dollar Tree und Dollar General verloren -21% und -15%. Eine Costco verlor ebenfalls -15%. Darüber hinaus hat es auch die Konsumgüterbranche erwischt. So verlor eine Procter & Gamble -10% und eine Pepsi -9%. Auch eine Kellogg, die erst vor weniger als zwei Wochen starke Quartalszahlen vorlegte, musste sich dem Abverkauf der Branche beugen. Die Aktie verlor -9% und schloss unter ihrer Pivotal Price Line. Aber es gibt auch Lichtblick. Am Donnerstag hat BJ Wholefoods seine Quartalszahlen präsentiert. Nachdem die Aktie am Mittwoch noch in Mitleidenschaft gezogen wurde, konnte sie gestern um +7,5% unter hohem Volumen wieder zulegen. Das Unternehmen verdiente 87 Cent pro Aktie (bereinigt) bei einem Umsatz von 4,5 Mrd. USD. Analysten hatten einen Gewinn pro Aktie von 72 Cent bei einem Umsatz von 4,24 Mrd. USD erwartet. Auch vergleichbare Umsätze wuchsen schneller als erwartet.

Wie schlimm ist die Lage nun wirklich?

So schlecht wie die Zahlen von Target und Walmart bzw. die Reaktion des Marktes auf die Zahlen es andeuten, ist die Lage (noch) nicht, vor allem dank der erfreulichen Zahlen von Home Depot, Lowes, Kellog und BJ Wholefoods. Die wirtschaftliche Lage des US-Konsumenten ist aktuell als nicht eindeutig einzustufen. Bei den Baumarktketten sind gegenwärtig kaum Veränderungen des Käuferverhalten wahrzunehmen. Dies könnte daran liegen, dass Hausbesitzer einer höheren sozio-ökonomischen Schicht angehören. Die Zahlen aus dem Hause Target und Walmart lassen sich so interpretieren, dass der US-Konsument vorsichtiger geworden ist. Es werden weniger die margenträchtigeren Produkte gekauft. Fokus liegt auf "no brand" Produkte (keine Markenprodukte), es wird weniger Geld ausgegeben für diskretionären Konsum wie Fernseher, Kühlschränke etc. Dafür mehr für Reisen, was im April zu den sehr positiven Quartalszahlen von Reiseunternehmen geführt hatte. Es bleibt spannend zu sehen, inwiefern die großen institutionellen Anleger in den kommenden Tagen und Wochen Neubewertungen vornehmen und ihre Aktienportfolio umschichten. Außerdem wird es interessant sein zu beobachten, inwiefern die FED dieses möglicherweise sich verändernde US-Konsumverhalten in ihrer monetären Politik berücksichtigen wird.

Dieses Energieunternehmen lockt mit 8 % Dividendenrendite und befindet sich im Trendfolge-Check auf Platz 1!

Dieses Energieunternehmen lockt mit 8 % Dividendenrendite und befindet sich im Trendfolge-Check auf Platz 1!