Goldregen für Edelmetalle. Warum man Edelmetalle wieder auf dem Radar haben sollte!

| alle Artikel zur Franco-Nevada Corp. Aktie | Preisindikation: 122,865 $ +1,62 % (09:40 Uhr) | Qualitätscheck |

| alle Artikel zur Newmont Corp. Aktie | Preisindikation: 40,673 $ -0,92 % (09:40 Uhr) | Qualitätscheck |

| alle Artikel zur Silvercorp Metals Inc. Aktie | Preisindikation: 3,284 $ -0,49 % (09:40 Uhr) | Qualitätscheck |

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

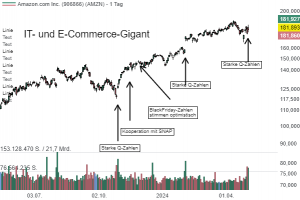

Trotz niedriger als erwarteter Inflationszahlen und einer Zinsanhebung seitens der FED von "nur" 50 Basispunkten ging es bei den Aktienmärkten letzte Woche eine Etage tiefer. Edelmetalle konnten sich diese Schwäche der Gesamtmärkte überwiegend entziehen (relative Stärke). Ein wesentlicher Grund liegt dafür vermutlich daran, dass der US-Dollar weiter an Wert verloren hat. Edelmetalle, die in US-Dollar gehandelt werden, sind negativ mit der US-Währung korreliert, ergo: je stärker der US-Dollar, desto schwächer tendenziell die Performance der Edelmetalle. Der Dollar-Index (DXY), der die wichtigsten internationalen Währungen (wie u. a. Euro und japanischen Yen) in Relation zum US-Dollar setzt, ist von 115 Ende September auf unter 104 letzte Woche gefallen. Damit hat er ca. 10 % an Wert verloren. Dies ist bullisch für Edelmetalle. Auf Sicht von drei Monaten konnten Gold-Aktien um knapp 14 % und Silber-Aktien um gut 13 % zulegen, während der S&P 500 eine Performance von 0 % aufweist.

Gold

Der Goldpreis scheint seine Durststrecke beenden zu wollen. Nachdem Gold aufgrund des Einmarsches von Russland in die Ukraine auf knapp 2070 USD hochgeschossen ist, hat der Goldpreis bis zum Tief Ende September ca. 22% an Wert abgegeben. Seitdem konnte er wieder an Stärke gewinnen u. a. dank der erwähnten US-Dollar Schwäche. Nun klebt der Goldpreis am gleitenden 200 Tage Durchschnitt, welcher allerdings noch fallend ist. Je länger der Goldpreis sich über diesem wichtigen gleitenden Durchschnitt halten kann, desto bullischer. Auch wäre es wichtig, über der psychologisch wichtigen Marke von 1800 USD zu bleiben.

Der Goldminen-Betreiber ETF mit dem Tickersymbol GDX hat von seinen Hochs Anfang April zu bis seinen Tiefs Ende September knapp 50 % an Wert verloren (!). Seitdem konnte er eine 30%ige Rallye nach oben hinlegen unter zum Teil hohen Volumina. Die großen grünen Volumenkerzen des GDX implizieren, dass große institutionelle Anleger wieder zurückgekommen sind in den Edelmetallmarkt. Dies ist bullisch. Aktuell klebt der GDX ebenfalls am gleitenden 200-Tage-Durchschnitt, während der S&P 500 deutlich unter seinen 200 Tage Durchschnitt gefallen ist. Somit sehen wir relative Stärke bei den Goldminen-Betreibern. Die beiden Schwergewichte dieses ETFs sind Newmont Corp. und Barrick Gold. Sie haben eine Gewichtung von knapp 25 %. An dritter Stelle befindet sich Franco Nevado mit einer Gewichtung von 9 %.

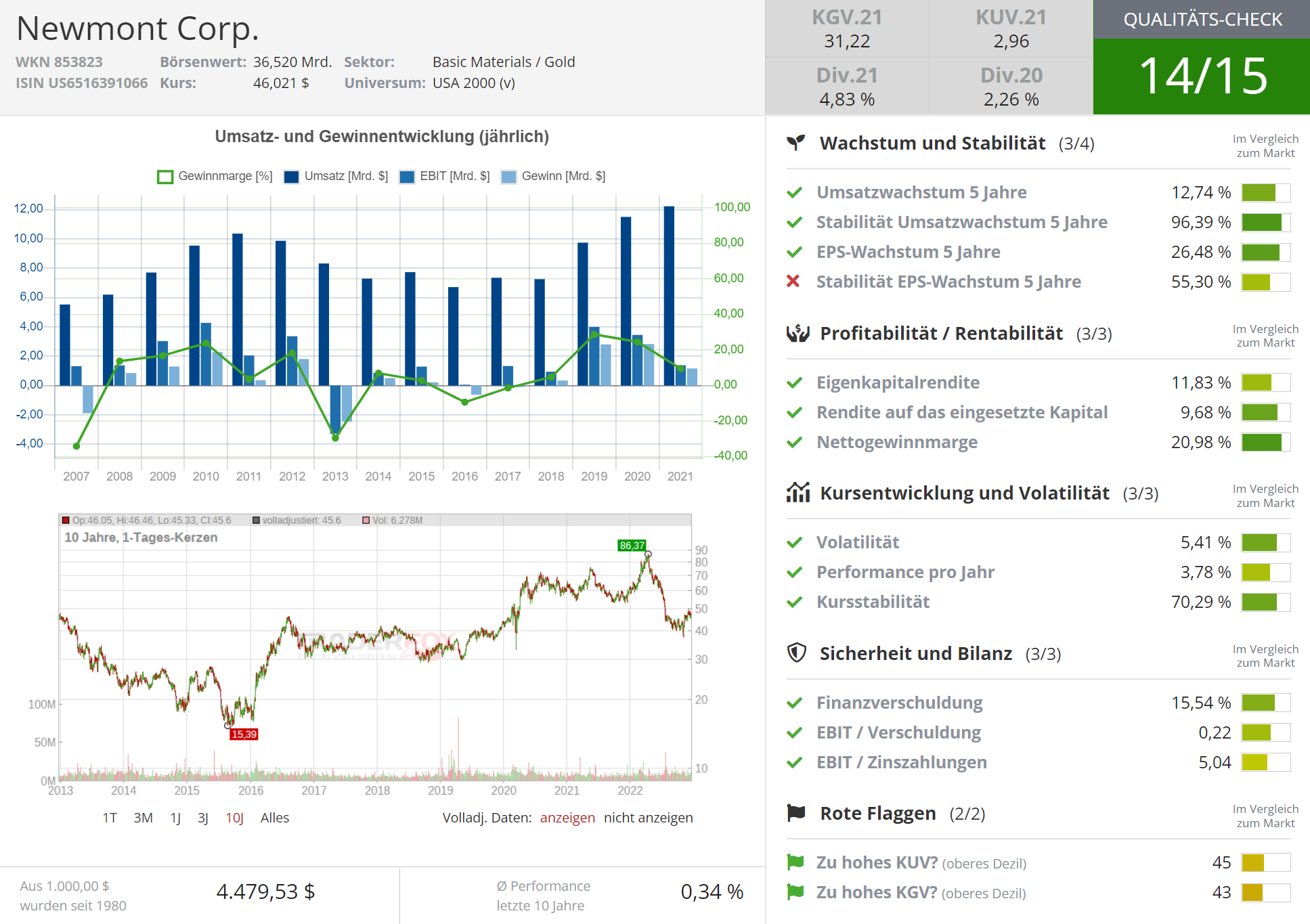

Newmont Corp. (NEM) ist der größte US-Goldminen-Betreiber (nach Marktkapitalisierung). Das Unternehmen ist spezialisiert auf die Exploration und den Erwerb von Immobilien mit Goldvorkommnissen und anderen (Edel-)Metallen wie Blei, Kupfer, Silber und Zink. Das Unternehmen ist geographisch breit aufgestellt. So besitzt man Minen in Nord- und Südamerika, Australien und Afrika. Newmont wurde 1921 gegründet und hat seinen Hauptsitz in Denver. Newmont ist ein Qualitätsunternehmen (siehe folgende Abbildung).

Quelle: Qualitäts-Check TraderFox

Die letzten Quartalszahlen wurden 01.11.2022 präsentiert. Der Quartalsgewinn wurde mit 0,27 USD pro Aktie angegeben gegenüber 0,60 USD vor einem Jahr. Die Konsensschätzung lag bei 0,29 USD. Es wurde ein Umsatz von 2,63 Mrd. USD verzeichnet gegenüber 2,9 Mrd. vor einem Jahr. Die Konsensschätzung wurde um knapp 6 % verfehlt. Die Aktien rutschten innerhalb von zweit Tagen auf ein neues 52 Wochentief ab. Dies ist sehr bärisch. Allerdings kamen dann schnell die Käufer zurück.

Das mit 25,45 Mrd. USD marktkapitalisierte Franco Nevada Corp. (FNV) ist das weltweit führende Royalty- und Streaming-Unternehmen und somit kein Goldminenbetreiber. Das Unternehmen mit Sitz in Toronto (Kanada) ist also nicht selbst an den Schürfaktivitäten beteiligt, sondern investiert in Minenprojekte und Förderer von Metallen wie Gold aber auch Gas und Öl (z.B. Machbarkeitsstudien, Darlehen, Expertise). Die Umsätze entstehen durch Lizenzverträge und Anteilen an den geförderten Rohstoffen. Somit ergeben sich stetige und gut planbare Einnahmeströme. Auch kann so der Kostenblock niedrig gehalten werden. Folglich bietet Franco-Nevada seinen Anlegern die Möglichkeit, am Goldpreis und Explorationsvorhaben zu partizipieren und gleichzeitig das Ausmaß vieler Risiken, mit denen operative Goldminenbetreiber konfrontiert sind, zu begrenzen. Der Fokus von Franco-Nevada liegt auf Edelmetallen (knapp 70 % des Portfolios). Die restlichen gut 30 % machen Erdgas und Öl aus. Auch Franco-Nevada ist ein Qualitätsunternehmen (siehe folgende Abbildung).

Quelle: Qualitäts-Check TraderFox

Die letzten Quartalszahlen wurden am 07.11.2022 vorgelegt. Die Aktie konnte um knapp 8% unter erhöhtem Volumen zulegen. Das Unternehmen berichtete im dritten Quartal 2022 einen Gewinn von 0,83 USD pro Aktie und übertraf damit die Die Konsensschätzung von 0,82 USD pro Aktie. Der Gewinn ging allerdings im Jahresvergleich um 5 % zurück. Franco Nevada erzielte im Berichtsquartal einen Umsatz von 304 Mio. USD, was einem Rückgang von 4 % gegenüber dem Vorjahr entspricht. Höhere Erträge aus Energieanlagen aufgrund realisierter Öl- und Gaspreise wurden durch niedrigere Erträge aus Edelmetall- und Eisenerzanlagen aufgrund niedrigerer Metallpreise mehr als nivelliert.

Silber

Der kleine Bruder von Gold macht charttechnisch einen bullischeren Eindruck als Gold. So liegt der Silberpreis bereits deutlich über seinem gleitenden 200-Tage-Durchschnitt. Außerdem sind alle wichtigen gleitenden Durchschnitte am Steigen (abgesehen vom 200-Tage-Durchschnitt). Letztlich steht der 50-Tage-Durchschnitt kurz davor, den 200-Tage-Durchschnitt von unten zu durchkreuzen (sogenanntes "Golden Cross").

Neben der Tatsache, dass Silber, analog zu Gold, als sicherer Hafen betrachtet wird, findet Silber auch verstärkt Anwendung in der Industrie, u.a. in der Elektroindustrie, in Leiterplatten, in Chips und in Photovoltaikzellen. Ob Smartphones, Laptops, Autobatterien oder Photovoltaikanlagen, alle sind Katalysatoren für den Silberpreis.

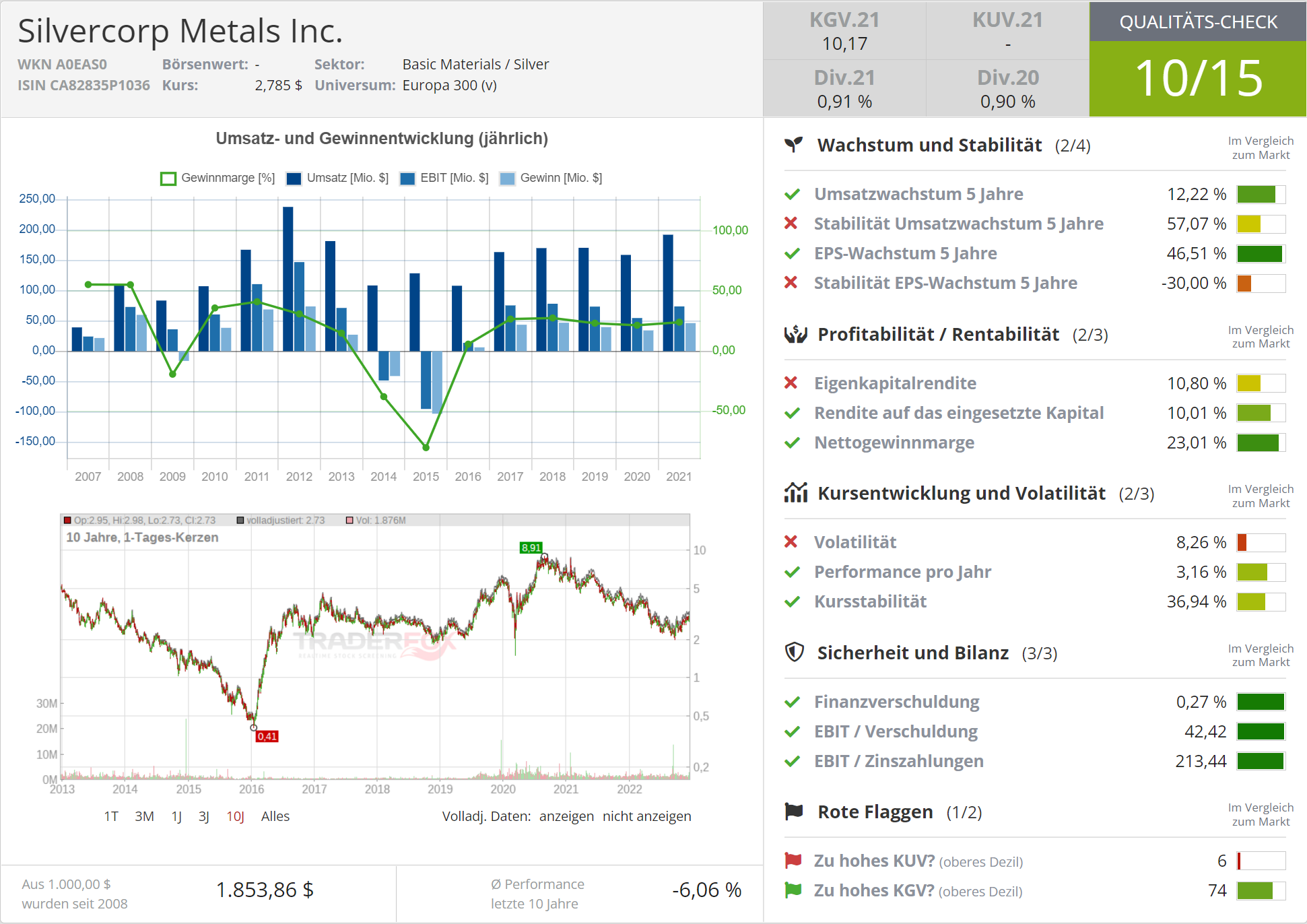

Viele Silberminenbetreiber haben seit April massiv an Federn lassen müssen. Eine Silvercorp Metals (SVM) macht charttechnisch einen bullischen Eindruck. Erstens befindet sich die Aktie über ihrem 200-Tage-Durchschnitt. Zweitens hat sie am vergangenen Freitag unter erhöhtem Volumen kräftig zulegen können, während die Gesamtmärkte an Wert einbüßen mussten. Das Unternehmen wurde 1991 gegründet und hat seinen Hauptsitz in Vancouver (Kanada). Die produzierenden Minen des Unternehmens befinden sich in China. Aktuelle Explorations- und Entwicklungsprojekte liegen in China und Mexiko.

Quelle: Qualitäts-Check TraderFox

Die letzten Quartalszahlen wurden am 03.11.2022 vorgestellt. Die Aktie konnte um 14 % zulegen. Der Gewinn je Aktie belief sich auf -0,01 USD gegenüber 0,05 USD vor einem Jahr. Der Umsatz wurde mit 51,74 Mio. USD angegeben gegenüber 58,44 Mio. USD vor einem Jahr. Die Analystenerwartungen wurden ergebnis- und umsatzseitig übertroffen, weshalb die Aktie kräftig zulegen konnte.

Weitere Aktien aus dem Silberbereich sind First Majectic Silver (AG), Pan American Silver (PAAS) und Wheaton Precious Metal (WPM). Während die beiden zuerst genannten klassische Bergbauunternehmen sind, handelt es sich beim zuletzt genannten um das weltweit größte Silberstreaming-Unternehmen.

Aufklärung über Eigenpositionen: Der Autor hält Anteile am GDX.

Auf der Invest: Buy-and-Hold extreme begeistert wieder die Anleger!

Auf der Invest: Buy-and-Hold extreme begeistert wieder die Anleger!