Megatrend-Investments: 19 Aktien, die von Künstlicher Intelligenz und ChatGPT profitieren sollten

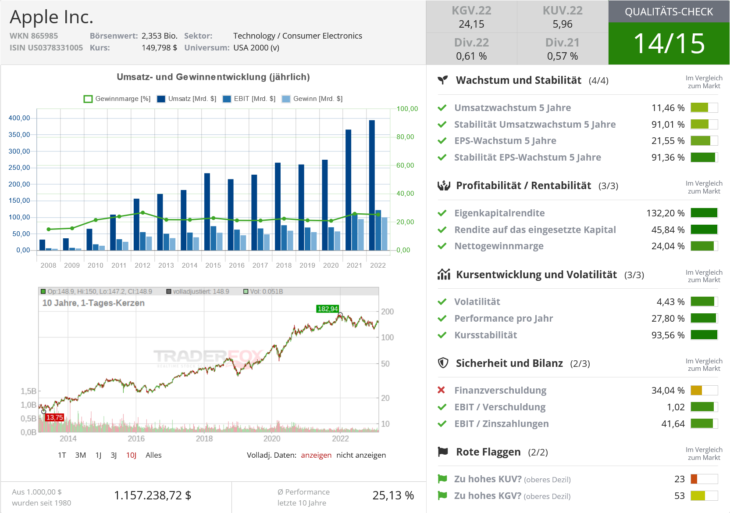

| alle Artikel zur Apple Aktie | Preisindikation: 217,687 $ +0,11 % (04:48 Uhr) | Qualitätscheck |

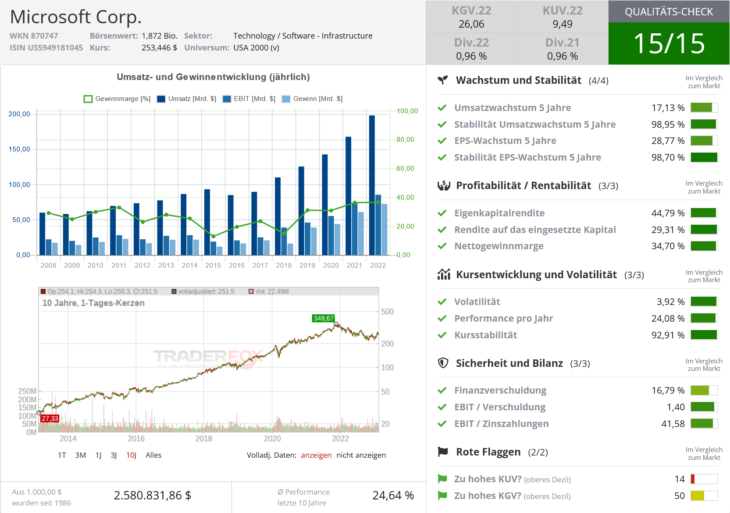

| alle Artikel zur Microsoft Corp Aktie | Preisindikation: 425,323 $ +1,63 % (04:48 Uhr) | Qualitätscheck |

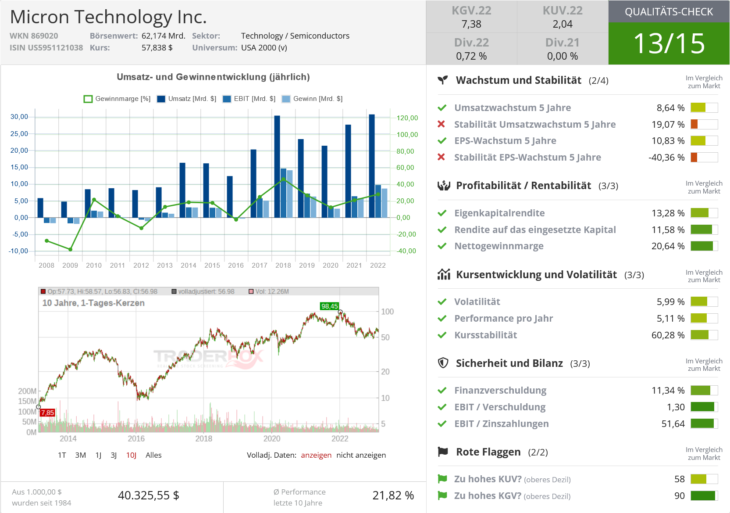

| alle Artikel zur Micron Technology Aktie | Preisindikation: 109,436 $ +1,90 % (04:48 Uhr) | Qualitätscheck |

| alle Artikel zur Alphabet Aktie | Preisindikation: 167,011 $ -0,13 % (04:48 Uhr) | Qualitätscheck |

| alle Artikel zur Salesforce Aktie | Preisindikation: 262,684 $ +2,40 % (04:48 Uhr) | Qualitätscheck |

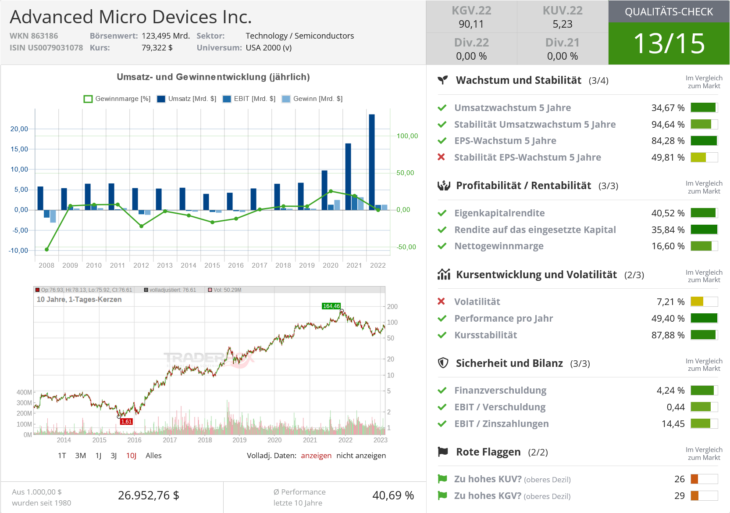

| alle Artikel zur Advanced Micro Devices Aktie | Preisindikation: 139,974 $ +1,19 % (04:48 Uhr) | Qualitätscheck |

| alle Artikel zur SERVICENOW Aktie | Preisindikation: 827,535 $ -0,15 % (04:48 Uhr) | Qualitätscheck |

| alle Artikel zur Oracle Corp Aktie | Preisindikation: 139,042 $ +0,89 % (04:48 Uhr) | Qualitätscheck |

| alle Artikel zur Taiwan Semiconductor Manufacturing Company Ltd Aktie | Preisindikation: 161,749 $ +0,92 % (04:48 Uhr) | Qualitätscheck |

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Künstliche Intelligenz (KI) ist derzeit der wohl heißeste Anlagetrend. Den Boom schüren starke Wachstumsaussichten, da die strukturelle Digitalisierung von Wirtschaft und Gesellschaft die Nachfrage nach KI-basierter Technologie weiter vorantreibt. Hinzu kommt, dass neue generative KI-Anwendungen wie ChatGPT der Branche neue Monetarisierungsmöglichkeiten eröffnen. Die Credit Suisse hat passend dazu eine Liste mit den potenziellen 19 Aktien-Profiteuren erstellt. TraderFox berichtet.

So genannte Megatrends üben auf viele Anleger eine große Anziehungskraft aus. Dazu muss man wissen, dass Megatrends laut dem Finanzdienstleister Fidelity einen grundlegenden strukturellen Wandel technischer, wirtschaftlicher und gesellschaftlicher Zusammenhänge beschreiben, die ganze Branchen und Wirtschaftszweige für viele Jahre prägen. Wie es weiter heißt, revolutionieren Megatrends Geschäftsmodelle, schaffen Raum für neue unternehmerische Perspektiven und sorgen oftmals für Wachstum. Megatrends sind also so etwas wie der "Treibstoff" der Börse, schreibt Fidelity.

Insbesondere in der IT-Branche gibt es einige Märkte, die rasch expandieren und neue Perspektiven eröffnen. Ein Beispiel dafür, wie digitale Innovationen zu einer höheren Produktivität führen können, ist aus Sicht der Credit Suisse die zunehmende Verbreitung von Anwendungen der künstlichen Intelligenz (KI).

Der KI-Markt steht an einem Wendepunkt

Der KI-basierte ChatGPT-Bot (ein Tool zur Verarbeitung natürlicher Sprache des Privatunternehmens OpenAI, das KI-Technologie nutzt, um menschenähnliche Gespräche zu führen und vieles mehr) hat Ende 2022 die Welt erobert und in nur zwei Monaten mehr als 100 Millionen Nutzer gewonnen, viel schneller als andere etablierte Apps wie Instagram oder TikTok, die 8 Monate bzw. 1,5 Jahre benötigten, um diese Nutzerbasis zu erreichen.

Es könnte den Markt für die Erstellung von Inhalten und die Softwareprogrammierung umwälzen und die Art und Weise revolutionieren, wie wir über Effizienzsteigerungen bei der Wissensarbeit denken, schreibt die zuvor zitierte Schweizer Großbank in einer aktuellen Studie.

Microsoft hat passend dazu kürzlich angekündigt, 10 Mrd. USD in OpenAI zu investieren, um das Tool weiterzuentwickeln, und wird die Anwendung bald seinen Cloud-Service-Kunden anbieten. Auch der CEO von Google erwähnte jüngst bei einem Analystengespräch, dass "KI einen Wendepunkt erreicht" hat und dass man den Kunden in den kommenden Wochen auch neue Sprachmodelle nach dem Strickmuster von ChatGPT zur Verfügung stellen wird.

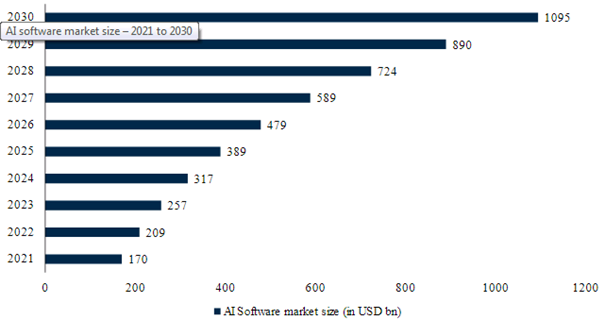

Größe des KI-Softwaremarktes - 2021 bis 2030

Quelle: Precedence Research (Bericht vom Dezember 2022), Credit Suisse

Auch wenn es nach Einschätzung der Credit Suisse noch zu früh ist, um die Größe eines potenziellen neuen Marktes für solche KI-Anwendungen zu beziffern (es gibt viele KI-Apps, die z. B. Musik oder Bilder erstellen können), ist es aus Sicht der dortigen Analysten dennoch vorstellbar, dass der Markt von hier aus nur steigen wird, und er ein gutes Beispiel dafür ist, wie digitale Innovationsaktivitäten weiter an Bedeutung gewinnen.

Laut dem Marktforscher Precedence Research wird der Markt für KI-Software mit einer durchschnittlichen jährlichen Wachstumsrate (CAGR) 2021 - 2030E von 23 % wachsen, beginnend mit einer erwarteten Größe von 170 Mrd. USD im Jahr 2023 auf bis zu 1,09 Billionen USD im Jahr 2030, was viele andere Möglichkeiten einschließt, in denen KI bereits in Software in verschiedenen Branchen eingesetzt wird.

Beteiligungsmöglichkeiten aus Anlegersicht vor allem in drei Segmenen

Das breite Spektrum der künstlichen Intelligenz bietet Anlegern gemäß Credit Suisse viele Möglichkeiten um einzusteigen. Die zuständigen Analysten glauben jedoch, dass es drei Segmente gibt, die am meisten profitieren werden: Hyperscaler (Anbieter von IT-Ressourcen auf Basis des Cloud Computings, dessen Ressourcen sich horizontal in hohem Maß skalieren lassen), Enabler (Unternehmen, die Antworten auf Fragen zur Nutzung neuer Techniken und Trends liefern und die dafür passenden Tools anbieten) und Anwendungsentwickler.

KI/Maschinelles Lernen (ML) findet in Rechenzentren statt, da diese theoretisch Daten und Rechenkapazitäten für jedes spezifische Projekt endlos skalieren können und somit die perfekte Umgebung für das Training von KI-Modellen in großem Maßstab bieten. In Anlehnung an den Goldrausch sind Investitionen in Hyperscaler laut Credit Suisse vergleichbar mit Investitionen in Goldminenbesitzer, bei denen die Schürfarbeiten von Dritten durchgeführt werden.

In diesem Segment hebt die Credit Suisse Amazon, Microsoft, Google und Baidu als klare Marktführer hervor. Dabei ist man der Ansicht, dass der Vorsprung der Hyperscaler in Bezug auf Speicher- und Rechenkapazitäten sowie Softwareverteilung wächst und weitgehend unüberwindbar ist. So belief sich beispielsweise der Gesamtumsatz von Microsoft im Cloud-Geschäft im zweiten Quartal des Geschäftsjahres 2023 auf 108 Mrd. USD, was in den letzten fünf Jahren um das Fünffache gestiegen ist und nun größer ist als der Gesamtumsatz von Microsoft in jedem Jahr vor dem Geschäftsjahr 2018.

Hyperscaler Cloud-Marktanteil

Quelle: Gartner (Bericht vom Juni 2022), Credit Suisse

Microsoft und Google führen das Feld an, Amazon ist laut Credit Suisse aber nicht zu vergessen

Die Credit Suisse glaubt, dass die großen Cloud-Service-Plattform-Unternehmen langfristig von der KI profitieren werden. Das von den Anlegern am meisten diskutierte Unternehmen ist Microsoft, da es als erstes angekündigt hat, dass es seinen Cloud-Service-Kunden bald ChatGPT anbieten wird. Außerdem wollen die Anleger wissen, ob das Unternehmen Marktanteile im Bereich der Suche gewinnen kann, indem es seine Suchplattform Bing um ChatGPT-Funktionen erweitert.

Microsoft scheint derzeit im Vorteil zu sein, aber die Entwicklung von zusätzlichen Parametern zum LLM geht schnell voran und die zitierte Großbank unterstellt, dass Alphabet in naher Zukunft aufholen kann. Nicht zu vergessen sei außerdem mit Amazon einen Konzern, der ebenfalls viel in KI investiert hat und über eine viel größere Netzwerkinfrastruktur für Cloud-Dienste verfügt als Microsoft und Alphabet. Die Analysten gehen davon aus, dass auch Amazon früher oder später auf generativer KI basierende Cloud-Anwendungen für seine Unternehmenskunden anbieten wird.

Halbleiterunternehmen dürften am meisten profitieren

Ein weiterer Nutznießer ist aus Sicht der Credit Suisse der Halbleitersektor, der wichtige Inputs für die Verarbeitung komplexer Berechnungen liefert; im Wesentlichen verkaufen diese Unternehmen Spitzhacken an unsere Goldsucher. Kein Unternehmen wird den Angaben zufolge mehr mit fortschrittlicher Datenverarbeitung in Verbindung gebracht als Nvidia, dessen Grafikprozessoren (GPUs) in etwa 85 % der weltweiten Supercomputer zu finden sind. GPUs eignen sich im Vergleich zu zentralen Recheneinheiten (CPUs) gut für die Entwicklung von KI-Training in großem Maßstab, da sie viel mehr Berechnungen gleichzeitig durchführen können.

AMD ist ein ähnlicher fabrikloser Chipdesigner, der GPUs herstellt, dessen Kernkompetenz jedoch in x86-CPU-Computer-Serverchips liegt. Daher ist AMD laut den Analysten zwar ein wichtiger Nutznießer des KI-Trends, bleibt aber weniger auf KI ausgerichtet als Nvidia und behält ein bedeutendes PC-Geschäftssegment. CPUs haben aufgrund ihres eher standardisierten Charakters und ihrer weniger wertvollen Wirkung keine so starke Preismacht wie GPUs. Dennoch hat AMD in den letzten Jahren bewiesen, dass es ein hervorragender Anbieter ist, der sowohl auf dem PC- als auch auf dem KI-Endmarkt Marktanteilsgewinne verzeichnen konnte, wenn auch von einer kleineren Basis aus. Dies ist größtenteils auf seine effektiven Chiplet-Designs zurückzuführen, die einige Vorteile bei der KI-Trainingsverarbeitung haben. Letztendlich erwarten die Analysten, dass sowohl Nvidia als auch AMD zu etablierten Unternehmen rund um KI werden.

TSMC als führende Foundry ist ein langjähriger Partner sowohl von Nvidia als auch von AMD und daher gut positioniert, um auf der säkularen Welle der Digitalisierung mitzureiten, heißt es in der Studie weiter. Angesichts der zunehmenden Kapitalintensität für jeden einzelnen Chipknoten sind Foundry-Unternehmen wie TSMC fest etabliert und verfügen über eine quasi monopolartige Preissetzungsmacht.

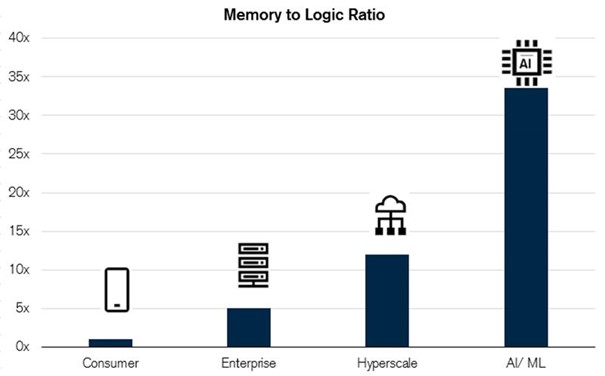

DRAM-Speicher ist ein weiterer Bereich, der besonders auf KI und Digitalisierung ausgerichtet ist. Da Grafikprozessoren keinen internen Speicher haben, ist ein DRAM-Chip erforderlich, um Daten zu speichern und die Grafikprozessoren ständig mit Daten zu füttern. Darüber hinaus hat sich die Kapitalintensität, die für den Bau neuer Speicherfabriken erforderlich ist, drastisch erhöht, was zu einer erheblichen Konsolidierung auf der Angebotsseite geführt hat. Heute gibt es im DRAM-Bereich nur noch drei große Speicheranbieter (Samsung, Micron, SK Hynix) sowie mehrere neue, von der KI angeführte Nachfragequellen.

Der Speicher wird in Rechenzentren für die KI-Verarbeitung viel stärker genutzt werden

Quellen: Unternehmensangaben, Credit Suisse

Neue Chancen für Software-as-a-Service-Unternehmen

Die dritte Kategorie von Unternehmen, die von der zunehmenden Verbreitung von KI-Anwendungen profitieren könnten, sind nach Ansicht der Credit Suisse die Anbieter von Cloud-Software-as-a-Service (SaaS). Einige Unternehmen bieten bereits KI-Anwendungen an, so zum Beispiel Salesforce.com's Anwendung (namens Einstein) innerhalb seiner Lighting-Plattform, die für seine Customer Success Platform entwickelt wurde und 2016 startete.

Man glaubt auch, dass die etablierten SaaS-Unternehmen Wege finden könnten, zusätzliche neue KI-Anwendungen der nächsten Generation, die sie innerhalb ihrer eigenen Benutzeroberfläche anbieten, an ihren Kundenstamm zu verkaufen und zu monetarisieren. Das Network-as-a-Service-Unternehmen der nächsten Generation Cloudflare hat ebenfalls vor sieben Jahren damit begonnen, maschinelles Lernen für die Bot-Erkennung, die Identifizierung von Anomalien, den Kundensupport und Business Intelligence einzusetzen.

19 Aktien sollten laut Credit Suisse von Künstlicher Intelligenz und ChatGPT profitieren

Obwohl es nach Meinung der Credit Suisse noch zu früh ist, um in naher Zukunft wesentliche Gewinne aus der Nutzung generativer KI zu erwarten, glaubt man, dass dieses Segment ein neuer Wachstumsmotor für den IT-Sektor werden wird. In der nachfolgenden Tabelle haben die Analysten der Schweizer Großbank 19 ausgewählte Aktien von Unternehmen aus jeder der drei Kategorien zusammengestellt, die gut positioniert erscheinen, um KI zu Geld zu machen.

Die 19 potenziellen KI-Aktien-Profiteure im Überblick

Quellen: Bloomberg, Credit Suisse. Schlusskurse vom 10.02.2023

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Dieses Energieunternehmen lockt mit 8 % Dividendenrendite und befindet sich im Trendfolge-Check auf Platz 1!

Dieses Energieunternehmen lockt mit 8 % Dividendenrendite und befindet sich im Trendfolge-Check auf Platz 1!