Big-Call Depotupdate - Musterdepot-Performance dank Hausse im Tech-Sektor mit +64% in Schlagweite zum Allzeithoch - KI-Highflyer Microsoft und Amazon vor neuen Allzeithochs!

| alle Artikel zur Microsoft Corp. Aktie | Preisindikation: 425,323 $ +1,63 % (06:31 Uhr) | Qualitätscheck |

| alle Artikel zur Amazon.com Inc. Aktie | Preisindikation: 182,505 $ +1,48 % (06:31 Uhr) | Qualitätscheck |

| alle Artikel zur Allianz SE Aktie | Preisindikation: 261,350 € +0,95 % (06:31 Uhr) | Qualitätscheck |

| alle Artikel zur ASML Holding N.V. Aktie | Preisindikation: 821,700 € +2,76 % (06:31 Uhr) | Qualitätscheck |

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Optionsscheine-Anleger,

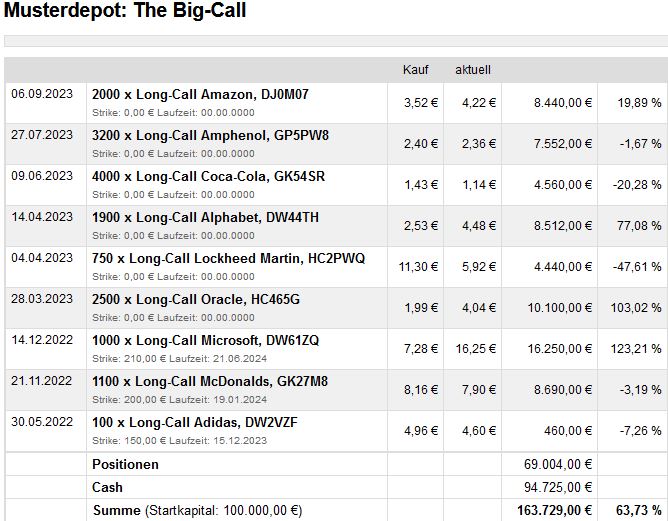

sinkende Inflationsraten dies- und jenseits des Atlantiks sorgen derzeit weiter für Schwung an den internationalen Leitindizes. Auch unsere Performance im Musterdepot präsentierte sich im Schlepptau der positiven Stimmung an den internationalen Leitbörsen zuletzt freundlicher und rangiert mit +64% in Schlagweite zum Allzeithoch von knapp 66%.

Gefragt sind einmal mehr zinssensitive Technologietitel, wobei vor allem KI-Stocks weiterhin zu den Favoriten der Anleger avancieren. Entsprechend freundlich präsentierten sich zuletzt bei unseren Depotwerten vor allem KI-Stocks wie Oracle oder Alphabet fester, mit denen wir uns frühzeitig in diesem Segment positioniert haben. Zuletzt rückte auch der Hardware-Hersteller Amphenol (APH) stärker in den Fokus der Investoren, zumal Amphenol als Spezialist für Hochleistungs-Kabel und Steckverbindungen dank des weiter forcierten Ausbaus der Data- und Cloud-Kapazitäten im Zuge des KI-Booms ebenfalls über exzellente Wachstumsperspektiven verfügt.

Überzeugen konnten bei unseren Depotwerten aus dem KI-Segment zuletzt vor allem Microsoft und Amazon, weshalb wir an dieser Stelle etwas ausführlicher auf unsere beiden Musterdepot-Highflyer eingehen wollen.

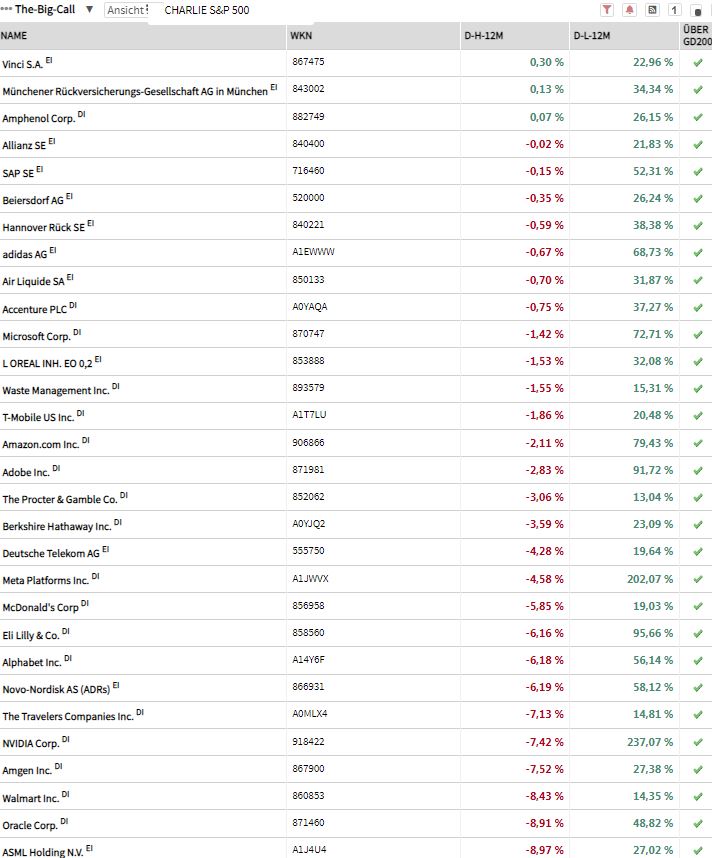

Gesamtüberblick: Diese Champions-Aktien stürmen auf neue Hochs!

Im Rahmen unseres Depotkonzepts führen wir eine Watchlist, die wir systematisch pflegen und mit neuen interessanten Kandidaten erweitern, von denen wir ausgehen, dass sie früher oder später auf neue Allzeithochs auszubrechen. Anhand des Screenings der Auswahlrangliste, die nach dem Abstand zum 52-Wochenhoch sortiert sind, lassen sich passende Kandidaten herausfiltern, die sich gerade jetzt für einen Einstieg mit einem Hebelderivat anbieten. Wir haben das hier das Screening etwas angepasst, um Qualitätswerte, die unterhalb ihres GD200 herausfiltern zu können, was die Suche nach passenden Aktien, die sich für einen antizyklischen Long-Einstieg mit einem Hebelderivat anbieten, erleichtert.

Sie finden diese Kursliste auf https://desk.traderfox.com unter "Listen" und dann auf "The Big Call" klicken.

Microsoft mischt im Megamarkt für Generative AI ganz vorne mit!

Microsoft bietet eine der spannendsten Langfrist-Storys bei den US-Big-Caps aus dem Technologiesektor. Aktuell wird Microsoft durch die Schwäche im PC-Markt belastet, was auch das Lizenzgeschäft mit Betriebssystemen und Standard-Software-Suites sowie im Hardware-Segment (Surface) ausbremst. Dank der Kooperation mit OpenAI mischt man im Zukunftsmarkt für generative AI-Applikationen ganz vorne mit und erschließt sich mit der Implementierung von KI-Applikationen wie dem neuen KI-Assistenten "Copilot" in die Office-Produkt-Suite neue margenstarke Erlösquellen, was das Konzernergebnis mittelfristig deutlich anschieben dürfte. Entsprechend bieten sich für unseren Musterdepot-Highflyer (aktuell +120%) exzellente Perspektiven.

KI-Offensive sollte Wachstum deutlich anschieben!

Nach den Verwerfungen in der Vorstandsetage des Kooperationspartners OpenAI scheinen nun die Fronten geklärt. So wurde OpenAI-CEO Sam Altman nach dem spektakulären Rausschmiss beim AI-Start-Up wieder als Vorstandschef bei OpenAI installiert, nachdem Altman zwischenzeitlich seinen Wechsel zu Microsoft bekannt gegeben hatte. Für Microsoft ist die Rückkehr von Altman an seine alte Wirkungsstätte bei OpenAI jedoch kein Beinbruch, zumal sich der Technologiekonzern im Gegenzug einen Sitz im Aufsichtsrat von OpenAI sichern konnte. Damit dürfte die äußerst erfolgreiche AI-Kooperation mit OpenAI weiter fortgesetzt werden, wobei man laut Altman Mit Hochdruck am neuen Release von ChatGPT5 arbeitet. Das Nachfolgemodell von ChatGPT4 soll dem Nutzer deutlich mehr Möglichkeiten (etwa Bearbeitung von Video-Content) bieten und seinen Vorgängerversionen beispielsweise bei der Zusammenfassung von Textinhalten oder bei der Erstellung von Mails uvm deutlich überlegen sein. Microsoft dürfte dank der OpenAI-Kooperation damit in diesem attraktiven Zukunftsmarkt weiterhin eine führende Rolle spielen. Außerhalb des Megamarkts AI bieten sich für Microsoft auch in anderen Segmenten attraktive Chancen, wobei man hier ua dank der mittlerweile abgeschlossenen Activision Blizzard-Übernahme auch im Gaming-Segment voll durchstarten kann. Megablockbuster wie "Candy Crush", "Call of Duty", "Overwatch" dürften für das Ergebnis bei der Gaming-Sparte von Microsoft mittelfristig dank der breiten weltweiten Fan-Community dieser Gaming-Blockbuster kräftig ankurbeln. Da der PC-Markt mittlerweile seine Talsohle durchschritten haben dürfte, sollte sich auch das eigentliche Kerngeschäft (Windows- und Office-Pakete) bei Microsoft deutlich erholen, was in Verbindung mit den zweistelligen Zuwachsraten der Cloud-Sparte in den kommenden Quartalen das Ergebnis nachhaltig ankurbeln dürfte.

Cloud-Wachstum und KI-Offensive sorgt für Schwung!

Im Auftaktquartal des neuen Fiskaljahres hatte Microsoft trotz der anhaltenden Schwäche im Kerngeschäft (Office-Suite, Windows) mit einem EPS-Anstieg von 2,50 auf 2,99 USD besser als erwartet abgeschnitten, während man auch bei den Umsatzerlösen mit einem Anstieg von 12,72% auf 56,52 Mrd. USD deutlicher über den Konsenserwartungen von 51,56 Mrd. USD gelegen hatte. Als Treiber erwies sich dabei einmal mehr die Cloud-Sparte, wobei Microsoft Azure mit +29% einmal mehr sehr stark abgeschnitten hatte. Da man Azure die notwendigen Cloud-Applikationen für die Programmierung und das Training von Generative AI-Applikationen bereitstellt, sollte Azure sein deutlich zweistelliges Umsatzwachstum auch in den kommenden Quartalen weiter fortsetzen können. Da man mit der Monetarisierung neuer AI-Tools wie "Copilot" (30 USD pro Nutzer und Monat) gut vorankommt und der PC-Markt mittlerweile seine Talsohle durchschritten haben dürfte, sollte sich auch das eigentliche Kerngeschäft (Windows- und Office-Pakete) bei Microsoft deutlich erholen. In Verbindung mit dem weiterhin positiven Momentum in der Cloud-Sparte und der Activision Blizzard-Übernahme ist Microsoft gut positioniert, um seine dynamische Ergebnisentwicklung mittelfristig weiter fortschreiben zu können. So rechnet der Konsens für das laufende Fiskaljahr mit einem EPS-Anstieg auf 11,16 USD, während der Gewinn je Aktie im Fiskaljahr 25/26 bereits bei knapp 15,30 USD erwartet wird.

Auch technisch präsentiert sich die Aktie in einer vielversprechenden Ausgangssituation, wobei Microsoft nach einer Konsolidierung über die Zeit- bzw. die Preisachse zeitnah mit dem Breakout auf ein neues Jahreshoch die übergeordnete Trendfortsetzung ins Visier nehmen sollte. Es bietet sich an, hier mit einem Open End Turbo-Long-Zertifikat von Morgan Stanley (MB4LRX) prozyklisch zu folgen. Aktuell weist dieses Derivat einen theoretischen Hebel von 3,84 auf, wobei die Aktie 25,77% über der Knock-Out-Schwelle von 281,77 USD, bei der das Derivat wertlos verfällt, notiert.

Amazon - eCommerce-Gigant profitiert von Online-Boom und KI-Offensive!

Zu den Top-Performern im US-Technologiesektor avanciert weiterhin unser Musterdepot-Wert Amazon (AMZN) bei dem wir seit der Depotaufnahme mit rund 20% vorne sind. Die Aktie des eCommerce-Giganten konnte zuletzt gleich von mehreren Katalysatoren profitieren. Laut einer Erhebung von Adobe Analytics war auch das jüngst zu Ende gegangene Mega-Online-Sales-Event, die "Cyber Week", ein voller Erfolg und dürfte Amazon erneut wie beim Prime Day erneut Rekordumsatzerlöse in die Kassen gespült haben. Allein am "Black Friday", wurden demnach allein in den USA 9,8 Mrd. USD (+7,5%) umgesetzt.

KI-Offensive nimmt Fahrt auf - Neuer KI-Assistent "Q" und neue Ki-Chips vorgestellt!

Auch bei der Ki-Offensive kommt Amazon gut voran. So präsentierte die Cloud-Sparte AWS kürzlich seinen neuen mit Spannung erwarteten KI-Chat-Bot vor. Der neue KI-Bot, mit der Bezeichnung "Q" wurde speziell für Unternehmenskunden konzipiert und soll ua neue Möglichkeiten bei der Prozessoptimierung oder Mitarbeiter bei klassischen Aufgaben wie etwa der Beantwortung von Nutzeranfragen, dem Erstellen von Emails uvm unterstützen. Das besondere am neuen KI-Chat-Bot von Amazon ist, dass "Q" dabei Zugriff auf alle verfügbaren Unternehmens-Daten, die etwa auf Microsoft 365, Dropbox, Slack uvm abgelegt sind erhält und dabei individuell auf die jeweiligen Bedürfnisse der Mitarbeiter zugeschnitten werden kann. Die Anbindung an die AWS Cloud sorgt dabei dafür, dass sensible und vertrauliche Unternehmensdaten nicht nach außen weitergegeben werden, was einen wesentlichen Vorteil gegenüber ChatGPT oder BARD darstellt. Mit 20 USD/Mitarbeiter und Monat bietet "Q" sicherlich eine interessante Option für Business-Kunden, zumal sich damit Routineaufgaben wie das komprimieren von Texten und Dokumenten, Grafiken und Präsentationen , beantworten von eMails, Kundenanfragen uvm erheblich vereinfachen lässt. Auch in Sachen KI-Hardware konnte AWS zuletzt mit einigen Neuerungen aufwarten. So wurden kürzlich mit AWS Graviton4 und AWS Trainium2 zwei neue High-End-Chips für das Training von Large-Language-Models vorgestellt, wobei das Training von Generativen AI-Applikationen mit dem Tranium2 gegenüber dem Vorgängermodell um den Faktor 4 gesteigert werden kann. Die neue KI-Hardware von AWS stößt schon jetzt auf große Resonanz, wobei ua Schwergewichte wie SAP, das KI-Start-Up Anthropic oder Datadog auf diese neuen High-End-Chips zurückgreifen. Da man gemeinsam mit KI-Start-Up Anthropic und einer erst kürzlich geschlossenen Kooperation mit dem Chip-Branchenprimus NVIDIA mit Hochdruck an der Entwicklung neuer High-End-Chips für KI-Applikationen arbeitet, sollte Amazon auch in diesem Zukunftsmarkt ganz vorne mitmischen.

Auch technisch macht Amazon einen vielversprechenden Eindruck. Wird die enge Seitwärtsrange am 52-Wochenhoch nach oben aufgelöst, sollte Amazon zeitnah seine übergeordnete Aufwärtsbewegung weiter fortsetzen. Mit einem Open End-Turbo-Long-Zertifikat von Morgan Stanley (MB6TFP) kann man hier auf eine Fortsetzung der übergeordneten Aufwärtsbewegung spielen. Aktuell weist dieses Derivat einen theoretischen Hebel von 3,92 auf, wobei die Aktie derzeit 25,2% über der Knock-Out-Schwelle von 109,723 USD, bei der das Derivat wertlos verfällt, notiert.

ASML - EUV-Lithographiesystem-Spezialist profitiert massiv vom KI-Boom!

Der EUV-Lithographie-Systemspezialist wird aktuell vor allem durch die Absatzflaute im Bereich Consumer-Electronics-Segment ausgebremst. Übergeordnet profitiert der Chip-Ausrüster jedoch massiv von Megatrends wie IoT, Machine Learning oder Cloud-Computing, da die EUV-Lithographiesysteme für die Produktion von Chips- und Halbleitern mit Abmessungen von <10 NM benötigt werden. Auch im Zuge des Siegeszuges bei KI-Applikationen eröffnen sich für ASML mittelfristig vielversprechende Wachstumschancen. Denn für die Herstellung von High-End-Grafikchips wie der H100 von Nvidia, die für die Erstellung und das Training von generativer AI-Applikationen benötigt werden, sind High-End-Lithographiesysteme wie das ASML-Flagschiffmodell TWINSCAN NXE:3600D erforderlich.

Perspektiven hellen sich auf - KI-Revolution sollte Absatz deutlich ankurbeln!

ASML hatte zuletzt wie viele andere Zulieferer aus dem Chip- und Halbleitersegment unter der schwachen Absatzentwicklung vor allem im Bereich Consumer Electronics zu leiden. Da viele Verbraucher angesichts weiterhin hoher Lebenshaltungskosten stärker auf ihre Ausgaben achten, verschieben viele Branchengrößen wie TSMC oder Samsung milliardenschwere Investitionen in den Ausbau ihrer Fertigungskapazitäten, was auch bei ASML ins Kontor schlägt. So musste ASML in Q3 über einen kräftigen Einbruch beim Ordereingang von 42% auf 2,6 Mrd. Euro quittieren. Hinzu kommt, dass ASML von den weiter verschärften Export-Restriktionen der US-Behörden nach China betroffen ist, die sich ab dem kommenden Fiskaljahr für deutlich sinkende Umsatzerlöse im Reich der Mitte sorgen dürften. Mittlerweile scheint jedoch ein Großteil der negativen Faktoren bei ASML eingepreist zu sein. Daher dürfte sich bei ASML nun der Fokus auf die sehr überzeugenden langfristigen Aussichten bei ASML richten. . Da die Nachfrage bei High-End-GPU´s die für die Entwicklung und das Training von so genannten Large-Language-Models wie ChatGPT seit geraumer Zeit exponentiell anzieht, hat ASML allen Grund, weiter optimistisch nach vorne zu blicken. Entsprechend rechnet ASML nach einem Übergangsjahr mittelfristig mit nachhaltig steigenden Erlösen, wobei sich der höhere Anteil der neuen EUV-Systeme auch nachhaltig positiv bei der Gewinnmarge niederschlagen dürfte. Entsprechend erwartet ASML bis zum Ende der Dekade einen Gesamterlös von rund 60 Mrd. Euro sowie einer operativen Bruttomarge von 60% - Zum Vergleich: In 2022 hatte ASML einen Umsatz von 21,2 Mrd. Euro erzielt, während die operative Marge bei 50,5% gelegen hatte. Auch die Analystengemeinde hat ihre skeptische Haltung bei ASML mittlerweile aufgegeben. So hatte zuletzt hatte JPMorgan die Einstufung mit "Overweight" bestätigt und das Kursziel von 690 auf 800 Euro angehoben. Zuvor hatte Jefferies die Einstufung mit "Buy" und einem Kursziel von 950 Euro bestätigt.

Technisch hat sich das Bild bei ASML zuletzt wieder deutlich aufgehellt, nachdem die Aktie zuletzt aus der Seitwärtsrange im Bereich oberhalb der Marke von 630 Euro ausbrechen konnte. Hier bietet sich der Long-Einstig mit einem Open End-Turbo-Long-Zertifikat von Morgan Stanley (MB0EQK) an. Aktuell weist dieses Derivat einen theoretischen Hebel von 3,77 auf, wobei die Aktie derzeit 22,18% über der Knock-Out-Schwelle von 467,28 Euro, bei der das Derivat wertlos verfällt, notiert.

Allianz - Preiserhöhungen und steigende Prämieneinnahmen sorgen für Schwung!

In einer vielversprechenden Ausgangssituation präsentiert sich aktuell die Allianz. Der Münchener Versicherungskonzern rangiert stabil im Bereich des 52-Wochenhochs. Auch im operativen Geschäft bieten sich für die Allianz mittelfristig exzellente Aussichten. Da man vor allem im Schaden- und Unfallsegment von weiteren Preiserhöhungen und steigenden Prämieneinnahmen profitiert und man im Problembereich Asset-Management zuletzt wieder positive Nettomittelzuflüsse zu verzeichnen hatte, verfügt die Allianz mittelfristig über exzellente Perspektiven im operativen Kerngeschäft.

Allianz peilt nach solidem Q3-Ergebnis operativen Gewinn am oberen Ende der Prognosespanne an!

Der Münchener Versicherungskonzern konnte zuletzt trotz hoher Großschadensbelastungen in Zusammenhang mit Unwetterschäden in Q3 mit einem besser als befürchtet ausgefallenen operativen Ergebnis in Q3 positiv überraschen, wobei man mit 3,5 Mrd. Euro (-15%) über Konsens (3,2 Mrd. Euro gelegen hatte. Da man nach neun Monaten bereits einen operativen Gewinn von 11 Mrd. Euro erzielen konnte, zeigte sich CFO Terzariol zuletzt optimistisch, dass man für das Gesamtjahr beim operativen Gewinn einen Wert klar in der oberen Hälfte der konzerneigenen Prognosespanne von 13,2 bis 15,2 Mrd. Euro einfahren wird. Da die Versicherungs-Preise weiter anziehen und die Prämieneinnahmen gerade in margenstarken Segmenten wie beispielsweise Wohngebäudeversicherungen weiter anziehen, bleiben die Aussichten trotz der wachsenden Risiken durch Großschadensereignisse im Zuge des Klimawandels mittelfristig weiterhin vielversprechend. So geht die Berenberg Bank für die kommenden Jahre von einer durchschnittlichen Verbesserung beim operativen Ergebnis von 6% aus. Auch der Analystenkonsens rechnet bei der Allianz mittelfristig mit neuen Rekordergebnissen. So dürfte der Gewinn je Aktie in 2023 auf 22,66 Euro zulegen, während für 2024 bereits ein EPS von knapp 25,9 Euro erwartet wird, womit das KGV auf Basis der Schätzungen für 2024 auf 9 sinkt.

Neue Aktienrückkäufe und steigende Dividenden erwartet

Auch die Aktionäre sollten mittelfristig von den verbesserten Ertragsaussichten beim Münchener Branchenprimus profitieren. So geht ua die DZ Bank davon aus, dass die Allianz bei der Vorlage der Q4-Zahlen im Februar ein neues Aktienrückkauf-Programm ankündigen dürfte, nachdem die Allianz Ende des Jahres ihr Ende Mai angekündigtes Aktienrückkaufprogramm über 1,5 Mrd. Euro abschließen will. Auch bei der Dividendenausschüttung sieht der Analystenkonsens für die kommenden Jahre weiter Luft nach oben. So rechnet der Analystenkonsens für 2023 mit einer Dividende von 12,00 Euro/Aktie, während für 2024 bereits 12,80 Euro/Aktie erwartet wird. Damit weist die Allianz eine attraktive Dividendenrendite von 5,5% auf und gehört damit zu den attraktivsten Dividendenwerten im Sektor.

Mit einem Hebelderivat kann man bei der Allianz auf eine Fortsetzung der übergeordneten Aufwärtsbewegung spielen, zumal sich die Aktie stabil am 52-Wochenhoch behauptet. Hier würden wir ein Open End Turbo-Long-Zertifikat von Morgan Stanley (ME4HSX) wählen. Derzeit weist dieses Derivat einen theoretischen Hebel von 3,98 auf, wobei die Aktie derzeit 25,02% über der Knock-Out-Schwelle von 175,00 Euro, bei der das Derivat wertlos verfällt, notiert.

Dieses Energieunternehmen lockt mit 8 % Dividendenrendite und befindet sich im Trendfolge-Check auf Platz 1!

Dieses Energieunternehmen lockt mit 8 % Dividendenrendite und befindet sich im Trendfolge-Check auf Platz 1!