Diese 4 europäischen Dauerläuferaktien sollten Anleger im Blick haben!

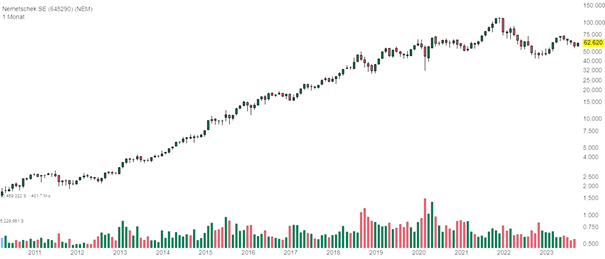

| alle Artikel zur Nemetschek SE Aktie | Preisindikation: 82,850 € +1,97 % (23:07 Uhr) | Qualitätscheck |

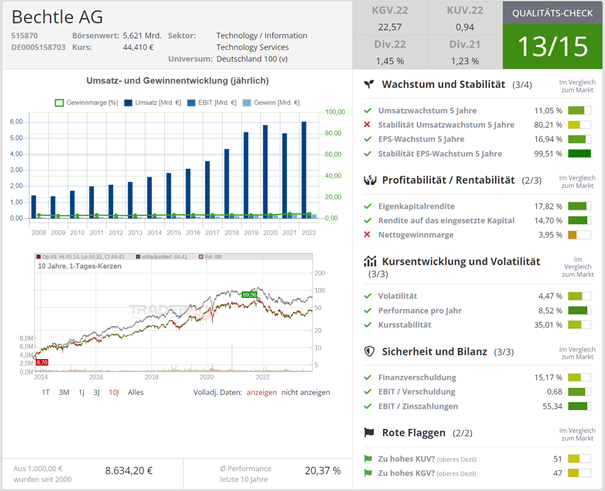

| alle Artikel zur Bechtle AG Aktie | Preisindikation: 46,460 € +1,18 % (23:07 Uhr) | Qualitätscheck |

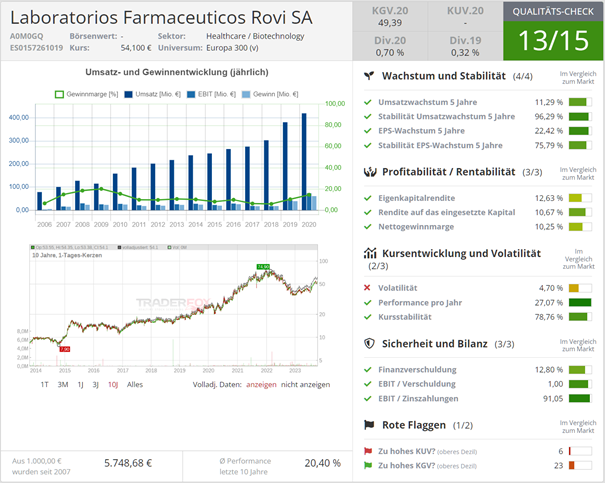

| alle Artikel zur Laboratorios Farmaceuticos Rovi SA Aktie | Preisindikation: 85,200 € +0,59 % (23:07 Uhr) | Qualitätscheck |

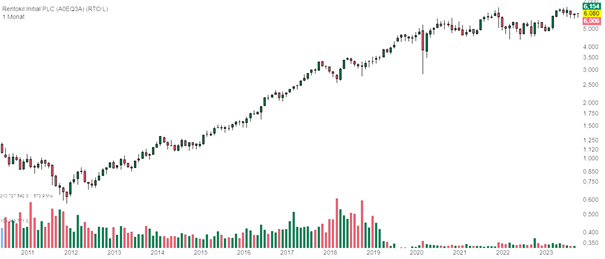

| alle Artikel zur Rentokil Initial PLC Aktie | Preisindikation: 4,800 € +1,33 % (23:07 Uhr) | Qualitätscheck |

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

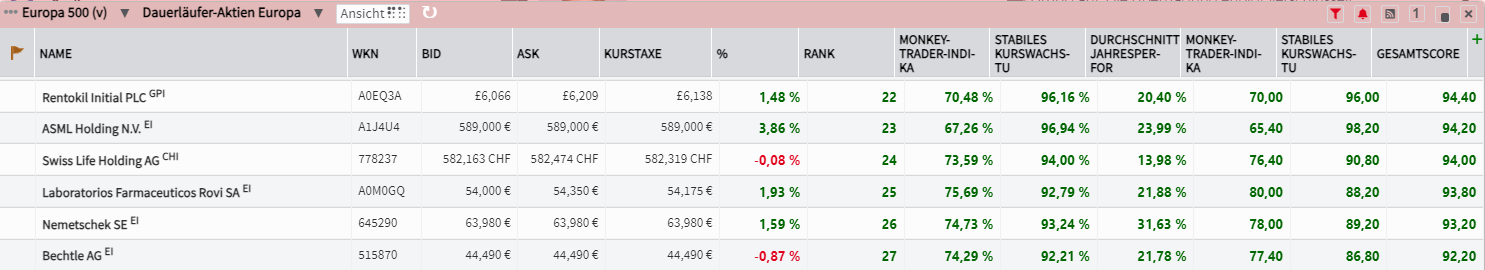

Dauerläuferaktien sind Aktien, die kontinuierlich und mit wenigen Rücksetzern steigen. Aktionäre machen sehr gute Erfahrungen mit solchen Aktien. Eine gute Dauerläuferaktie hat eine vernünftige Balance zwischen Rendite und Rücksetzern. Dauerläuferaktien sind also stabil steigende Aktien, die den Markt schlagen. Wir verwenden zwei Indikatoren, um Dauerläuferaktien zu finden.

Mit dem Indikator "stabiles Kurswachstum" legen wir eine Regressionsgerade über den Kursverlauf. Aktien mit der kleinsten, quadratischen Abweichung zeigen stabil steigende Kursverläufe. Mit dem Indikator "Monkey-Trader" simulieren wir zufällige Käufe und Verkäufe und berechnen die Wahrscheinlichkeit, mit der ein zufällig agierender Trader Gewinne erzielt. Aktien mit hohen "Monkey-Trader-Werten" sind erfahrungsgemäß einfach zu handeln und eignen sich hervorragend für den Depotaufbau.

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox Software Dauerläuferaktien zu identifizieren. Zum einen veröffentlicht TraderFox eine täglich aktualisierte Version des Research-Reports "Dauerläufer-Aktien Europa" auf https://paper.traderfox.com.

Eine weitere Möglichkeit besteht darin, das Template "Dauerläufer-Aktien Europa" in unserem Tool "AKTIEN-RANKINGS" zu öffnen.

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Dauerläuferaktien anzuzeigen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich vorgefertigte Rankings und klicke auf "Dauerläufer-Aktien Europa". Anschließend drücke ich auf Anwenden. Im Anschluss öffnet sich die Dauerläufer-Aktien Rangliste zu den 500 volumenstärksten Aktien aus Europa. Diese kann beliebig sortiert werden.

Nun stelle ich Ihnen vier Treffer genauer vor:

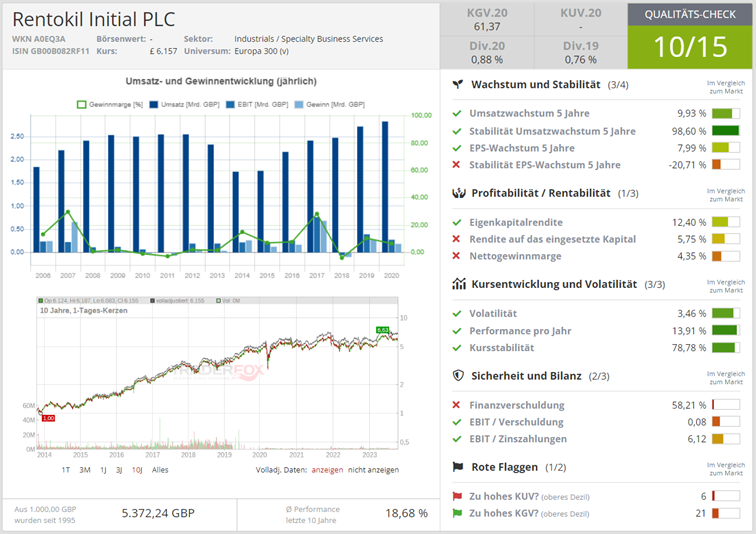

Rentokil Initial - Ein globaler Riese in der Schädlingsbekämpfung und Hygieneservices

Rentokil Initial ist ein international tätiges Dienstleistungsunternehmen, das in den Bereichen Schädlingsbekämpfung, Hygiene- und Reinigungsservice sowie Miet-Textilien agiert. Mit einem Fokus auf Schädlingsbekämpfung bietet Rentokil Initial neben der Vorbeugung gegen Insekten, Pilze und Feuchtigkeit auch Versicherungen gegen diese Risiken an. Im Bereich Hygiene und Reinigung betreibt das Unternehmen einen professionellen Reinigungsservice für verschiedene Branchen und Einrichtungen. Darüber hinaus produziert und vertreibt Rentokil Initial Geräte für Waschräume und bietet Bepflanzungen für Innenräume an. Das Unternehmen ist auch europaweit im Bereich Miet-Berufskleidung und -Textilien tätig. Das facettenreiche Portfolio umfasst eine Vielzahl von Dienstleistungen für über eine Million Kunden in über 60 Ländern.

Rentokil Initial ist ein unglaublich attraktives Unternehmen mit einer marktführenden Position in verschiedenen wichtigen Dienstleistungssegmenten weltweit. Dies wird durch die Größe und das fundierte Fachwissen des Unternehmens erreicht, das es ihm ermöglicht, langfristige Kundenbeziehungen aufzubauen. Die Strategie des Unternehmens, Fusionen und Übernahmen zu tätigen, hat das ohnehin schon beeindruckende organische Wachstum noch beschleunigt, und es kann auf eine Reihe erfolgreicher Übernahmen und Integrationen verweisen. Zu den positiven Treibern in der Branche gehören die wirtschaftliche Entwicklung, eine fragmentierte Branche und höhere Infrastrukturausgaben.

Die Schädlingsbekämpfung ist das größte Segment des Unternehmens, das 80 % des Umsatzes im ersten Halbjahr 2023 ausmacht. Dennoch wächst das Unternehmen auch in anderen Geschäftsbereichen, was die Abhängigkeit von der Schädlingsbekämpfung verringert. Darüber hinaus ist das Unternehmen in über 80 Ländern weltweit tätig und bietet seine Dienstleistungen für eine Vielzahl von Branchen an, darunter das Gesundheitswesen, die Lebensmittelverarbeitung, das Gastgewerbe und andere. Die Einnahmen von Rentokil stammen in erster Linie aus Nordamerika (62 %), doch ist das Unternehmen in seiner Reichweite global und gut diversifiziert. Diese Diversifizierung in Bezug auf die geografische Lage und die angebotenen Dienstleistungen hat sich für das Unternehmen als äußerst lukrativ erwiesen und ihm einen ständig wachsenden Gesamtmarkt und einen gleichmäßigeren Aufwärtstrend bei den Einnahmen beschert.

Das Geschäftsmodell des Unternehmens legt den Schwerpunkt auf einen proaktiven und präventiven Ansatz zur Bewältigung von Schädlingsbekämpfungs- und Hygieneproblemen. Dieser Ansatz hilft Unternehmen, kostspielige Unterbrechungen aufgrund von Schädlingsbefall oder Hygieneproblemen zu vermeiden. Dazu gehört eine umfassende Kundenbetreuung sowie die Aufklärung über Hygiene- und Schädlingsbekämpfungspraktiken. Dieser Ansatz zur Kundenbetreuung ist optimal, da er eine engere Beziehung zu den Kunden aufbaut und eine kontinuierliche Überwachung und Unterstützung ermöglicht. Viele dieser Dienstleistungen werden auf Abonnement- oder Vertragsbasis angeboten, was aufgrund des wiederkehrenden Umsatzprofils und der größeren Stabilität der Cashflows äußerst attraktiv ist.

Rentokil setzt digitale Technologie und Datenanalyse ein, um seine Dienstleistungen zu verbessern, das Kundenerlebnis zu steigern und seine Abläufe zu optimieren. Das beeindruckende Geschäftsmodell des Unternehmens wird durch den Ansatz des Managements bei Fusionen und Übernahmen untermauert. Das Unternehmen nutzt strategische Akquisitionen, um sein Dienstleistungsportfolio und seine globale Reichweite zu erweitern, was zu einem starken Wachstum beiträgt. Die größte Transaktion der letzten Jahre war die Übernahme von Terminix im Wert von etwas mehr als 6,5 Mrd. USD. Damit hat das Unternehmen seine Fähigkeiten im Bereich der Schädlingsbekämpfung erheblich erweitert und seine Monopolstellung in der Branche verbessert, was Möglichkeiten für Synergien und langfristige Wertsteigerungen bietet. Darüber hinaus hat das Unternehmen in der ersten Jahreshälfte 2023 weitere 24 Unternehmen im Gesamtwert von 202 Mio. GBP erworben. Die Erfolgsbilanz des Managements bei Fusionen und Übernahmen ist unbestreitbar, und die Fragmentierung der Erbringung grundlegender Dienstleistungen weltweit (das Management schätzt, dass es weltweit mehr als 30.000 Unternehmen gibt) impliziert einen breiten Zielmarkt, der angesprochen werden kann.

Das Unternehmen hat wieder einmal beeindruckende Ergebnisse erzielt. In der Schädlingsbekämpfung konnte man um 5,6 % organisch wachsen. Rentokil baut seine marktführende Position weiter aus und gewinnt durch Innovationen neue Kunden hinzu. Das Wachstum von "PestConnect" (Premium-IoT-Service) liegt bei einer durchschnittlichen Wachstumsrate von 20 %, was die Abonnementeinnahmen weiter steigert. Auch im Bereich Hygiene und Wohlbefinden wuchs man um 5,2%. Hier wird weiterhin ein starkes Branchenwachstum erwartet, wobei Rentokil gut positioniert ist und versucht, durch weitere Investitionen die Produkte und Dienstleistungen zu erweitern. Im Segment der Berufsbekleidung konnte man sogar um 16,3 % zulegen und lag damit deutlich über den Erwartungen, da das Segment nach der Pandemie weiterhin gut wächst. Eine hohe Kundenbindung, mit Investitionen in operative Aspekte des Geschäfts zur Wertsteigerung, waren ausschlaggebend.

In Summe hat das Unternehmen seine enorme Widerstandsfähigkeit angesichts der sich abschwächenden wirtschaftlichen Bedingungen bewiesen, was auf sein sicheres Geschäftsmodell zurückzuführen ist. Bei einer organischen Wachstumsrate von 4 bis 6 % und einer zusätzlichen Margenverbesserung ist das Geschäft unglaublich attraktiv.

Rentokil Initial hat in den letzten Jahren eine starke Performance erzielt. Die Rendite in den letzten 12 Monaten betrug 29,55 %, während die durchschnittliche Rendite der vergangenen 5 Jahre bei 13,92 % lag. Die drei Jahre Durchschnittsrendite von 4,65% deutet zwar auf eine etwas langsamere Performance hin, dennoch ist der durchschnittliche Drawdown der letzten 10 Jahre mit -19,57 % moderat.

Nemetschek - Pionier in der Architektur- und Bausoftware-Branche

Die Nemetschek SE ist einer der führenden Anbieter Europas von Software für Architektur und Bau. Das Unternehmen entwickelt, produziert und vertreibt Softwarelösungen, die in allen Phasen und Bereichen innerhalb der Bauindustrie einsetzbar sind. Die grafischen, analytischen und kaufmännischen Lösungen decken einen Großteil der gesamten Wertschöpfungskette am Bau ab – von der Planung und Visualisierung eines Gebäudes über den eigentlichen Bauprozess bis hin zur Nutzung. Zum Portfolio gehören digitale Lösungen für Visualisierung, 3D-Modellierung und Animation. Die innovativen Produkte werden weltweit von rund sechs Millionen Nutzern eingesetzt. Alle an einem Bauprojekt beteiligten Parteien können von den Lösungen des Unternehmens profitieren, da sie die Qualität des Bauprozesses verbessern und den digitalen Workflow rationalisieren. Die Transformation des Unternehmens in Richtung wiederkehrender Umsätze und die schwächelnde Konstruktionsindustrie bremsen kurzfristig die Geschäftsentwicklung. Nemetschek plant jedoch, ab 2024 zu zweistelligen Wachstumsraten zurückzukehren.

Das Wachstum hat sich in den letzten Quartalen etwas verlangsamt, aber es kann davon ausgegangen werden, dass es bald wieder anziehen wird, weil Nemetschek so positioniert ist, dass es von mehreren strukturellen Rückenwinden in Bauindustrie profitieren kann. Vor allem die Bereiche, die dem Digitalisierungstrend stark hinterherhinken, haben eine lange Wachstumsphase vor sich. Bauprojekte haben aufgrund der langsamen Einführung digitaler Tools erhebliche Kosten verursacht. Im Durchschnitt sind 90 % der Bauprojekte verspätet oder überschreiten das Budget, und 20 % aller Materialien werden verschwendet. Der Bedarf an Digitalisierung zur Verbesserung der Effizienz aufgrund komplexer Lieferketten, Arbeitskräftemangel und neuer regulatorischer Anforderungen und Ziele im Bereich der Nachhaltigkeit wird zunehmen. Nemetschek ist in einer erstklassigen Position, um Kunden bei der Bewältigung dieser Probleme zu unterstützen, indem es Lösungen für den gesamten Lebenszyklus von Gebäuden anbietet.

Ein Wachstumsmotor dürfte auch der der digitale Zwilling Data sein, dessen Pilotversion nach Angaben der Geschäftsleitung bis Ende 2023 veröffentlicht werden soll. Informationen aus verschiedenen Quellen, einschließlich der Nemetschek-Software, werden in einem einzigen digitalen Zwilling zusammengeführt, um den Betrieb eines Gebäudes über seine gesamte Lebensdauer hinweg zu beleuchten. Dies ist wichtig, da es den gesamten Bauprozess durch die Zusammenführung aller Informationen an einem Ort weiter vereinfacht. Die Software dürfte in den kommenden Jahren beträchtliche Einnahmen erwirtschaften und als Wachstumsbeschleuniger dienen.

Darüber hinaus dürfte die anhaltend erfolgreiche Umstellung auf Abonnementmodelle das Wachstum weiter unterstützen. Die kluge Strategie von Nemetschek, verschiedene Abonnementstufen mit immer mehr Funktionen und Vorteilen anzubieten, um Anreize für Kunden zu schaffen, hat zu diesem Erfolg beigetragen. Nemetschek ist in einer sehr großen Branche tätig, die sich stark auf etablierte Praktiken stützt. Daher ist es von entscheidender Bedeutung, so viele Barrieren wie möglich zu beseitigen. Die Produkte von Nemetschek bieten Möglichkeiten für Upselling und Cross-Selling, insbesondere wenn das Produkt in den Arbeitsabläufen der Benutzer verankert ist.

Nemetschek hat seit 2011 kontinuierlich ein positives Wachstum verzeichnet und seinen Umsatz von 164 Mio. USD auf 801,8 Mio. USD im Geschäftsjahr 2022 gesteigert. Noch besser ist, dass das EBITDA im gleichen Zeitraum noch schneller von 39,6 Mio. USD auf 256,9 Mio. USD gestiegen ist, während sich die Marge um 800 Basispunkte von 24,15 % auf 32 % erhöht hat. Die jüngsten Ergebnisse des 2. Quartals 2023 stimmen mit diesem Muster überein. Das Unternehmen verzeichnete einen Anstieg des Gesamtumsatzes um 3,3 %. Aufgrund von einmaligen Kosten wie Personal- und Marketingausgaben lag die EBITDA-Marge bei nur 27 %. Das Unternehmen bestätigte auch seine Prognose für das Geschäftsjahr 2023 und sagte einen Umsatzanstieg von 4 bis 6 % und eine EBITDA-Marge von 28 % bis 30 % voraus.

Die Aktie der Nemetschek SE zeigte sich in den letzten Jahren äußerst erfolgreich. Eine Rendite von 30,02 % in den letzten 12 Monaten und eine durchschnittliche Rendite von 6,17 % in den letzten fünf Jahren verdeutlichen das starke Wachstum der Aktie.

Laboratorios Farmaceuticos Rovi – führender Akteur im Bereich der Spezialbiologika

Das Unternehmen Laboratorios Farmaceuticos Rovi ist im Bereich der Forschung, Entwicklung, Herstellung und Vermarktung von kleinen Molekülen und speziellen biologischen Medikamenten tätig. Der Hauptanteil des Einkommens kommt aus Serviceverträgen im Zusammenhang mit der Fertigstellung des Produktionsprozesses für externe Unternehmen sowie der Herstellung von Produkten, die anschließend von anderen Konzernunternehmen vermarktet werden. Der Vertriebsbereich kauft und verkauft pharmazeutische Produkte. Hinzu kommen weitere Dienstleistungen sowie Forschungs- und Entwicklungstätigkeiten, die für die Gruppe jedoch nicht von allergrößter Bedeutung sind.

Seit seiner Gründung hat ROVI eine eindeutig internationale Ausrichtung. Die derzeitige Präsenz in über 100 Ländern ist das Ergebnis der Umsetzung einer auf Wachstum und Internationalisierung ausgerichteten Strategie, die 1998 begann. Diese Strategie ist nach wie vor eines der Ziele der Gruppe, sowohl in organisatorischer als auch in wirtschaftlicher Hinsicht. Die Suche nach grenzüberschreitenden Möglichkeiten ermöglicht es ihr, Risiken zu diversifizieren und ihr Geschäft zu erweitern. Die Gruppe ist sowohl in Spanien, wo sie einen Großteil ihrer Marketingaktivitäten und alle Produktionsdienstleistungen sowie Forschungs- und Entwicklungstätigkeiten durchführt, als auch im Ausland mit Tochtergesellschaften in Frankreich, Portugal, Deutschland, Italien, dem Vereinigten Königreich und Polen vertreten, über die sie ihre Produkte derzeit vertreibt oder dies in naher Zukunft plant. ROVI vertreibt verschiedene Medikamente in der ganzen Welt.

Seit seiner Gründung im Jahr 1946 befasst sich ROVI hauptsächlich mit der Erforschung und Entwicklung von Arzneimitteln auf der Basis von Heparin, einem schnell wirkenden Gerinnungshemmer. Seit 1981 konzentriert sich das Unternehmen auf die fraktionierten Derivate von Heparin, die niedermolekularen Heparine (LMWH). Dank der 70-jährigen Erfahrung von ROVI hat sich sein Hauptprodukt Bemiparin zu einer der wichtigsten Behandlungen für venöse thromboembolische Erkrankungen weltweit entwickelt. Im Jahr 2017 brachte ROVI ein Biosimilar von Enoxaparin, dem führenden Molekül auf dem Markt, auf den Markt und strebt derzeit an, ein führendes Unternehmen im Bereich der LMWH zu werden. Bemiparin hat die umfangreichste internationale Erfolgsbilanz (in mehr als 60 Ländern vertreten). Seit 2017 hat die Gruppe ihre internationale Präsenz durch die Vermarktung ihres Enoxaparin-Biosimilars verstärkt, das nun in 38 Ländern erhältlich ist. Ebenso strebt ROVI in den nächsten Jahren eine internationale Expansion dieses Produkts an, zum einen aufgrund des Wettbewerbsvorteils durch den Eintritt in einen Markt, in dem es nur vier Biosimilars gibt, und zum anderen aufgrund des erwarteten Anstiegs in den Schwellenländern, deren wirtschaftliches Potenzial auf 700 Mio. Euro geschätzt wird.

ROVI verfolgt eine risikoarme Strategie und konzentriert sich auf chronische Krankheiten mit einem breiten medizinischen Bedarf. Das Unternehmen wendet einen großen Teil seiner Einnahmen für die Forschung auf, um sowohl im Produktbereich als auch bei den Herstellungs- und Entwicklungssystemen an der Spitze zu stehen. ROVI hat in den letzten zwölf Jahren 15 neue Produkte auf den Markt gebracht und verfügt derzeit über ein Portfolio von über 40 Produkten, die in neun therapeutischen Bereichen zusammengefasst sind. Das Portfolio umfasst sowohl ROVIs eigene als auch lizenzierte Produkte, und für die meisten von ihnen besteht eine wachsende Nachfrage. Sie sind vom spanischen Referenzpreissystem praktisch nicht betroffen.

Weltweit nimmt die Akzeptanz von parenteralen Biosimilars rasch zu, und es scheint, dass sich dieser Trend in den nächsten zehn Jahren noch verstärken wird. Der Wert von Biosimilars wuchs zwischen 2015 und 2020 mit einer durchschnittlichen jährlichen Wachstumsrate von 78 % und belief sich im Jahr 2020 auf etwa 17,9 Mrd. USD. Es wird erwartet, dass er zwischen 2020 und 2030 mit einer durchschnittlichen jährlichen Rate von 15 % weiterwächst und im nächsten Jahrzehnt 75 Mrd. USD erreicht.

Darüber hinaus ist ROVI eines der wichtigsten Unternehmen im Bereich der Auftragsfertigung und gehört zu den weltweit führenden Herstellern von vorgefüllten Spritzen, die es in über 50 Länder exportiert. Seine Produktionsanlagen wurden von den europäischen und US-amerikanischen Zulassungsbehörden, der Europäischen Arzneimittelagentur (EMA) bzw. der Food and Drug Administration (FDA), genehmigt.

Das Unternehmen hat das erste Halbjahr mit Betriebseinnahmen von 380 Mio. Euro, einem EBITDA von 97,1 Mio. und einem Nettogewinn von 66,6 Mio. Euro abgeschlossen. Das CMO-Geschäft stieg in der ersten Jahreshälfte um 4 % auf 172,2 Millionen Euro. Die Sparte CMO steht im Jahr 2023 vor einem Übergangsjahr, das durch die Anpassung eines Großteils ihrer Aktivitäten an das neue Post-Pandemie-Szenario gekennzeichnet ist, in dem der Impfstoff COVID-19 nun als saisonaler Impfstoff gilt. Im Bereich der verschreibungspflichtigen Arzneimittel ist die positive Entwicklung von Risperidon ISM® hervorzuheben, dessen Umsatz im ersten Halbjahr 2023 5,2 Mio. Euro betrug und das nun in vier Ländern erhältlich ist. Der Umsatz des Enoxaparin-Biosimilars ging in der ersten Jahreshälfte um 9 % auf 74,5 Mio. Euro zurück. Im zweiten Quartal 2023 stiegen die Umsätze jedoch um 14 % gegenüber dem ersten Quartal und um 5 % gegenüber dem zweiten Quartal 2022. ROVI hebt seine Umsatzprognose für das Gesamtjahr 2023 von einem negativen Wachstum im niedrigen zweistelligen Bereich auf ein negatives Wachstum im hohen einstelligen Bereich an.

Die Aktienperformance von Laboratorios Farmaceuticos Rovi war über die letzten Jahre solide. In den letzten 12 Monaten betrug die Rendite 26,46 %, während die durchschnittliche Rendite der vergangenen 5 Jahre bei 26,93 % lag und in den letzten 3 Jahren 20,6 %.

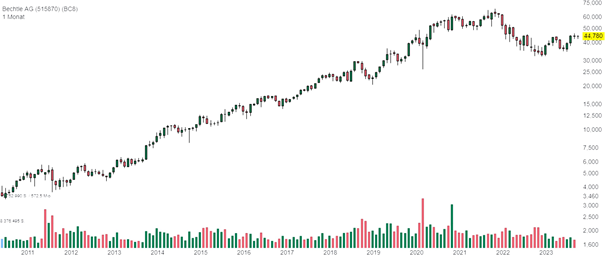

Bechtle AG - Deutschlands IT-Systemhaus Nummer Eins

Bechtle ist Deutschlands größtes IT-Systemhaus und führender IT-E-Commerce-Anbieter in Europa. Die Kombination aus Direktvertrieb von IT-Produkten mit umfassenden Systemhausdienstleistungen macht Bechtle zum zukunftsstarken IT-Partner für Mittelstand, Konzerne und öffentliche Auftraggeber. Aufgrund seiner breiten Produkt- und Servicepalette in Bezug auf Managed-Services, Outsourcing, Cloud-Architekturen sowie passender Soft- und Hardware hat sich das Unternehmen als zuverlässiger IT-Partner für den öffentlichen Sektor etabliert.

Wie viele andere große Unternehmen hat auch Bechtle den wirtschaftlichen Abschwung erlebt. Viele Unternehmen haben aufgrund der unsicheren Lage und der steigenden Ausgaben ihre Investitionen zuletzt drastisch reduziert. Dieser Trend hat sich im ersten Halbjahr aufgrund der anhaltenden Unsicherheit und des inflationären Umfelds verschärft. Laut einer Studie des Marktforschungsinstituts Gartner sanken die Verkaufszahlen von Laptops weltweit um 34,7 %, während der Absatz von Desktop-PCs in der ersten Jahreshälfte um 16,7 % zurückging. Auch Bechtle hatte Probleme mit der Investitionszurückhaltung von mittelständischen Unternehmen. Im zweiten Quartal erlebte das IT-eCommerce-Segment, das hauptsächlich Hardware verkauft, einen Umsatzrückgang von 4,8 %. Das operative Ergebnis in diesem Geschäftsbereich ist ebenfalls um etwa 10 % gesunken.

Zur Mitte des Jahres prognostizierte der bedeutende IT-Dienstleister jedoch einen Aufschwung der Nachfrage im zweiten Halbjahr aufgrund des Comebacks des deutschen Mittelstands. IT ist mittlerweile ein entscheidender Faktor für den betrieblichen Erfolg, da Unternehmen ihre Produktivität steigern, Wettbewerbsvorteile erlangen, potenzielle Kundennachfrage besser einschätzen, Compliance und Regularien umsetzen und ihre Produktivität steigern können. Außerdem sollte die deutsche Wirtschaft ab 2024 wieder wachsen. Der Bund geht von einem Wirtschaftswachstum von etwa 1,3 % aus. Dies deutet auch auf eine erneute Zunahme der IT-Investitionen hin.

So lief der Bereich IT-Systemhaus & Managed Services in der Vergangenheit schon deutlich besser. Bechtle bietet eine umfassende Beratung in Bezug auf IT-Strategie und Managed-Service-Angebote für den Betrieb von IT- und Cloud-Infrastrukturen, einschließlich Cybersicherheit, Arbeitsplatz- und Datacenter-Lösungen. Die neuesten Verkaufserfolge bei der Umsetzung komplexer Digitalisierungsprojekte ermöglichten ein erhebliches Umsatzwachstum von 13,7 %. Auch die Steigerung des Segmentergebnisses um 18,3 % auf 63,8 Mio. Euro war beeindruckend. Obwohl es schwierige Umstände gab, konnte Bechtle im zweiten Quartal aufgrund des guten Abschneidens im Bereich IT-Systemhaus & Managed Services solide Zuwächse bei Umsatz und operativem Ergebnis erzielen. Insgesamt hat Bechtle besser als erwartet abgeschnitten, mit einem Umsatzanstieg von 6,5 % auf 1,51 Mrd. Euro und einem bereinigten Vorsteuergewinn von 59,9 % auf 93,8 Mio. Euro.

Bechtle hat am 05.10.2023 den Kauf des französischen IT-Systemhauses Apixit S.A.S. abgeschlossen. Mit Apixit erweitert Bechtle das bestehende Portfolio auch in Frankreich um IT-Dienstleistungen. Apixit bringt eine breite Flächenabdeckung im drittgrößten europäischen IT-Markt mit. Der IT-Dienstleister verfügt über ein eigenes Security Operations Center (SOC) für alle sicherheitsrelevanten IT-Services bei Organisationen oder Unternehmen. Darüber hinaus umfasst das Angebotsspektrum die Bereiche digitale Infrastruktur, Dienstleistungen über das Network Operations Center (NOC) sowie vollumfängliche Managed Services und systematisches Schwachstellenmanagement.

Bechtle bekommt jetzt auch KI-Fantasie. Das Unternehmen kauft einen Anteil von 51 % an der Planet AI GmbH, einem Rostocker Unternehmen, das sich auf Deep Learning spezialisiert hat. Planet AI wurde 2015 gegründet und konzentriert sich auf die Automatisierung von Prozessen und die intelligente Analyse von Dokumenten. Planet AI kooperiert dabei mit Universitäten, Forschungseinrichtungen und IT-Firmen wie IBM. Mit 41 Angestellten und einem Umsatz von 3,1 Mio. Euro im Vorjahr konzentriert sich Planet AI hauptsächlich auf Forschung und Entwicklung. Die Integration von Vertrieb und KI-Forschung ist das Ziel der Übernahme. Zum Einsatz kommt die KI-Lösung bereits in der Logistik, der Verkehrsüberwachung, bei Banken und Versicherungen, im Gesundheitswesen sowie in Archiven.

Die Halbjahreszahlen von Bechtle für 2023 zeigen positive Entwicklungen in den Schlüsselbereichen. Der Umsatz lag im ersten Halbjahr bei rund 3,05 Mrd. Euro, ein Zuwachs von 9 % im Vergleich zum Vorjahreswert. Das Ergebnis vor Zinsen und Steuern (EBIT) belief sich auf 177 Mio. Euro, was einem Gewinnzuwachs von 7,2 % entspricht. Die EBIT-Marge lag mit 5,8 % leicht unter dem Vorjahreswert von 5,9 %. Das nach Steuern erzielte Ergebnis erhöhte sich dafür im ersten Halbjahr um 5,4 % auf 122,9 Mio. Euro. Der Gewinn je Bechtle Aktie stieg somit von 0,93 Euro auf 0,98 Euro.

Die Aktien von Bechtle verzeichneten in den letzten 12 Monaten eine Rendite von 23,57 %. Auch die durchschnittliche Rendite der letzten 5 Jahre mit 8,25 % kann sich sehen lassen. In den letzten 3 Jahren gab es jedoch einen durchschnittlichen Verlust von 7,71 %.

Liebe Grüße und eine schöne Restwoche!

David Engelhardt

Tipp: Mit dem mächtigen Aktien-Screener https://rankings.traderfox.com kannst Du selbst Dauerläufer-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

Download-Link zum S&P500-Börsenposter von TraderFox

Download-Link zum S&P500-Börsenposter von TraderFox