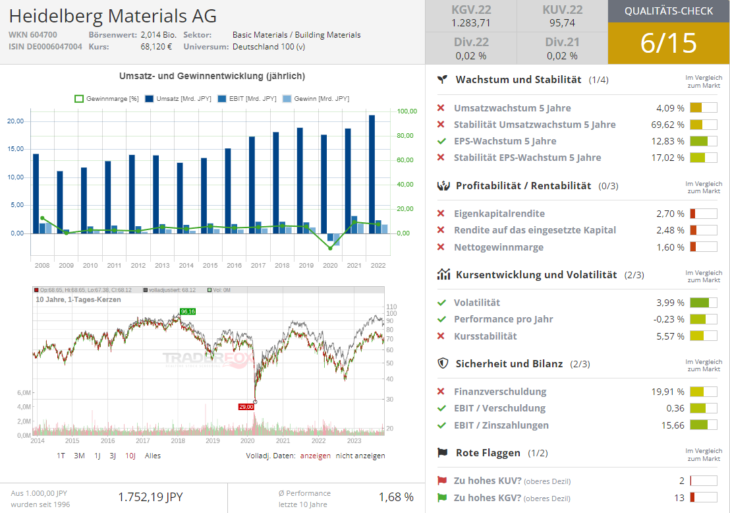

Heidelberg Materials – Europas zweitgrößter Zementhersteller mit großen Fortschritten bei umweltfreundlicher Produktion sowie bei der Profitabilität

| alle Artikel zur Heidelberg Materials AG Aktie | Preisindikation: 95,690 € +1,13 % (23:51 Uhr) | Qualitätscheck |

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Europas zweitgrößter Zementhersteller Heidelberg Materials [WKN: 604700, ISIN: DE0006047004] befinde sich laut Focus Money (Ausgabe 46-2023) längst im Wandel auf eine grünere Zukunft. Der DAX-Konzern wolle mit umweltfreundlich hergestelltem Zement und Beton seinen Beitrag zum Klimaschutz beitragen.

Fokus auf Umweltschutz ist nicht freiwillig, sondern ein Muss

Diese Maßnahme sei überlebensnotwendig, weil die Zementproduktion als eine der Industrien mit dem höchsten CO2-Ausstoß immer ein Ziel der Kritik von Klimaschützern sei. Heidelberg Materials habe darauf bereits reagiert und biete unter dem Label EcoCrete nachhaltige Betonsorten an. Hier habe man die CO2-Emissionen im Herstellungsprozess um 66 % reduzieren können.

Am norwegischen Produktionsstandort Bervik entwickle Heidelberg Materials ein Pilotprojekt zur Abscheidung, Einlagerung und Speicherung von CO2. Ein weiteres Umweltprojekt zum Recycling von Altbeton werde im kommenden Jahr in Frankreich starten.

Mit den ergriffenen Maßnahmen zur umweltfreundlicheren Produktion von Baustoffen reagiere Heidelberg Materials auch auf die immer strikter werdenden Nachhaltigkeitskriterien der Finanzwelt. Zuletzt habe der Konzern von MSCI ESG die zweitbesten Bewertung AA erhalten.

Gute Halbjahreszahlen und Erhöhung der Prognose

Konzernchef Dominik von Achten werte die Auszeichnung als Bestätigung für die eigene Pionierrolle bei der Dekarbonisierung der Baustoffindustrie. Auch operativ könne Heidelberg Materials überzeugen. Im 1. Halbjahr sei der Umsatz zwar um 4 % auf 5,6 Mrd. Euro rückläufig gewesen. Beim EBITDA sei es aber um fast 25 % auf 1,1 Mrd. Euro nach oben gegangen.

Der Ordereingang sei trotz der schwächeren Nachfrage im privaten Wohnungsbau dank vieler Infrastrukturprojekte und Aufträgen aus dem Gewerbebau stabil. Die starke Ergebnisentwicklung sei durch die im Jahresverlauf nachgebenden Rohstoff- und Energiekosten möglich gewesen.

Der Konzern habe die guten Halbjahreszahlen gleich mit der Erhöhung der Jahresprognose abgerundet. Anstatt eines EBITDA von 2,7 bis 2,9 Mrd. Euro gehe man nunmehr von einem Wert zwischen 2,85 und 3 Mrd. Euro aus.

Obwohl der DAX-Wert mit einer Performance von 35 % zu den stärksten Vertretern im deutschen Leitindex zähle, liege die Marktkapitalisierung von rund 12 Mrd. Euro noch immer deutlich unter dem von Analysten veranschlagten Unternehmenswert von 18 Mrd. Euro. Das 2024er-KGV liege bei günstigen 7. Gemessen an der Dividende von 2,70 Euro je Aktie für das Jahr 2022 betrage die aktuelle Dividendenrendite 3,7 %. Für das laufende Geschäftsjahr sei jedoch von mehr für die Anteilseigner auszugehen. Focus Money rät daher mit einem Kursziel von 90 Euro zum Kauf (33 % Potenzial).

Quelle: Qualitäts-Check TraderFox

Hinweis

Im "aktien Magazin" informieren wir unsere Leser Woche für Woche über die wichtigsten Kaufempfehlungen renommierter Analystenhäuser und Banken sowie aus Printmedien und Börsenbriefen. Unsere Leser lieben dabei unser Ranking der Top-Kursziele. Sie sehen sofort, welche Aktien laut Analysten, das derzeit höchste Kurspotenzial haben!

Auf der Invest: Buy-and-Hold extreme begeistert wieder die Anleger!

Auf der Invest: Buy-and-Hold extreme begeistert wieder die Anleger!