Industriegase-Hersteller verfügt dank Carbon Capturing und Übergang zur Wasserstoff-Wirtschaft über exzellente Aussichten - Air Liquide bietet sich für einen Einstieg mit einem Hebelderivat an!

| alle Artikel zur Waste Management Inc. Aktie | Preisindikation: 196,912 $ -1,50 % (08:27 Uhr) | Qualitätscheck |

| alle Artikel zur Hannover Rück SE Aktie | Preisindikation: 230,700 € +1,05 % (08:27 Uhr) | Qualitätscheck |

| alle Artikel zur Air Liquide SA Aktie | Preisindikation: 167,400 € +1,57 % (08:27 Uhr) | Qualitätscheck |

| alle Artikel zur Amphenol Corp. Aktie | Preisindikation: 63,847 $ +3,38 % (08:27 Uhr) | Qualitätscheck |

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Optionsscheine-Anleger,

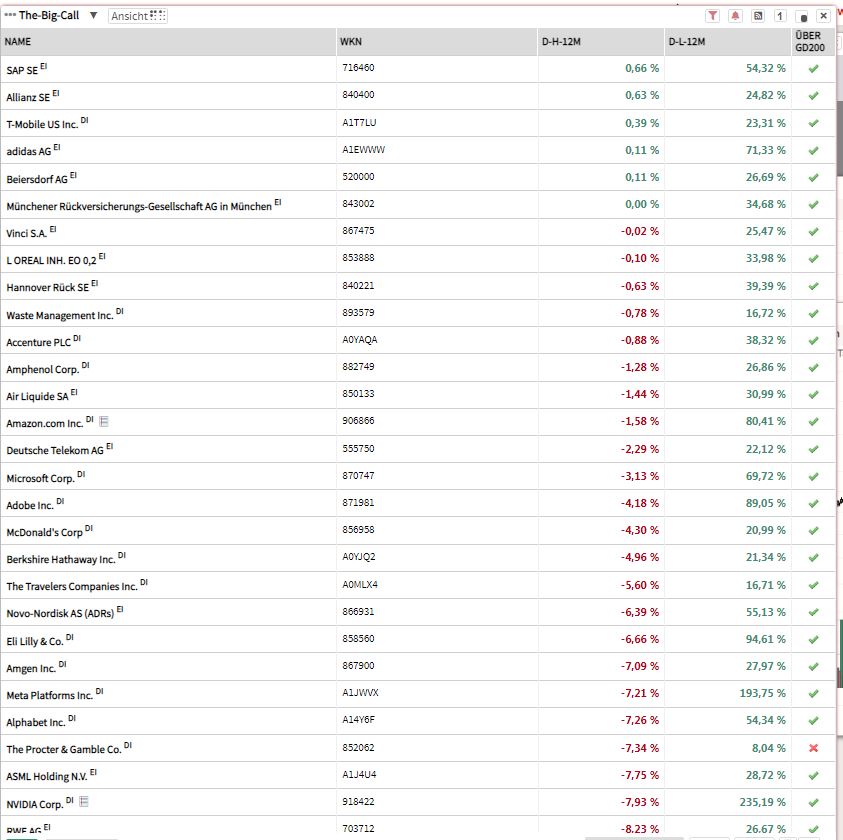

in unserem Depot-Konzept "The Big Call" setzen wir auf Qualitätswerte, die in der Vergangenheit erfolgreich bewiesen haben, dass sie in der Lage sind, Umsatz und Ergebnis dank ihrer überlegenen Langfrist-Strategie und ihrem starken Produktportfolio auch in einem schwierigen Umfeld nachhaltig steigern können.

Gesamtüberblick: Diese Champions-Aktien stürmen auf neue Hochs!

Im Rahmen unseres Depotkonzepts führen wir eine Watchlist, die wir systematisch pflegen und mit neuen interessanten Kandidaten erweitern, von denen wir ausgehen, dass sie früher oder später auf neue Allzeithochs auszubrechen. Anhand des Screenings der Auswahlrangliste, die nach dem Abstand zum 52-Wochenhoch sortiert sind, lassen sich passende Kandidaten herausfiltern, die sich gerade jetzt für einen Einstieg mit einem Hebelderivat anbieten. Wir haben das hier das Screening etwas angepasst, um Qualitätswerte, die unterhalb ihres GD200 herausfiltern zu können, was die Suche nach passenden Aktien, die sich für einen antizyklischen Long-Einstieg mit einem Hebelderivat anbieten, erleichtert.

Sie finden diese Kursliste auf https://desk.traderfox.com unter "Listen" und dann auf "The Big Call" klicken.

Air Liquide - Industriegasehersteller profitiert massiv von Megatrends Grüner Wasserstoff und Carbon Capturing!

Der Industriegasehersteller Air Liquide gehört aktuell zu den technisch stärksten Werten unserer Auswahlrangliste bei "The Big Call". Air Liquide verfügt im Kerngeschäft mit Industrie- und medizinischen Gasen dank Preiserhöhungen und einer robusten Nachfrage in den Kernmärkten Europa und Nordamerika über gute Aussichten, zumal sich auch die Absätze in Asien mittelfristig weiter erholen dürften. Dank des von der EU forcierten Übergangs zur Wasserstoff-Wirtschaft kann sich Air Liquide als vollstufiger Anbieter in diesem Segment gute Chancen auf weitere Großaufträge ausrechnen. Ebenfalls gute Aussichten kann sich Air Liquide bei so genannten Carbon Capturing-Lösungen ausrechnen, zumal man hier mit seiner Cryocap-Technologie ebenfalls zu den technologisch führenden Anbietern gehört.

Carbon Capturing und Übergang zur Wasserstoffwirtschaft dürften Wachstum deutlich anschieben!

Außerhalb des eigentlichen Kerngeschäfts rund um Industriegase und Medizinische Gase, das mehr als 85% der Gesamterlöse zum Kerngeschäft beisteuert, eröffnen sich für Air Liquide vor allem im Anlagenbau-Segment mittelfristig exzellente Wachstumschancen. Insbesondere die Kompetenz im Bereich Wasserstoff-Technologie dürfte Air Liquide mittelfristig in die Karten spielen. Denn mit seiner Konzernsparte Global Markets & Technologies, die unter anderem schlüsselfertige Wasserstoff-Tankstellen, Elektrolyseure sowie passende Lösungen für die Distribution und Lagerung von Wasserstoff anbietet, gehört man in diesem Segment zu den führenden Playern. Gerade in Deutschland kann sich Air Liquide dabei im Zuge der von Bundeswirtschaftsminister Habeck ausgerufenen Wasserstoff-Offensive berechtigte Hoffnungen auf lukrative Großaufträge machen, zumal hier ua knapp 20 Mrd. Euro in den Ausbau eines Wasserstoff-Kernnetzes sowie des Verteilernetzwerks fließen sollen. Air Liquide verfügt bereits in der Rhein/Ruhr-Region über ein Wasserstoffnetzwerk mit einer Gesamtlänge von 270 Kilometern, während man außerdem seine Wasserstoff-Produktionskapazitäten gemeinsam mit Partnern wie Siemens Energy weiter ausbaut.

Ebenfalls gut positioniert ist Air Liquide im Bereich Carbon Capturing, wobei diese Technologie bei der Erfüllung der ehrgeizigen Klimaziele künftig eine bedeutende Rolle spielen dürfte. Immer mehr Industrieunternehmen setzen bei der Reduktion ihrer CO2-Emissionen auf schlüsselfertige Carbon-Capturing-Lösungen, wobei sich dieser Trend angesichts steigender CO2-Abgaben mittelfristig weiter fortsetzen dürfte. Air Liquide hat in diesem Segment mehrere bedeutende Referenzaufträge vorzuweisen. Neben einer CCUS-Anlage für den französischen Baustoffhersteller EQIOM am Standort in Lumbres realisiert man derzeit eine Carbon-Capturing-Anlage für den Zementhersteller Holcim in Belgien. In Antwerpen ist Air Liquide gemeinsam mit dem Chemiekonzern BASF an der Realisierung des KAIRO @ C-Projekts, mit dem die CO2-Emissionen des Industrieclusters im Hafen von Antwerpen in den ersten zehn Jahren um insgesamt 14,2 Millionen Tonnen reduziert werden sollen, beteiligt. Da Carbon Capturing mittelfristig eine wichtige Rolle bei der Reduktion von CO2-Emissionen in der Industrie spielen werden, bieten sich für Air Liquide in diesem Zukunftsmarkt, der laut einer Erhebung der Marktforscher von Brainy Insights bis 2032 um durchschnittlich 16,5% pa wachsen dürfte, stark aufgestellt.

Air Liquide weiter auf profitablem Wachstumskurs!

Air Liquide konnte zuletzt in Q3 mit einem organischen Umsatzplus von 1,5% auf 6,81 Mrd. Euro insgesamt ein solides Ergebnis vorweisen, wobei man vor allem in den Kernmärkten Europa und Nordamerika trotz der weiterhin eingetrübten Konjunkturaussichten mit leichten Zuwächsen aufwarten konnte. In den kommenden Quartalen dürften sich die Erlöse im Industriegase-Segment vor allem in der Region Asien/Pazifik wieder etwas erholen, zumal sich die chinesische Binnenwirtschaft langsam wieder erholt. Da man mit der Umsetzung des Effizienzsteigerungs-Programms "ADVANCE" erfolgreich unterwegs ist und gleichzeitig Preiserhöhungen im Industriegase-Segment durchsetzen kann, dürfte Air Liquide seinen profitablen Wachstumskurs weiter fortsetzen. Für das laufende Fiskaljahr sieht sich Air Liquide auf Kurs, seine Jahresziele, die ua weitere Margenverbesserungen sowie eine nachhaltige Steigerung beim Gewinn je Aktie vorsehen, sicher erreichen zu können. Aktuell rechnet der Analystenkonsens für 2023 mit einem EPS von 6,50 Euro, während die Konsenserwartungen für 2024 bzw. 2025 ein EPS von 7,01 bzw. 7,70 Euro vorsehen. Fundamental ist Air Liquide mit einem KGV25e von 22 nicht zu teuer bewertet.

Technisch präsentiert sich Air Liquide weiterhin in einer vielversprechenden Ausgangssituation. Wird die Konsolidierung am 52-Wochenhoch nach oben aufgelöst, kann man bei Air Liquide prozyklisch mit einem Hebelderivat folgen. In diesem Zusammenhang würden wir ein Open End Turbo-Long-Zertifikat von Morgan Stanley (MB618G) wählen. Derzeit weist dieses Derivat einen theoretischen Hebel von 3,49 auf, wobei die Aktie derzeit 28,42% über der Knock-Out-Schwelle von 123,279 Euro, bei der das Derivat wertlos verfällt, notiert.

Amphenol - Netzwerktechnikhersteller profitiert massiv von KI-Trend!

Der US-Verbindungs-Technikspezialist Amphenol (APH) überzeugte zuletzt mit einer konstruktiven Price-Action. Der US-Konzern hat sein Portfolio in den vergangenen Jahren konsequent ausgebaut und offeriert neben elektrischen sowie elektronischen Steckverbindungen, InterconnectSystemen, Antennen sowie Sensoren, Coaxial- und HochgeschwindigkeitsKabeln, mit denen Amphenol Marktsegmente wie die Bereiche Automotive, Energieerzeugung oder Fabrik-Automation uvm abdeckt, vor allem High-End-Steckverbindungen und Hochleistungs-Kabellösungen, die vor allem im Cloud- und Datacenterbereich zum Einsatz kommen. Da nicht nur Schwergewichte wie Amazon, Alphabet, Microsoft uvm ihre Cloud- und Datacenter-Kapazitäten im Zuge des exponentiell steigenden Datenaufkommens weiter kräftig nach oben fahren, dürfte Amphenol als Marktführer in diesem Segment mittelfristig überdurchschnittlich stark wachsen. Für frische Impulse dürfte mittelfristig außerdem die KI-Revolution sorgen, was den Absatz bei speziell konfektionierten High-End-Verbindungstechnik-Lösungen, die etwa für Cloud- und Datacenter-Applikationen benötigt werden, auch mittelfristig deutlich ankurbeln dürfte. Entsprechend bieten sich für unseren Musterdepot-Wert exzellente Wachstumschancen, wobei sich die Aktie nach dem jüngst erfolgten Ausbruch auf ein neues Jahreshoch auch technisch in einer vielversprechenden Ausgangsposition befindet.

Amphenol überzeugt mit starken Q3-Zahlen!

Auch operativ konnte Amphenol zuletzt überzeugen, was ein Blick auf die zuletzt vorgelegten Q3-Zahlen belegt. Zwar musste man hier über einen Umsatzrückgang von 3% auf 3,20 Mrd. USD hinnehmen. Allerdings lag man damit über den Konsenserwartungen von 3,10 Mrd. USD. Negativ bemerkbar machte sich dabei vor allem Rückgänge bei Kommunikations-Infrastrukturlösungen, zumal viele Mobilfunkcarrier ihre Investitionen in den Netzausbau zurückgefahren hatten. Beim Konzernergebnis lag man hingegen trotz eines Gewinnrückgangs von 80 auf 78 Cents über Konsens (76 Cents). Für das laufende Fiskaljahr gab Amphenol einen optimistischen Ausblick und rechnet mit einem EPS in der Spanne von 2,94 bis 2,96 USD, während der Analystenkonsens hier im Vorfeld bei 2,92 USD gelegen hatte. Mittelfristig dürfte Amphenol nach einem Übergangsjahr 2023 gute Chancen haben, wieder auf den Wachstumspfad zurückzukehren. Neben dem zu erwartenden Investitionsboom bei Cloud- und Datacenter-Applikationen im Zuge von Megatrends wie KI, Cloud-Computing, IoT uvm dürfte Amphenol auch dank der jüngst erfolgten Übernahmen seinen Wachstumskurs weiter fortsetzen. Spannend ist hier vor allem der Zukauf von PCTEL, einem der technologisch führenden Anbieter im Bereich Hochleistungs-Antennen- und Übertragungstechnik für Anwendungen wie den neuen 5G-Mobilfunkstandard sowie IoT-Solutions für die Industrie. Auch bei speziellen Connectivity-Lösungen für militärische Anwendungen hat man sich zuletzt mit der Übernahme von Q Microwave und XMA Corporation weiter verstärkt, was vor allem vor dem Hintergrund der steigenden Defense-Ausgaben der NATO-Staaten bedeutsam ist. Entsprechend rechnet der Analystenkonsens für das kommende Fiskaljahr mit einem EPS von 3,19 USD, während der Gewinn je Aktie in 2025 bei 3,63 USD erwartet wird.

Nachdem Amphenol zuletzt auf ein neues Jahreshoch ausbrechen konnte, bietet sich hier der prozyklisch Einstieg mit einem Hebelderivat an. Hier würden wir ein Open End-Turbo-Long-Zertifikat von Morgan Stanley (MB8A8H) wählen. Derzeit weist dieses Derivat einen theoretischen Hebel von 3,15 auf, wobei die Aktie aktuell 31,5% über der Knock-Out-Schwelle, bei der das Derivat wertlos verfällt, notiert.

Waste Mangement - Abfallentsorger überzeugt mit starker Langfrist-Story!

Waste Management (WM) gehört zu den interessantesten Langfrist-Storys bei den US-Big-Caps aus dem Abfall- und Entorgungs-Sektor. Der US-Branchenprimus hat es in den vergangenen Jahren geschickt verstanden, seine Marktposition durch gezielte Übernahmen auszubauen, was sich nun bezahlt macht. Da die Abfall- und Entsorgungsvolumina dank der robusten US-Konjunktur im Gewerbekundensegment wieder deutlich anziehen, ist man mit seinem gut ausgebauten Recycling- und Deponienetzwerk bestens positioniert, zumal man dank Gebührenerhöhungen und der zunehmenden Automation von Recycling-Prozessen attraktive Margen einfahren kann. Damit bleibt Waste Management bei den Zyklikern einer der Favoriten auf unserer Auswahlrangliste von "The Big Call".

Waste Management überzeugt mit soliden Q3-Zahlen!

Operativ konnte Waste Management zuletzt mit einem soliden Q3-Zahlenwerk überzeugen. Dank höherer Abfallvolumina und weiterer Gebührenerhöhungen im Kerngeschäft mit Abfallentsorgung und im Deponie-Segment verbesserte sich der bereinigte Gewinn je Aktie von 1,56 auf 1,63 USD, was oberhalb der Konsenserwartungen von 1,61 USD gelegen hatte. Was bei Waste Management aktuell weiter auf die Stimmung drückt, sind sinkende Preisnotierungen bei Sekundärrohstoffen, was derzeit im Recycling-Segment für sinkende Margen sorgt. Da man hier durch die Automation von Recycling-Prozessen erfolgreich gegensteuert und sich der Kostendruck weiter abschwächt, sollte Waste Management auch in den kommenden Quartalen positiv überraschen, zumal man im Kerngeschäft mit Entsorgungs- und RecyclingServices weitere Preiserhöhungen plant und die Abfallvolumina weiter anziehen. Entsprechend bieten die Konsenserwartungen, die für das laufende Fiskaljahr einen Gewinn von 5,98 USD/Aktie vorsehen, Spielraum für positive Überraschungen.

Technisch präsentiert sich Waste Management in einer vielversprechenden Ausgangslage, wobei die Aktie stabil am 52-Wochenhoch konsolidiert. Mit einem Open End Turbo Long-Zertifikat von Morgan Stanley (MB8YHL) kann man hier prozyklisch folgen. Aktuell weist dieses Derivat einen theoretischen Hebel von 3,79 auf, wobei die Aktie derzeit 26,11% über der Knock-Out-Schwelle von 127,785 USD, bei der das Derivat wertlos verfällt, notiert.

Hannover Rück - Rückversicherer profitiert weiter von steigenden Preisen und höheren Prämieneinnahmen!

In einer vielversprechenden Ausgangssituation befindet sich derzeit die Hannover Rück. Der nach Prämieneinnahmen weltweit drittgrößte Rückversicherer dürfte wie viele andere Schwergewichte wie die Swiss Re oder die Münchener Rück auch mittelfristig von steigenden Preisen zur Absicherung von Schadensrisiken und steigenden Prämieneinnahmen profitieren. Da es die Hannover Rück dank ihres weitsichtigen Risikomanangements in schöner Regelmäßigkeit gelingt, auch in Krisenjahren mit einer deutlich erhöhten Schadensbelastung attraktive Margen einzufahren, gehört die Hannover Rück zu unseren Favoriten in der Auswahlrangliste von "The Big Call".

Operativ konnte die Hannover Rück zuletzt überzeugen. Zwar verzeichnete man beim operativen Ergebnis (EBIT) einen leichten Gewinnrückgang von 544,1 Mio. Euro auf 484,3 Mio. Euro, allerdings hatten hier vor allem Rückstellungen für künftige Großschadensereignisse belastet. Aufgrund einer deutlich gesunkenen Steuerlast verbesserte sich der Nettogewinn unter dem Strich jedoch deutlich von 301,4 auf 439,4 Mio. Euro. Da die Hannover Rück nach neun Monaten bereits einen Nettogewinn von rund 1,4 Mrd. Euro vorzuweisen hat, sieht man sich auf Kurs, das Jahresziel von 1,7 Mrd. Euro beim Konzernergebnis sicher erreichen zu können. Da im Zuge der zu Jahresbeginn anstehenden Vertragserneuerungen nach Einschätzung vieler Analysten dank der jüngsten Großschadensereignisse vor allem im Schaden- und Unfallsegment weitere deutliche Preiserhöhungen zu erwarten sein dürften, hat die Hannover Rück gute Chancen, auch in 2024 ein neues Rekordergebnis einfahren zu können. Nach einem EPS von 15,00 Euro in 2023 dürfte der Gewinn je Aktie in 2024 auf 17,83 Euro anziehen. Fundamental ist die Hannover Rück mit einem KGV24e von 12,4 weiterhin attraktiv bewertet.

Die Hannover Rück konsolidiert stabil am 52-Wochenhoch und gehört zu den technisch stärksten Werten im Versicherungs-Segment. Mit einem Open End Turbo-Long-Zertifikat von Morgan Stanley (MB36T3) kann man hier prozyklisch folgen. Aktuell weist dieses Derivat einen theoretischen Hebel von 3,69 auf, wobei die Aktie derzeit 27,02% über der Knock-Out-Schwellle von 161,432 Euro, bei der das Derivat wertlos verfällt, notiert.

Dieses Energieunternehmen lockt mit 8 % Dividendenrendite und befindet sich im Trendfolge-Check auf Platz 1!

Dieses Energieunternehmen lockt mit 8 % Dividendenrendite und befindet sich im Trendfolge-Check auf Platz 1!