Diese Aktien überzeugen mit relativer Stärke und trotzen dem Marktrücksetzer

| alle Artikel zur Nutanix Inc. Aktie | Preisindikation: 49,387 $ +0,12 % (06:28 Uhr) | Qualitätscheck |

| alle Artikel zur Jones Lang Lasalle Inc. Aktie | Preisindikation: 249,789 $ +1,91 % (06:28 Uhr) | Qualitätscheck |

| alle Artikel zur Kanzhun Ltd. (ADRs) Aktie | Preisindikation: 11,000 € -14,06 % (06:28 Uhr) | Qualitätscheck |

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Nach einer mehrmonatigen Aufwärtsbewegung am breiten Aktienmarkt nehmen die Signale für eine Top-Bildung zu. Die Unsicherheiten, ob und wann die Zinsen in diesem Jahr gesenkt werden, sind nach den Aussagen des Fed-Mitglieds Kashkari deutlich gestiegen. Dies ließ sich in der vergangenen Woche auch in den breiten Aktienindizes erkennen. Während insbesondere die zuletzt gut gelaufenen Technologie-Sektoren Federn ließen, gab es auch einige Titel, die sich nahezu unbeeindruckt zeigten und nun einen genaueren Blick wert sein dürften.

In diesem Artikel stellen wir daher ein Screening für Aktien mit relativer Stärke vor, mit dem ihr aussichtsreiche Trading-Chancen finden könnt. Hierfür solltet ihr euch auf Aktien konzentrieren, die sich vom allgemeinen Markt abheben und Interesse bei den institutionellen Investoren geweckt haben. Diese Aktien mit Leadership-Profil lassen sich besonders in unruhigen Marktphasen durch relative Stärke zum Gesamtmarkt identifizieren.

So findet ihr Aktien mit relativer Stärke

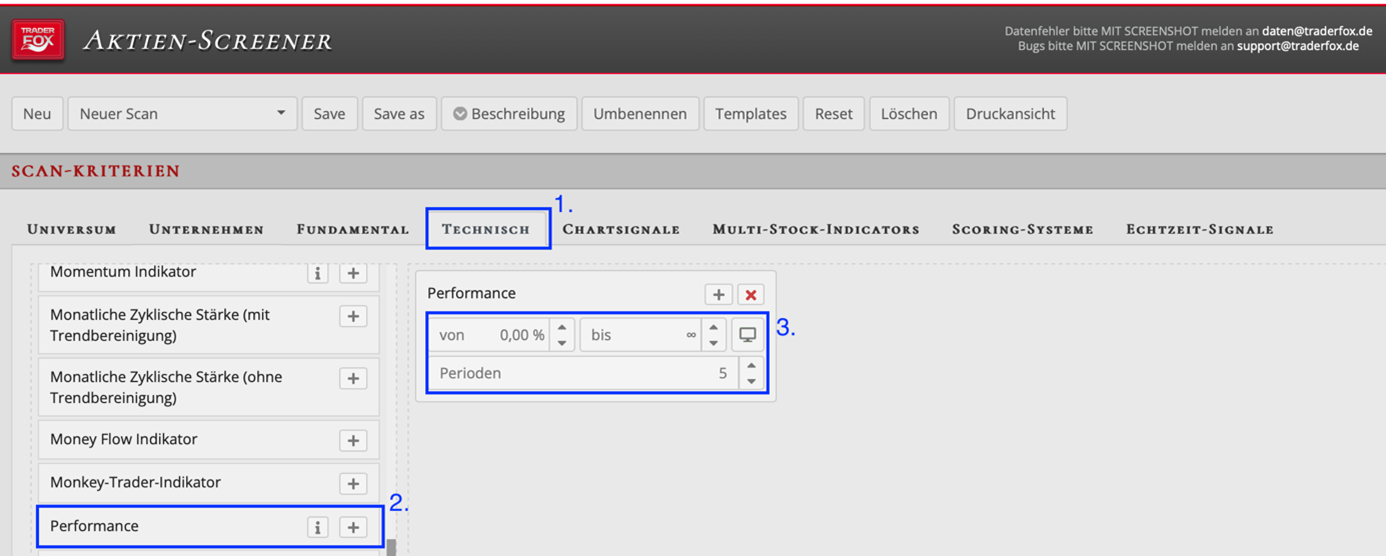

Um die Aktien mit der größten relativen Stärke zu finden, eignet sich ein Screening nach der Performance für den Zeitraum der jüngsten Marktkorrektur. Das letzte Hoch im Nasdaq-Index wurde vor knapp zwei Wochen erzielt. Daher lohnt sich ein Blick auf Aktien, die in den letzten ein bis zwei Wochen Kursgewinne erzielen konnten. Um solche Aktien zu finden, könnt ihr euch beim Aktien-Screener auf screener.traderfox.com anmelden und anschließend für ein beliebiges Universum alle Titel mit einer positiven Performance für die letzten 5 bis 10 Handelstage anzeigen lassen.

Basic-Screening für die Suche nach Aktien mit relativer Stärke

Um die Ergebnisse weiter zu optimieren, könnt ihr zusätzliche Kriterien wie die Marktkapitalisierung, die Liquidität oder das Umsatzwachstum definieren. Sobald alle Kriterien eingestellt sind, kann der Vorgang mit einem Klick auf "Scannen" gestartet werden. Die Treffermenge wird anschließend in einer Liste zusammengefasst. Drei spannende Aktien, die in den letzten Tagen relative Stärke zeigten, stellen wir nun genauer vor.

Tipp: Um für das Screening weitere fundamentale und technische Kriterien zu berücksichtigen, könnt ihr beliebige Echtzeit-Screenings mit über 10.000 Aktien durchführen. Für den Zugriff auf die Screening-Software benötigst du das "Morningstar Datenpaket". Eine Übersicht aller Produkte findet ihr auf traderfox.com.

Jones Lang LaSalle (ISIN: US48020Q1076)

Jones Lang LaSalle (JLL) ist ein Immobilienunternehmen mit Fokus auf Gewerbeimmobilien und Investmentmanagement. Das Unternehmen unterstützt Kunden beim Kauf, Bau sowie der Verwaltung von einer Vielzahl an Hausimmobilien. Die Gründung von JLL reicht bis in das Jahr 1783 zurück, wobei 1939 nach mehreren Fusionen das erste Mal der Name Jones Lang verwendet wurde. Der Börsengang erfolgte im Jahr 1997.

Nachdem das Gewerbeimmobiliengeschäft infolge der Covid-Pandemie und den anschließenden Zinssteigerungen in eine starke Krise gerutscht war, mehren sich unter den Analysten nun zunehmend optimistische Meinungen, die einen potenziellen Turnaround der Branche erwarten. Daraufhin erhielt die Aktie von JLL zuletzt mehrere Upgrades, was sich auch im gestiegenen Aktienkurs erkennen lässt.

Neben der sich aufhellenden Branchstimmung überzeugte JLL zuletzt auch mit stärker als erwarteten Zahlen. Am 27.02.2024 präsentierte man das Q4 2023. Der Umsatz konnte auf Quartalssicht um 4 % auf 5,9 Mrd. USD gesteigert werden. Der Gewinn je Aktie ging zwar um 3 % auf 4,23 USD zurück. Analysten hatten jedoch mit einem noch deutlicheren Rückgang auf 3,71 USD gerechnet.

Die Kombination aus robuster Profitabilität und deutlich gesunkenen Bewertungen weckt bei einigen Analysten zudem auch M&A-Fantasien. Im Wochenchart bildet die Aktie von JLL seit Anfang des Jahres eine enge Seitwärtsrange aus, die sich in den letzten Tagen immer weiter zuspitzte. Im Falle eines Ausbruchs dürfte eine dynamische Trendfortsetzung erwartet werden.

Wochenchart der JLL Aktie (Quelle: TraderFox Trading-Desk)

Fazit: JLL ist ein etablierter Player im Markt für Gewerbeimmobilien und konnte zuletzt mit einem robusteren Zahlenwerk positiv überraschen. Analysten erkennen Chancen für einen Turnaround des Sektors. Die Aktie von JLL konsolidiert seit Jahresbeginn in einer Seitwärtsrange. Um nicht auf dem falschen Fuß erwischt zu werden, sollten Trader in jedem Fall den Ausbruch abwarten und die Aktie bis dahin auf die Watchlist setzen.

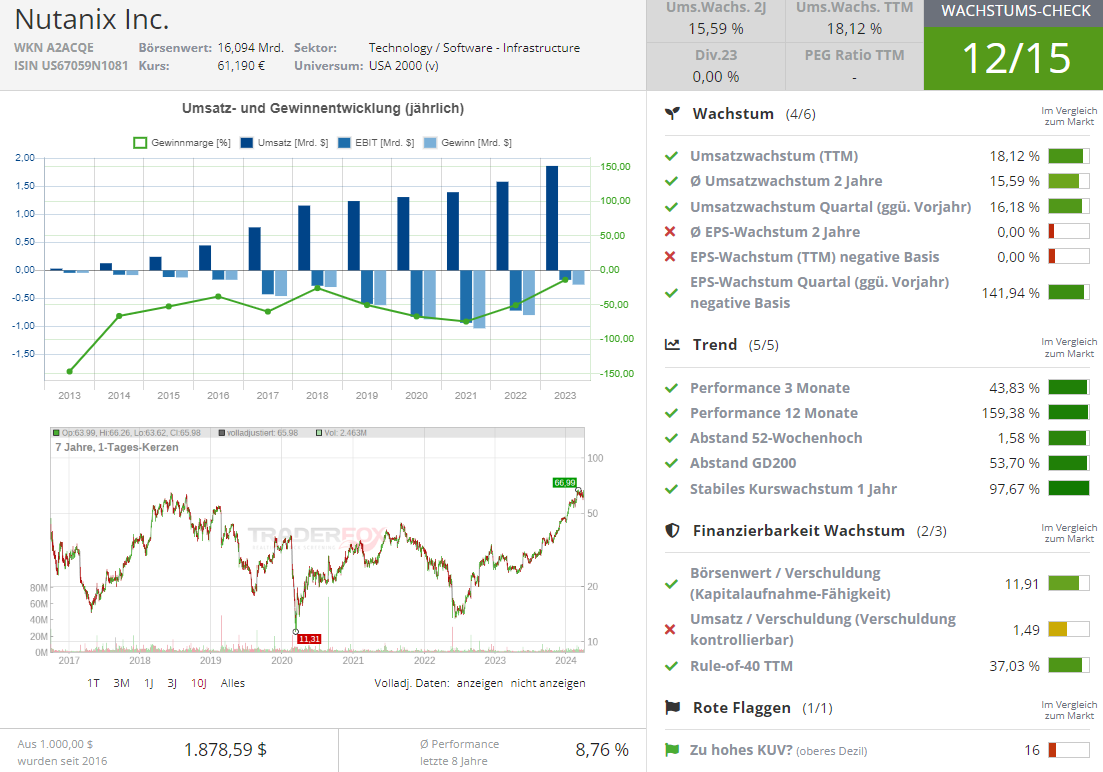

Nutanix (ISIN: US67059N1081)

Nutanix ist Anbieter einer Cloud-Plattform mit unterschiedlichen Dienstleistungen und Datenanwendungen für Unternehmen. Der Fokus liegt auf der Bereitstellung von hybriden Multi-Cloud-Umgebungen, wobei unterschiedliche Technologien je nach Bedarf und Anforderungen kombiniert werden. So können beispielsweise die Vorteile von öffentlichen Cloud-Infrastrukturen und lokalen Netzwerken kombiniert werden, um Anforderungen an Performance und Datensicherheit gleichermaßen zu erfüllen. Nutanix wurde im Jahr 2009 gegründet und hat seinen Sitz in Kalifornien.

Ein Trend, von dem Nutanix zuletzt profitierte, ist das erhöhte Kostenbewusstsein bei Unternehmen, das sich auch auf die IT-Infrastruktur und damit verbundene Kostenineffizienzen auswirkt. Um die Reichweite seiner Lösungen zu steigern, kooperiert Nutanix mit Branchengrößen wie Cisco Systems. Auch im Bereich KI wurde mit Nutanix GPT-In-a-Box im vergangenen Jahr ein neues Angebot vorgestellt, mit dem Kunden auf einfache Weise eine KI-fähige Infrastruktur für generative Pre-Trained Transformers (GPT) nutzen können, ohne dabei auf Datenhoheit verzichten zu müssen.

Die Anstrengungen des Unternehmens lassen sich auch in den Zahlen ablesen. Die jüngsten Ergebnisse für das Q2 2024 wurden am 28.02.2024 präsentiert. Der Umsatz stieg um 16 % auf 565 Mio. USD und übertraf damit die Konsensschätzung. Der jährlich wiederkehrende Umsatz (ARR) von 1,74 Mrd. USD stieg sogar um 26 %. Auch beim Gewinn je Aktie in Höhe von 0,46 USD konnten die Erwartungen um mehr als 58 % übertroffen werden.

Im Wochenchart bewegt sich der Aktienkurs von Nutanix seit vielen Monaten in einem sehr stabilen Aufwärtstrend, wobei sich seit rund fünf Wochen eine enge Seitwärtsrange bildet. Aufgrund der weit vorangeschrittenen Trendreife und dem zuletzt leicht überhitzten Marktumfeld sollte das untere Ende der Range bei rund 60 USD genau im Auge behalten werden, um mögliche Verluste schnell zu begrenzen.

Quelle: Wachstums-Check TraderFox

Wochenchart der Nutanix Aktie (Quelle: TraderFox Trading-Desk)

Fazit: Nutanix bietet Multi-Cloud-Lösungen an und überzeugte wiederholt mit besser als erwarteten Zahlen. Die Aktie notiert am neuen Allzeithoch und zeigt eine konstruktive Verschnaufpause. Gelingt der erneute Ausbruch aus der Seitwärtsrange, könnten Trendfolger mitgehen. Eine Absicherung bietet sich knapp unter 60 USD an.

Kanzhun (ISIN: US48553T1060)

Kanzhun ist Betreiber der chinesischen Online-Rekrutierungsplattform BOSS Zhipin. Das Unternehmen verbindet Arbeitssuchende und Arbeitgeber mithilfe einer mobilen App. Dabei setzt Kanzhun auf eine Vielzahl an Tools und Analysen, wie beispielsweise intelligenten Empfehlungen und Netzwerkeffekten, damit sich Suchende auf der Plattform schneller finden. Das Unternehmen wurde 2013 gegründet und ging im Jahr 2021 an die Börse.

Am 12.03.2024 wurden die Zahlen für das Q4 2023 vorgestellt. Dabei belegte das Unternehmen eindrucksvoll, dass der Sprung in die Gewinnzone nachhaltig gelungen ist. Am Ende stand ein bereinigter Nettogewinn von umgerechnet 88,5 Mio. USD zu Buche, was mehr als einer Verzehnfachung gegenüber dem Quartalsgewinn des Vorjahres entspricht. Der Umsatz stieg um 46 % auf 222,6 Mio. USD. Auch die Anzahl der monatlich aktiven Nutzer (MAU) konnte um 33 % auf 41,2 Mio. gesteigert werden.

Für das Gesamtjahr wurde ein Umsatzwachstum von 32 % auf umgerechnet 838,3 Mio. USD erzielt. Der Anstieg der MAU war auf Jahressicht mit mehr als 47 % sogar noch höher. Der bereinigte Nettogewinn für das Gesamtjahr 2023 betrug knapp 82 Mio. USD und lag damit ebenfalls ein Vielfaches über dem Vorjahresergebnis von knapp 15 Mio. USD.

Insgesamt befinden sich die Kurse der meisten an den US-Börsen notierten chinesischen Unternehmen seit mehreren Jahren in einem Abwärtstrend, der insbesondere durch die unerwartet heftige Tech-Regulierungswelle der Kommunistischen Partei im Jahr 2021 ausgelöst wurde. Damals wurden nahezu alle technologieorientierten chinesischen Aktien brutal abverkauft, da die Risiken für Anleger nicht transparent genug waren. Seit einigen Monaten zeigt der Anlagetrend nun jedoch wieder ein gewisses Aufwärtsmomentum. Auch im Chart der Kanzhun-Aktie ist diese Dynamik erkennbar.

Tages-Chart der Kanzhun Aktie (Quelle: TraderFox Trading-Desk)

Fazit: Kanzhun ist ein unbekannter Betreiber einer großen chinesischen Rekrutierungsplattform. Das Unternehmen wächst mit enormer Geschwindigkeit und hat erst vor Kurzem den Sprung in die Profitabilität gemeistert. Im Chart zeigt die Aktie ein starkes Momentum. Risikofreudige Trader könnten dem nächsten Aufwärtsimpuls folgen, sollten ihren Trade aber in jedem Fall absichern, da chinesische Aktien besonders risikobehaftet sind. Hierfür bietet sich das jüngste lokale Tief bei oder einer der kurzfristigeren gleitenden Durchschnitte (10 oder 20 Tage) an.

Wir wünschen euch viel Erfolg für euer Handeln an den Kapitalmärkten!

Verwendete Tools:

• Trading-Desk: desk.traderfox.com

• Aktien-Terminal: aktie.traderfox.com

• Aktien-Screener: screener.traderfox.com

Dieses Energieunternehmen lockt mit 8 % Dividendenrendite und befindet sich im Trendfolge-Check auf Platz 1!

Dieses Energieunternehmen lockt mit 8 % Dividendenrendite und befindet sich im Trendfolge-Check auf Platz 1!