Die in 2022 zehn besten Aktien mit breitem Schutzgraben im TraderFox-Härtetest

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Unternehmen mit einem breiten wirtschaftlichen Schutzgraben verfügen über solide Bilanzen und erhebliche Wettbewerbsvorteile. Das sind zwei Eigenschaften, die im derzeit von wirtschaftlicher Unsicherheit geprägten Umfeld bei den Anlegern offenbar ankommen. Im schwierigen Börsenjahr haben jedenfalls gleich zehn Aktie mit einem "wide moat" laut Morningstar Zuwächse von jeweils mehr als 30 % vorzuweisen. Wir unterziehen diese Titel dem TraderFox-Anlagecheck und verraten, wie Morningstar diese Werte derzeit einstuft.

Das Jahr 2022 dürfte mit auf der Liste jener Dinge stehen, über deren Ende sich viele Menschen - insbesondere die meisten Aktienanleger – freuen dürften. Denn obwohl sie sich von ihren Tiefstständen erholt haben, war es ein sehr schwieriges Jahr für US-Aktien. Die meisten führenden US-Aktien sitzen jedenfalls auf deutlichen Jahresverlusten. Abgesehen von den Energietiteln sind alle anderen Sektoren auf dem besten Weg, das Jahr mit einem Minus zu beenden.

In Anbetracht der allgemein miserablen Marktentwicklung in diesem Jahr mag es überraschen, dass die 10 besten Aktien, denen Morningstar im abgedeckten Anlageuniversum die Existenz eines breiten wirtschaftlichen Schutzgrabens (Englischer Fachbegriff: wide moat) zubilligt, in diesem Jahr zweistellige Renditen erzielt haben - und zwar alle über 30 % zum Stand am 09. Dezember. Die Top-10 setzt sich aus den folgenden Namen zusammen: Cheniere Energy, Cheniere Energy Partners, Merck & Co., Aspen Technology, BAE Systems, Lockheed Martin, Northrop Grumman, Corteva, Eli Lilly und Campbell Soup.

Zur Erinnerung: Der zitierte US-Finanzdienstleister bewertet nur die qualitativ hochwertigsten Unternehmen mit einem "Wide Moat". Das heißt, es geht laut Morningstar-Mitarbeiterin Susan Dziubinski um Unternehmen, die nach Meinung von Morningstar ihre Kapitalkosten in den nächsten zwei Jahrzehnten übertreffen dürften.

Der TraderFox-Anlagecheck bringt für die diesjährigen Top-Performer keine herausragenden Ergebnisse

Nach der überzeugenden Performance der zuvor genannten Titel in diesem Jahr ist aus der Sicht von Morningstar keine dieser Aktien mehr ein echter Kauf. Lediglich vier Titel auf der Liste sind noch mit Morningstar-Ratings von drei Sternen ausgestattet. Das bedeutet, dass sie nach Meinung des US-Finanzdienstleisters fair bewertet sind.

Da die Top-Performer mit konstruktiven Chartbildern aufwarten können, sind sie charttechnisch betrachtet aber grundsätzlich weiter interessant. Auch das hat uns neugierig gemacht und wir haben die zehn Top-Titel deshalb auch noch unserem TraderFox-Härtetest unterzogen. Wie üblich geht es dabei um Checks der Qualität, dem Wachstum sowie der Bilanz-Solidität (zur Methodik sind am Textende noch weiterführende Erläuterungen zu finden).

Untenstehend zeigen wir die Ergebnisse dieses Anlagechecks, ergänzt um ein paar Zusatzinformationen von Seiten von Morningstar. Die abgehandelte Reihenfolge ergibt sich dabei in prozentual aufsteigender Form aus der bis zum 09. Dezember in diesem Jahr erzielten Wertentwicklung. Wie die Zusatzanalyse zeigt, kommt allerdings auch beim TraderFox-Check keiner der Top-Performer auf Top-Ergebnisse.

Nicht zu vergessen ist aber, dass Unternehmen mit einem breiten wirtschaftlichen Schutzgraben über solide Bilanzen und erhebliche Wettbewerbsvorteile verfügen. Und es sich dabei um zwei wünschenswerte Eigenschaften im derzeit von wirtschaftlicher Unsicherheit geprägten Umfeld handelt.

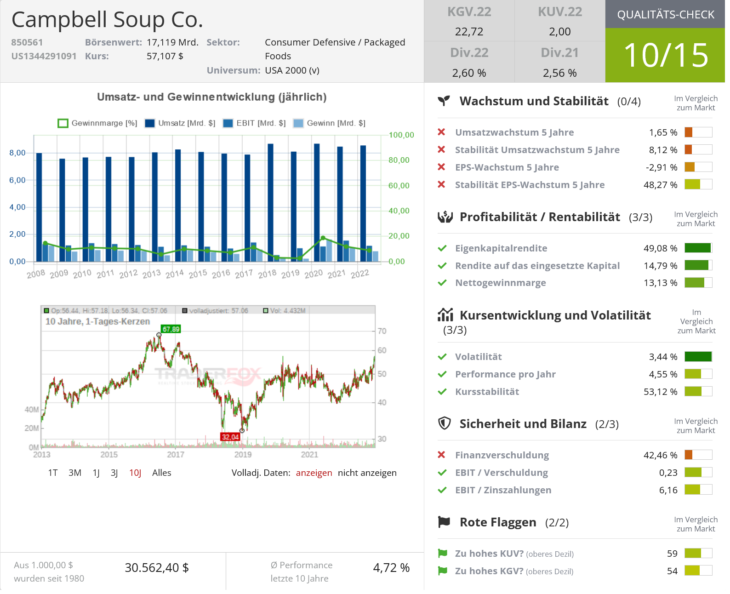

10. Campbell Soup (ISIN: US1344291091)

Performance in 2022: 31,48 %

Morningstar-Rating: 3 Sterne

Industrie: Verpackte Lebensmittel

Quelle: Qualitäts-Check TraderFox

Den letzten freien Platz in der Top-10-Liste hat hat Campbell Soup erobert. Neben der gleichnamigen Marke umfasst das Portfolio des Unternehmens auch andere bekannte Marken wie Pace, Prego, Swanson und Pepperidge Farm.

Die Anleger fanden im Jahr 2022 Gefallen an dieser Grundnahrungsmittel-Aktie. Doch laut Morningstar-Sektorchef Erin Lash verschlechtern sich die makroökonomischen Bedingungen und der Wettbewerbsdruck für das Unternehmen nimmt so. Der Kurs handelt derzeit etwas über der Fair-Value-Schätzung des US-Finanzdienstleisters von 53 USD.

TraderFox-Härtetest: Platz 08

Gesamtpunktzahl: 23 von maximal möglichen 39 Punkten)

QUALITÄTS-CHECK 10/15

WACHSTUMS-CHECK 08/15

PIOTROSKI F-SCORE 05/09

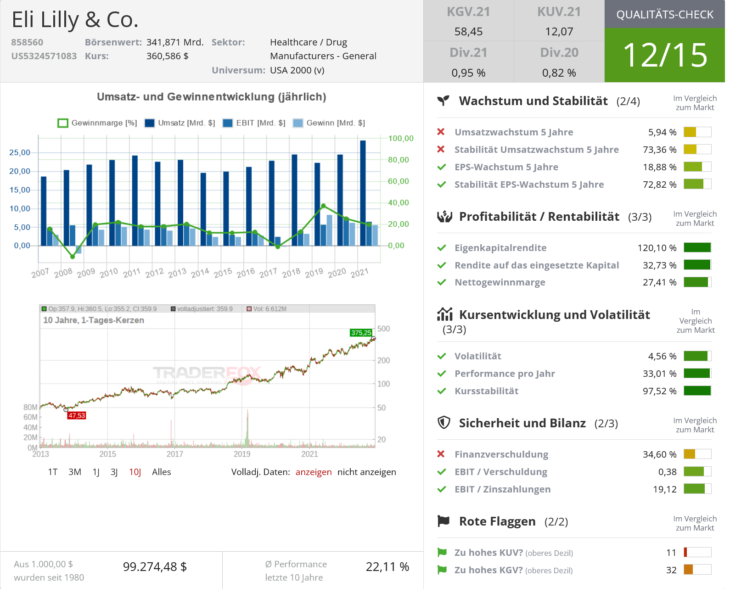

9. Eli Lilly (ISIN: US5324571083)

Performance in 2022: 32,11 %

Morningstar-Rating: 1 Stern

Industrie: Verpackte Lebensmittel

Quelle: Qualitäts-Check TraderFox

Der Aktienkurs von Eli Lilly ist im Jahr 2022 bis zum 09. Dezember um gut 32 % gestiegen. Der Arzneimittelhersteller konzentriert sich auf die Bereiche Neurowissenschaften, Endokrinologie, Krebs und Immunologie. Zu seinen wichtigsten Produkten gehören Verzenio für Krebs, Jardiance, Trulicity, Humalog und Humulin für Diabetes sowie Taltz und Olumiant für Immunologie.

Das Unternehmen hat dank seiner Patente, Größenvorteile und seines starken Vertriebsnetzes einen breiten wirtschaftlichen Graben geschaffen, so der zuständige Morningstar-Analyst. Man ist jedoch der Meinung, dass der Titel deutlich überbewertet ist und taxiert den fairen Wert auf 256 Dollar je Aktie.

TraderFox-Härtetest: Platz 04/05

Gesamtpunktzahl: 27 von maximal möglichen 39 Punkten)

QUALITÄTS-CHECK 12/15

WACHSTUMS-CHECK 09/15

PIOTROSKI F-SCORE 06/09

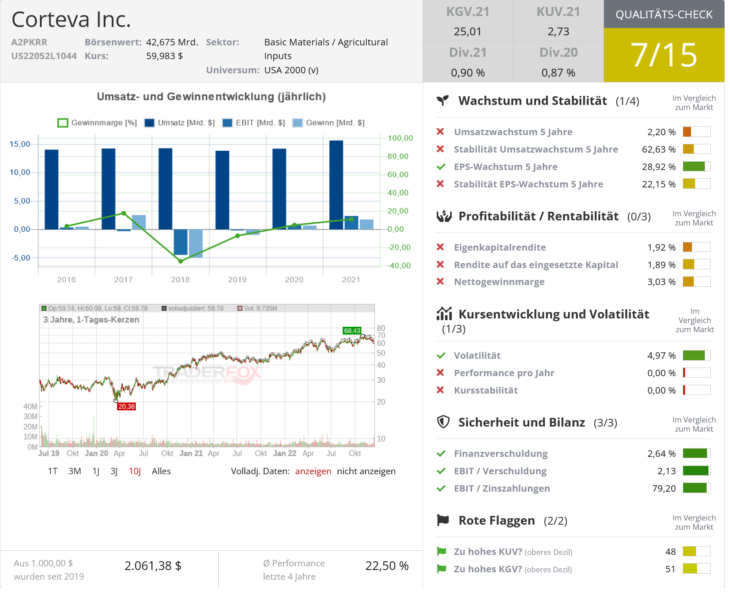

8. Corteva (ISIN: US22052L1044)

Performance in 2022: 34,45 %

Morningstar-Rating: 3 Sterne

Industrie: Landwirtschaftliche Produktionsmittel

Quelle: Qualitäts-Check TraderFox

Die Corteva-Aktien haben im Jahr 2022 um mehr als 34 % zugelegt. Dieser reine Agrarwert - der weltweit führende Anbieter von Saatgut und Pflanzenschutzmitteln - wurde 2019 von DowDuPont abgespalten. Corteva war in der Lage, die Preise über die Kosteninflation hinaus zu erhöhen, sagt Morningstar-Stratege Seth Goldstein.

Goldstein fügt hinzu, dass die jüngste Übernahme von Stoller dazu beitragen wird, das Portfolio von Corteva an biologischen Produkten zu erweitern, was ein guter strategischer Schritt für das langfristige Wachstum des Pflanzenschutzgeschäfts ist. Er ist aber auch der Meinung, dass der Titel inzwischen in etwa fair bewertet ist, da er in der Nähe des auf 70 USD taxierten fairen Wertes handelt.

TraderFox-Härtetest: Platz 06/07

Gesamtpunktzahl: 25 von maximal möglichen 39 Punkten)

QUALITÄTS-CHECK 07/15

WACHSTUMS-CHECK 10/15

PIOTROSKI F-SCORE 08/09

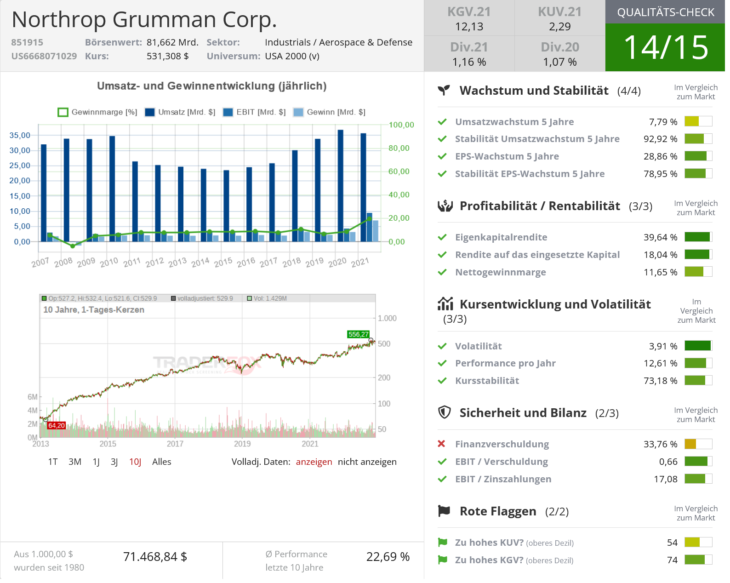

7. Northrop Grumman (ISIN: US6668071029)

Performance in 2022: 38,40 %

Morningstar-Rating: 1 Stern

Industrie: Luft- und Raumfahrt & Verteidigung

Quelle: Qualitäts-Check TraderFox

Die Aktien von Northrop Grumman sind in diesem Jahr um mehr als 38 % gestiegen. Wie andere Verteidigungsunternehmen hat auch Northrop in diesem Jahr das Interesse der Anleger geweckt. "Die drei größten aktienspezifischen Wachstumschancen, die wir für Northrop sehen, sind die bodengestützte strategische Abschreckung, die weitere Militarisierung des Weltraums und die Entwicklung des B-21-Bombers", sagt Morningstar-Sektorstratege David Whiston. Er ist der Meinung, dass die Aktie 368 USD wert ist. Der Wert ist daher aus seiner Sicht derzeit deutlich überbewertet.

TraderFox-Härtetest: Platz 02/03

Gesamtpunktzahl: 30 von maximal möglichen 39 Punkten)

QUALITÄTS-CHECK 14/15

WACHSTUMS-CHECK 10/15

PIOTROSKI F-SCORE 06/09

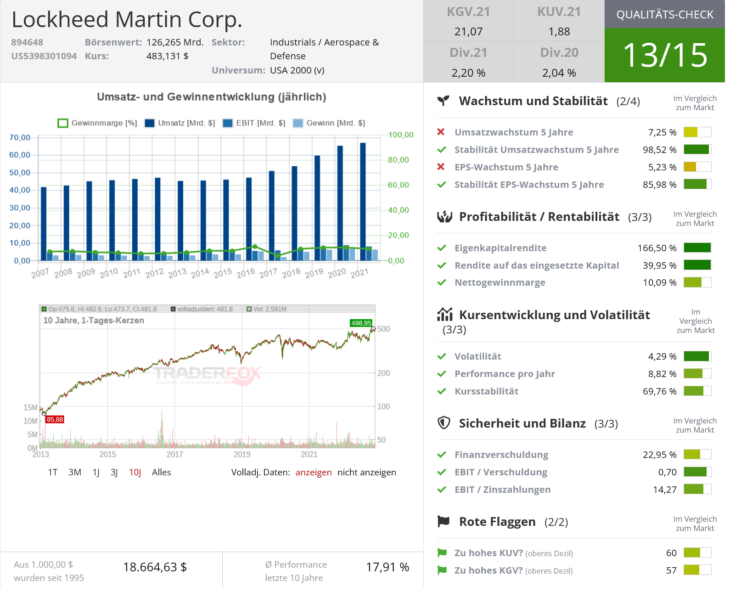

6. Lockheed Martin (ISIN: US5398301094)

Performance in 2022: 39,27 %

Morningstar-Rating: 3 Sterne

Industrie: Luft- und Raumfahrt & Verteidigung

Quelle: Qualitäts-Check TraderFox

Die Anteilsscheine von Lockheed Martin kommen im Jahr 2022 auf einen Zuwachs von gut 39 %. Die Aktien des weltweit größten Rüstungsunternehmens hat auch aufgrund der erhöhten geopolitischen Spannungen und der Erwartung von Erhöhungen der Verteidigungsbudgets das Interesse der Anleger auf sich gezogen.

"Es ist zwar schwierig, zum jetzigen Zeitpunkt genau zu bestimmen, wie weit der Aufschwung bei den Verteidigungsausgaben gehen wird, aber die verstärkten geopolitischen Spannungen werden wahrscheinlich noch einige Jahre anhalten", sagt Morningstar-Analyst Krzysztof Smalec. Für ihn ist der Titel fair bewertet sind, wobei sich aus seiner Sicht der faire Wert konkret bei 447 USD bewegt.

TraderFox-Härtetest: Platz 02/03

Gesamtpunktzahl: 30 von maximal möglichen 39 Punkten)

QUALITÄTS-CHECK 13/15

WACHSTUMS-CHECK 10/15

PIOTROSKI F-SCORE 07/09

15

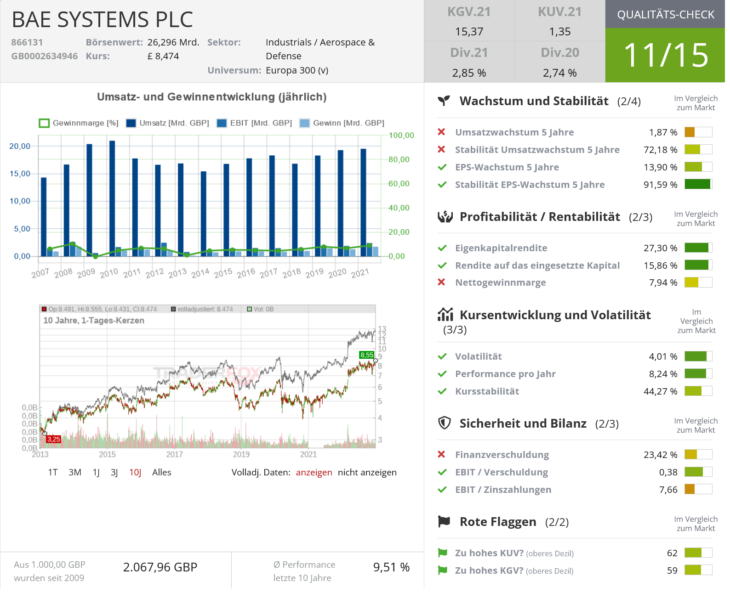

5. BAE Systems (ISIN: GB0002634946)

Performance in 2022: 41,35 %

Morningstar-Rating: 2 Sterne

Industrie: Luft- und Raumfahrt & Verteidigung

Quelle: Qualitäts-Check TraderFox

Die Aktien von BAE Systems kommen im Jahr 2022 auf ein Plus von mehr als 41 %. Wie andere Luft- und Raumfahrt- sowie Verteidigungsunternehmen unter den Top-Performern profitierte BAE Systems von den positiven Aussichten für die weltweiten Verteidigungsausgaben.

Das ingenieurwissenschaftliche und technische Know-how des Unternehmens sowie die langjährigen Beziehungen zu den weltweiten Verteidigungsministerien untermauern laut Morningstar-Analyst Joachim Kotze die Bewertung des Unternehmens mit einem breiten wirtschaftlichen Burggraben. Seiner Meinung nach sind die Aktien 35 USD wert und sie handeln somit derzeit über diesem Wert.

TraderFox-Härtetest: Platz 06/07

Gesamtpunktzahl: 25 von maximal möglichen 39 Punkten)

QUALITÄTS-CHECK 11/15

WACHSTUMS-CHECK 07/15

PIOTROSKI F-SCORE 07/09

12

4. Aspen Technology (ISIN: US29109X1063)

Performance in 2022: 42,61 %

Morningstar-Rating: 3 Sterne

Industrie: Software-Anwendungen

Quelle: Qualitäts-Check TraderFox

Die Aktien von Aspen Technology sind in diesem Jahr um fast 43 % gestiegen. Das Unternehmen bietet Softwarelösungen für industrielle Anwender an, wobei Energie, Chemie und Maschinenbau sowie das Bauwesen zu den wichtigsten Segmenten gehören. Vor kurzem hat das Unternehmen eine Transaktion mit Emerson Electric EMR abgeschlossen, die ihm ein breiteres Produkt- und Dienstleistungsportfolio verschafft hat.

Dan Romanoff, Senior Analyst bei Morningstar, ist der Meinung, dass das Unternehmen über eine lange Wachstumsperspektive verfügt, da es in der Lage ist, von den langfristigen Trends zu profitieren und sich seinen festen Kundenstamm zunutze zu machen. Er ist der Meinung, dass die Aktie heute fair bewertet ist und in der Nähe der Fair-Value-Schätzung von 220 USD gehandelt wird.

TraderFox-Härtetest: Platz 10 bzw. keine Wertung, da das Rating ausgesetzt ist

3. Merck & Co. (ISIN: US58933Y1055)

Performance in 2022: 44,64 %

Morningstar-Rating: 2 Sterne

Industrie: Hersteller von Arzneimitteln

Quelle: Qualitäts-Check TraderFox

Die Merck-Aktien haben im Jahr 2022 um fast 45 % zugelegt, da das Unternehmen Quartal für Quartal starke Ergebnisse vorgelegt hat. Das Portfolio des Arzneimittelherstellers umfasst eine beträchtliche Palette an margenstarken Medikamenten und eine solide Pipeline neuer Arzneimittel, die zu seinem breiten wirtschaftlichen Burggraben beitragen.

Neue Produkte haben die Konkurrenz durch Generika abgeschwächt, so Morningstar-Sektorleiter Damien Conover. Conover fügt hinzu, dass das Krebsmedikament Keytruda ein wichtiges Blockbuster-Medikament mit einem Milliardenpotenzial ist. Er ist aber der Meinung, dass der Titel derzeit überbewertet ist und 97 UDS pro Aktie wert ist.

Beim TraderFox-Härtetest kommt Merck & Co unter den analysierten zehn Aktien mit 31 Punkten auf den besten Wert. Das ist zwar allgemein betrachtet nicht absolut top, aber solide. Wobei noch hinzukommt, dass der Titel bei Einbeziehung eines Dividenden-Checks auf 14 von maximal möglichen 15 Punkten kommt.

TraderFox-Härtetest: Platz 01

Gesamtpunktzahl: 31 von maximal möglichen 39 Punkten)

QUALITÄTS-CHECK 13/15

WACHSTUMS-CHECK 11/15

PIOTROSKI F-SCORE 07/09

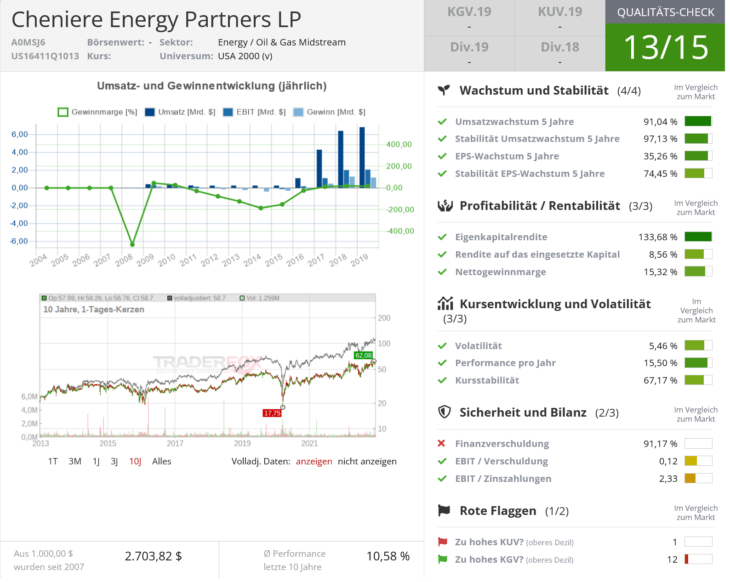

2. Cheniere Energy Partners (ISIN: US16411Q1013)

Performance in 2022: 45,03 %

Morningstar-Rating: 2 Sterne

Industrie: Öl & Gas Midstream

Quelle: Qualitäts-Check TraderFox

Die Anteile von Chenier Energy Partners haben in diesem Jahr einen Anstieg von rund 45 % vorzuweisen. Diese börsennotierte Kommanditgesellschaft, die von Cheniere Energy gegründet wurde, ist der direkte Eigentümer der Sabine-Pass-Terminals für verflüssigtes Erdgas und der Creole Trail Pipeline.

Die Master Limited Partnership, die eine geschätzte Dividendenrendite von 6,76 % bietet, könnte speziell für einige Einkommensanleger interessant sein. Morningstar ist jedoch der Meinung, dass die Anteile dieses MLPs heute überbewertet sind und 52 USD je Anteilsschein wert sind.

TraderFox-Härtetest: Platz 04/05

Gesamtpunktzahl: 27 von maximal möglichen 39 Punkten)

QUALITÄTS-CHECK 13/15

WACHSTUMS-CHECK 07/15

PIOTROSKI F-SCORE 07/09

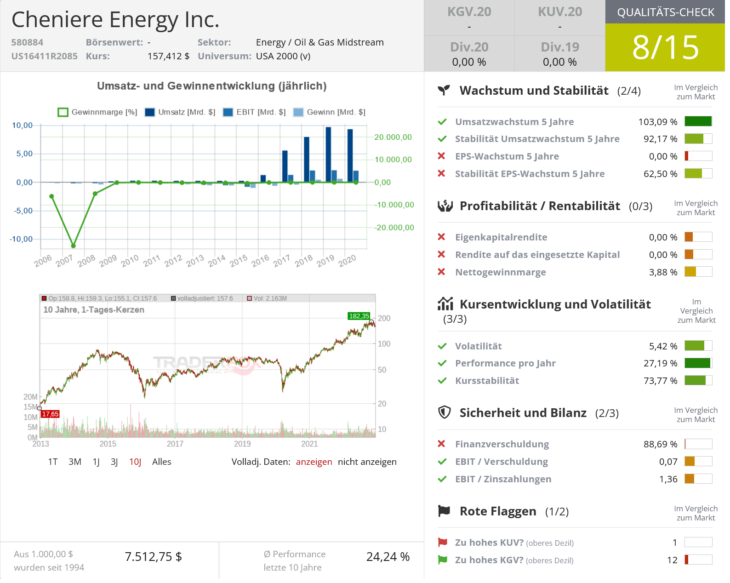

1. Cheniere Energy (ISIN: US16411R2085)

Performance in 2022: 57,68 %

Morningstar-Rating: 2 Sterne

Industrie: Öl & Gas Midstream

Quelle: Qualitäts-Check TraderFox

Cheniere Energy ziert mit einem Plus von fast 58 % die Spitze die Liste jener Wide Moat-Aktien mit der besten Wertentwicklung im Jahr 2022. Das Unternehmen hatte ein starkes Jahr, in dem die Finanzergebnisse und Prognosen die Erwartungen übertrafen. Die Gesellschaft Unternehmen ist gut positioniert, um das zusätzliche Flüssigerdgas zu exportieren, das in den nächsten Jahren an den Weltmarkt geliefert wird, sagt Morningstar-Sektorstratege Stephen Ellis.

Er ist jedoch der Meinung, dass der Titel überbewertet ist, da die Anleger davon ausgehen, dass die derzeitigen Marktbedingungen langfristig anhalten werden. Tatsächlich erwartet er aber, dass die Europäische Union ihre Abhängigkeit von russischen Gasimporten und ihren Bedarf an Flüssigerdgas in Zukunft reduzieren wird, fügt Ellis hinzu. Er bewertet die Aktien mit einem fairen Wert von 143 USD.

TraderFox-Härtetest: Platz 09

Gesamtpunktzahl: 18 von maximal möglichen 39 Punkten)

QUALITÄTS-CHECK 08/15

WACHSTUMS-CHECK 05/15

PIOTROSKI F-SCORE 05/09

Zusatzinformationen zur angewandten Methodik beim TraderFox-Härtetest

Zur angewandten Methodik muss man wissen, dass der TraderFox Qualitäts-Check jeder Aktie bis zu 15 Punkte zuweist. Wir verwenden dabei Kennzahlen, die sich in der Finanzwissenschaft durchgesetzt haben, um Quality von Junk zu unterscheiden. Das Besondere an unserem Qualitätscheck ist, dass die 15 Kriterien immer im Kontext zu den restlichen Aktien des Marktes betrachtet werden. Nach dem Prinzip: Eine Kennzahl gilt als erfüllt, wenn die Firma darin besser abschneidet als z.B. 65 % aller anderen Firmen des jeweiligen Referenzmarktes. Der Qualitäts-Check soll Anlegern erstens helfen, das Risiko bei Investments zu reduzieren und ist zweitens dazu gedacht, um auf hervorragende Investment-Chancen aufmerksam zu werden.

Der Wachstums-Check prüft die Attraktivität von Wachstums-Aktien. Wachstums-Aktien sind keine Aktien zum sorgenfreien Kaufen und Liegenlassen. Wachstums-Aktien können auf Sicht von 2-3 Jahren außerordentliche hohe Gewinne abwerfen. Anleger müssen mit größeren Kursschwankungen und Fehlschlägen rechnen. Als drittes Benotungs-Kriterium kommt noch der Piotroski F-Score hinzu. Dabei handelt es sich um eine Zahl zwischen 0 bis 9 zur Bestimmung der finanziellen Stärke eines Unternehmens.

Dieses Energieunternehmen lockt mit 8 % Dividendenrendite und befindet sich im Trendfolge-Check auf Platz 1!

Dieses Energieunternehmen lockt mit 8 % Dividendenrendite und befindet sich im Trendfolge-Check auf Platz 1!