Die Gesamtkapitalrendite ist ein Anlageerfolgsfaktor: Das sind die fünf zu diesem Trend passenden US-Aktienfavoriten

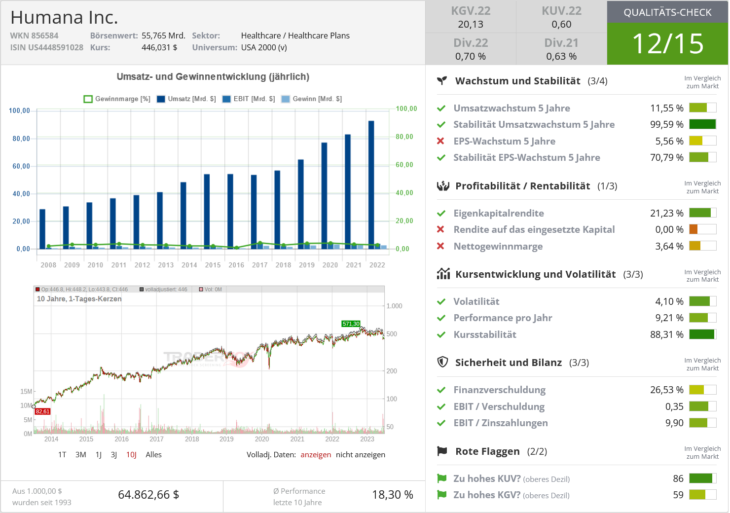

| alle Artikel zur Humana Inc. Aktie | Preisindikation: 392,715 $ +1,63 % (09:33 Uhr) | Qualitätscheck |

| alle Artikel zur McDonald's Corp Aktie | Preisindikation: 251,539 $ +0,03 % (09:33 Uhr) | Qualitätscheck |

| alle Artikel zur Caterpillar Inc. Aktie | Preisindikation: 350,364 $ +1,76 % (09:33 Uhr) | Qualitätscheck |

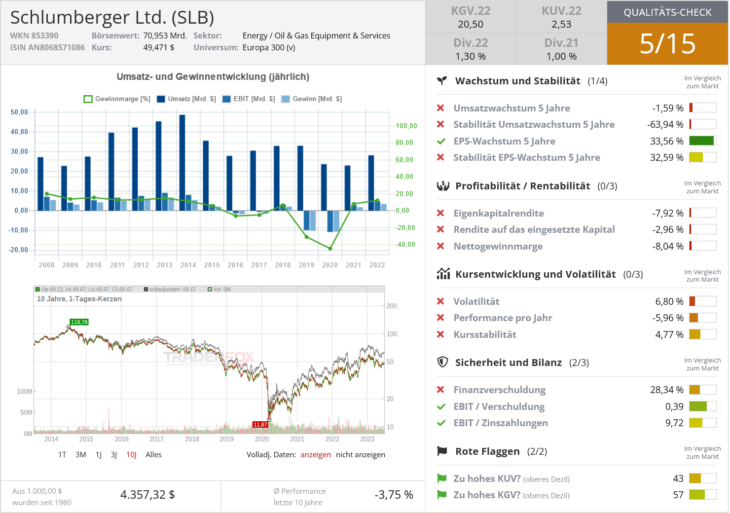

| alle Artikel zur Waste Management Inc. Aktie | Preisindikation: 196,912 $ -1,50 % (09:33 Uhr) | Qualitätscheck |

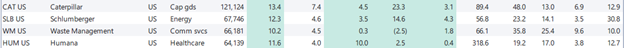

| alle Artikel zur Schlumberger Ltd. (SLB) Aktie | Preisindikation: 48,817 $ +1,22 % (09:33 Uhr) | Qualitätscheck |

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

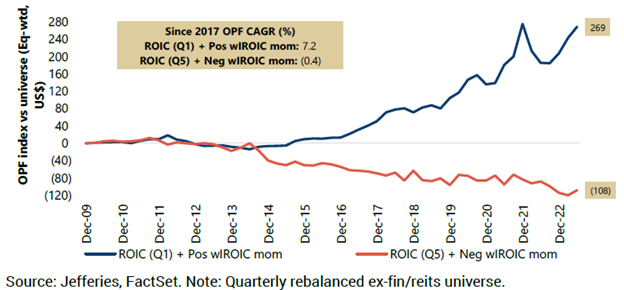

Die erzielte Rendite auf das eingesetzte Kapital hat sich in den vergangenen Jahren als ein sehr erfolgreicher Anlagefaktor erwiesen. Während US-Aktien mit positiven Daten bei der Gesamtkapitalrendite den Markt geschlagen haben, hinkten Titel mit negativen Daten zurück. Vor diesem Hintergrund setzt Jefferies insbesondere auf fünf US-Aktien, mit einem erwarteten positiven Momentum bei der Rendite auf das eingesetzte Kapital. TraderFox berichtet und nennt die Namen der fünf Favoriten.

Nach der COVID-19-Pandemie haben sich die Eigenkapitalrenditen (ROEs – Return on Equity) der US-Aktien sowohl aufgrund der Gewinnerholung als auch aufgrund rückläufiger Eigenkapitalanteile (Aktienrückkäufe) signifikant erhöht. Gemäß Konsensprognosen wird erwartet, dass die MSCI US ROE in diesem Jahr auf 18,9 % und bis 2024 auf 20,4 % weiter steigen wird, schreibt Jefferies in einer aktuellen Studie.

Während die operativen Margen ihren Höchststand erreicht haben, steigt die Kapitalumschlagshäufigkeit angesichts der Inflation. Insgesamt erwartet der zitierte US-Finanzdienstleister eine solide Rentabilität im Jahr 2023, da die Rezessionsrisiken weiterhin abnehmen.

Der mediane ROIC in den USA liegt nahe am Zehnjahreshoch, und etwa 50% der Aktien zeigen ein positives inkrementelles ROIC-Momentum (wIROIC), ein Maß für die zukünftige Richtung des ROIC. Auch die Wertschöpfung ist solide, da 70% der US-Aktien (über 80% nach Gewichtung) einen ROIC aufweisen, der über dem gewichteten durchschnittlichen Kapitalkostensatz (WACC) liegt, so Jefferies.

Zum Return on Invested Capital (ROIC) sei an dieser Stelle ergänzend erwähnt, dass es sich dabei um eine Kennzahl handelt, die verwendet wird, um die Effizienz eines Unternehmens bei der Kapitalallokation für rentable Investitionen zu bewerten. Die Kennzahl gibt Aufschluss darüber, wie gut ein Unternehmen sein Kapital nutzt, um Gewinne zu erzielen. Zum gewichteten inkrementellen ROIC (wiROIC - weighted incremental ROIC) muss man wissen, dass dieser von Jefferies kreierte Begriff auf der inkrementellen Kapitalrendite von Unternehmen beruht, die mit dem Verhältnis zwischen dem neu investierten Kapital und dem bestehenden investierten Gesamtkapital gewichtet wird.

Der nachfolgende Chart zeigt, dass Aktien mit einem hohen und steigenden ROIC den Markt geschlagen haben, während Aktien mit niedrigen und sinkenden ROIC zurückhinkten.

Die erzielte Performance hängt stark vom ROIC ab

Die Suche nach aufstrebenden ROIC-Stars ist lohnend

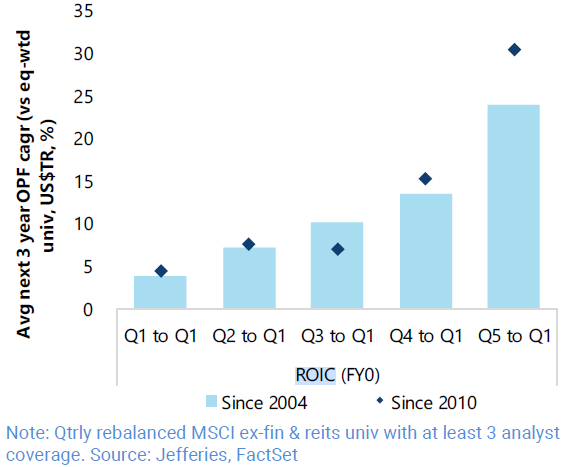

Interessant ist in diesem Zusammenhang, dass Aktien, die in den nächsten drei Jahren von niedrigeren Quintilen in das oberste Quintil (Q1) in Sachen ROIC aufsteigen, in der Vergangenheit eine überdurchschnittlich gute Performance erzielten (siehe Abbildung 20). Dabei sind die gewichteten Ergebnisse bei einer Aufwärtsbewegung für die Quintile Q2 und Q3 am höchsten (siehe Abbildung 22), wobei laut Jefferies als Einflussfaktoren langfristige Revisionen, das wIROIC-Momentum und das EBIT-Margenwachstum eine entscheidende Rolle spielen (siehe Abbildung 27).

Oder anders ausgedrückt: Unternehmen, die sich im Rentabilitätsranking nach oben bewegen, erzielten tendenziell eine bessere Performance. Die Jefferies-Daten zeigen zudem, dass Unternehmen, die sich im obersten Quintil (Q1) des ROIC befanden und nach drei Jahren weiterhin in diesem Bereich verblieben sind, seit 2004 nur eine durchschnittliche jährliche Putperformance von 4 % aufwiesen. Unternehmen, die es jedoch geschafft haben, von niedrigeren Quintilen in das Q1 aufzusteigen, wurden deutlich stärker belohnt. Zum Beispiel betrug die Outperformance bei einem Übergang von Q2 zu Q1 etwa 7 %, während der Übergang von Q3 zu Q1 etwa 10 % betrug.

MSCI USA - Outperformance in den nächsten drei Jahren auf Basis der ROIC-Entwicklung

Die Daten signalisieren auch, dass Unternehmen, die den Spitzenplatz in Bezug auf den ROIC einnehmen, dies nicht zufällig getan haben, da etwa 70 % dieser Unternehmen in den nächsten drei Jahren ihre Position behaupten konnten. Im Gegensatz dazu schaffte es nur etwa 1/5 der Unternehmen aus Q2 in Q1, was die Herausforderungen bei der Identifizierung solcher Aufsteiger verdeutlicht. Da die besten Gewinne durch den Aufstieg in Q1 erzielt werden, empfiehtl Jefferies Anlegern, sich nicht auf Unternehmen jenseits von Q3 zu konzentrieren, da Q4 bis Q5 das Feld der Konträr- und Value-Investoren ist und mit einem höheren Risiko verbunden ist.

Auf Branchenebene sind den Angaben zufolge Sektoren mit dem höchsten Anteil an Aktien mit positivem wIROIC-Momentum Konsumdienstleistungen, Telekommunikation, Software sowie Haus- und Körperpflege, während die Nachzügler Konsumgüter, Transport, Einzelhandel für Grundnahrungsmittel und Pharma sind.

Jefferies favorisiert unter den potenziellen ROIC-Verbesserern McDonald´s, Caterpillar, Schlumberger, Waste Management und Humana

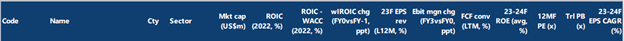

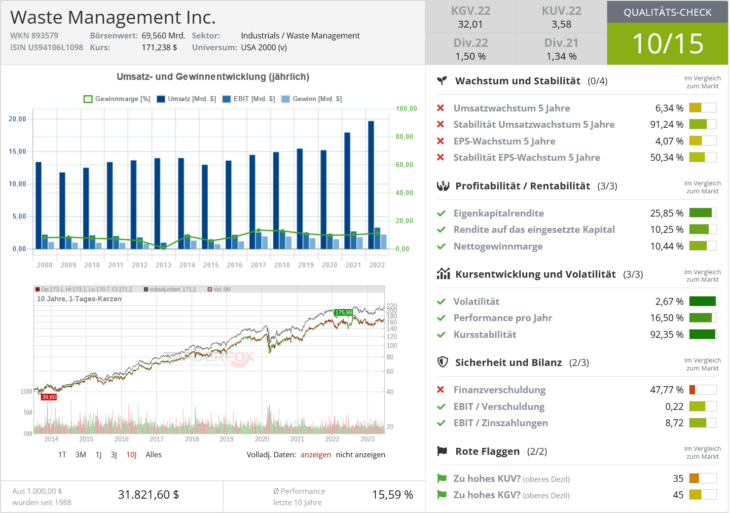

Bei der Suche nach Aktien, die von den skizzierten Zusammenhängen profitieren könnten, weil sie Chancen auf einen Aufstieg im ROIC-Ranking ausgehend von den Quartilen Q2 und Q3 haben, hat sich Jefferies ein Anlageuniversum mit US-Unternehmen mit einer Marktkapitalisierung von über zwei Mrd. USD angesehen, einem Q2 und Q3 ROIC (2022) im Bereich von 8 % bis 20 % und positiven oder stabilen für 2023 geschätzten Gewinnrevisionen in den vergangenen zwölf Monaten.

Erforderlich war zudem ein Potenzial zur Verbesserung des ROIC, gemessen an einem positiven wIROIC-Momentum (FY0 versus FY-1) sowie die Aussicht auf EBIT-Margenwachstum (Positive Erwartungen an die Änderung der EBIT-Marge (FY3 versus FY0)). Diwe angewandten Kriterien helfen laut Jefferies erfahrungsgemäß dabei, die Trefferwahrscheinlichkeit bei der Suche nach Aktien mit Aufstiegschancen im ROIC-Ranking zu erhöhen. Die nachfolgende Tabelle zeigt die so ermittelten fünf US-Aktienfavoriten von Jefferies.

Die fünf Jefferies-Aktienfavoriten unter den potenziellen ROIC-Verbesserern

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Dieses Energieunternehmen lockt mit 8 % Dividendenrendite und befindet sich im Trendfolge-Check auf Platz 1!

Dieses Energieunternehmen lockt mit 8 % Dividendenrendite und befindet sich im Trendfolge-Check auf Platz 1!