Value im internationalen Vergleich: Fünf Aktien aus Europa mit historischen Bewertungsabschlägen von 79 % bis 90 %

| alle Artikel zur E.ON SE Aktie | Preisindikation: 12,435 € -0,12 % (06:17 Uhr) | Qualitätscheck |

| alle Artikel zur Veolia Environnement S.A. Aktie | Preisindikation: 29,270 € +1,25 % (06:17 Uhr) | Qualitätscheck |

| alle Artikel zur Inditex Aktie | Preisindikation: 45,395 € +1,81 % (06:17 Uhr) | Qualitätscheck |

| alle Artikel zur Engie S.A. Aktie | Preisindikation: 16,218 € +0,86 % (06:17 Uhr) | Qualitätscheck |

| alle Artikel zur Endesa S.A. Aktie | Preisindikation: 17,075 € +0,86 % (06:17 Uhr) | Qualitätscheck |

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Im internationalen Vergleich sind europäischen Aktien noch immer nicht querbeet als besonders günstig einzustufen, obwohl die Region mit einer relativ hohen Risikoprämie versehen ist. Doch auf Basis der Einzelwerte ist es laut Morgan Stanley kein Problem, gemessen an der globalen Konkurrenz und im historischen Vergleich ausgesprochen niedrig bewertete Titel zu finden. Den Berechnungen des US-Instituts zufolge sind die Bewertungen bei EON, Veolia, Inditex, Endesa sowie Engie mit Abschlägen von 79 % bis 90 % am größten. TraderFox berichtet.

Im Laufe der Zeit folgen die relativen Performancetrends in der Regel dem relativen Trend bei den Ergebnissen je Aktie. Dieses übliche Muster ist laut Morgan Stanley jedoch beim MSCI Europe in diesem Jahr durchbrochen worden. Denn dieser Index hat trotz einer absoluten und relativen Aufwertung bei den Ergebnissen je Aktie zuletzt im regionalen Vergleich mit den USA eine Underperformance erlebt.

Effektiv bewertet der Markt den aktuellen Ergebnisstrom in Europa schlechter, entweder weil er überwiegend mit dem Wechselkurs zusammenhängt (die Anleger neigen dazu, einen niedrigeren Multiplikator für wechselkursbedingte Gewinne zu zahlen, da diese einmalig sind) oder weil er glaubt, dass auf die heutigen Heraufstufungen morgen Herabstufungen folgen werden.

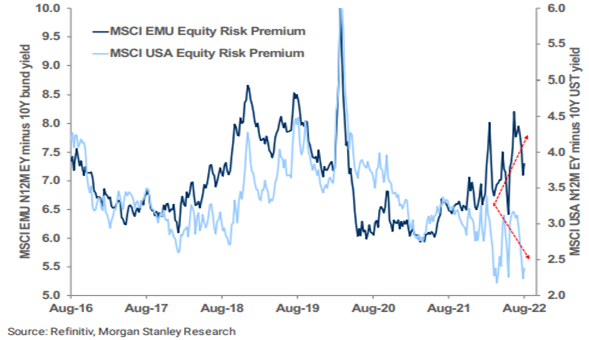

Oder der Markt hat beschlossen, aus nicht ergebnisbezogenen Gründen (z. B. erhöhte geopolitische Unsicherheit) eine höhere Risikoprämie auf europäische Vermögenswerte anzuwenden. Aus der nachfolgenden Abbildung geht hervor, dass in diesem Jahr eine Divergenz der Risikoprämie für Aktien zwischen der EWU und den USA zu beobachten war, die zunächst mit der Invasion Ende Februar begann und sich dann Mitte Juni, als die europäischen Gaspreise in die Höhe schnellten, endgültig verstärkte.

Entwicklung der Aktienrisikoprämien von MSCI EMU und MSCI USA Index im Vergleich

Europa ist im Vergleich zum ACWI-ex-US Index auf geschätzter KGV-Basis günstig, nicht aber beim Buchwert und der Dividendenrendite

In Wirklichkeit ist der Grund für die Divergenz zwischen der relativen Kurs- und Ergebnis je Aktie-Performance Europas aus der Sicht von Morgan Stanley höchstwahrscheinlich eine Mischung aus mehreren Faktoren.

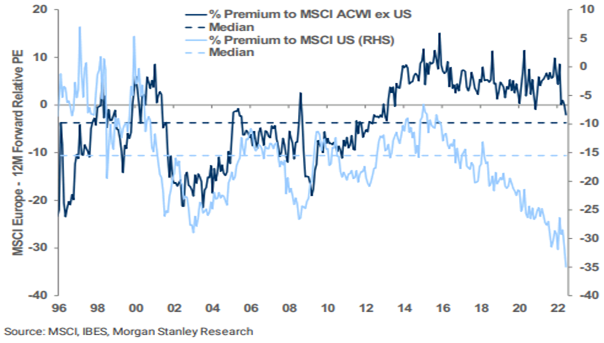

Unabhängig davon hat diese Situation den Angaben des US-Instituts zur Folge, dass europäische Aktien jetzt auf einem 30-Jahres-Tief im Vergleich zu globalen Aktien beim KGV basierend auf den Schätzungen für die nächsten zwölf Monate gehandelt werden. Zwar ist der Rekordabschlag gegenüber US-Aktien der Hauptgrund für diese Abwertung, aber es ist auch ein starker Rückgang des relativen Zwölfmonats-KGV des MSCI Europe Index gegenüber dem MSCI ACWI-ex-US Index (dieser umfasst große und mittelgroße Unternehmen aus 22 von 23 Ländern der entwickelten Märkte (ohne die USA)) im bisherigen Jahresverlauf zu beobachten, was zu einem Stand nahe an einem Zehnjahrestief führt.

Der MSCI Europe handelt beim Zwölfmonats-KGV nahe an einem Zehnjahres-Bewertungstief gegenüber dem ACWI-ex-US Index

Auch wenn der MSCI Europe im Vergleich zu seinen globalen Konkurrenten auf der Basis des KGV attraktiv bewertet erscheint, so zeigt ein breiterer Blick auf eine Vielzahl von Bewertungskennzahlen, dass europäische Aktien nicht besonders günstig sind:

- Die relative Bewertung Europas gegenüber dem ACWI-ex-US sieht dann weniger überzeugend aus, wenn man sich von den ergebnisbasierten Kennzahlen löst, wobei die Region weder beim Kurs-Buchwert-Verhältnis noch bei der Dividendenrendite günstig erscheint.

Bei einer Mischung aus geschätztem KGV, Kurs-Buchwert und Dividendenrendite sieht die relative Bewertung aber weniger überzeugend aus

- Die in diesem Jahr zu beobachtende Verringerung des KGV stimmt mit der Botschaft der Kreditmärkte überein - es scheint nicht so zu sein, als ob die Aktien übermäßig herabgestuft worden wären.

- Der Medianwert der Aktien in Europa liegt mit einem KGV von 12 über dem langfristigen Medianwert, im Gegensatz zur vergleichbaren Situation beim Leitindex.

- Positiv zu vermerken ist, dass europäische Aktien im Vergleich zu Staatsanleihen im langfristigen historischen Kontext immer noch sehr günstig sind, auch wenn Morgan Stanley feststellt, dass die Dividendenrendite des MSCI EMU zum ersten Mal seit 2011 nicht mehr über den Renditen von EUR IG-Krediten liegt.

Engie, Endesa, Inditex, Velia und EON bilden das Spitzenquintett in Sachen Bewertungsabschlägen

Im hausintern beobachteten Anlageuniversum jener Titel mit einer Marktkapitalisierung von mindestens 15 Mrd. USD hat Morgan Stanley aber 55 Einzelaktien aus der EU gefunden, die von den eigenen Analysten entweder mit "Übergewichten" und/oder "Gleichgewichten" bewertet werden und die im internationalen Vergleich als sehr günstig bewertet erscheinen. Um in der Liste berücksichtigt zu werden, war ein Bewertungsabschlag gegenüber der globalen Konkurrenz von mindestens 10 % die Voraussetzung.

An der Spitze der ermittelten Liste fallen die Bewertungsabschläge sogar sehr extrem aus. Bei den Top-5-Aktien beliefen sich diese am 05. September auf 79 % bis 90 %. Die Abschlagsangabe basiert dabei auf den absoluten KGV-Perzentilen (basierend auf den Ergebnisschätzungen für die nächsten zwölf Monate) gegenüber der historischen Zehnjahresspanne.

Konkret handelt es sich dabei um jene Titel:

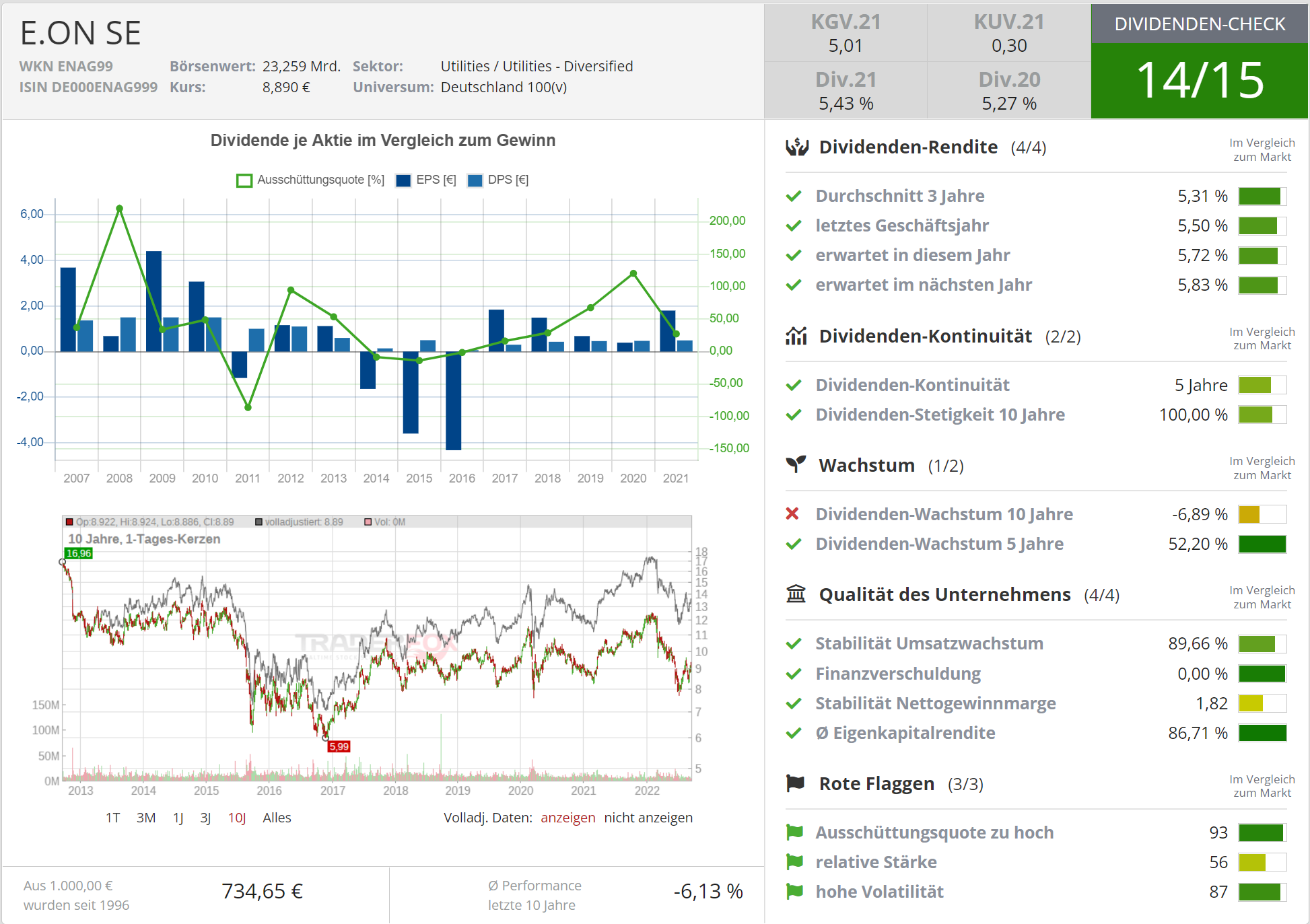

Platz 5: EON (ISIN: DE000ENAG999)

Der Bewertungsabschlag bei dem deutschen Versorger beträgt laut Morgan Stanley 79 %. Der Analystenkonsens sieht den Gewinn je Aktie von 2022 bei 0,92 Euro, woraus sich ein knapp einstelliges KGV ergibt. Hinzu kommt für 2022 eine geschätzte Dividendenrendite von gut 5,5 %.

Quelle: Dividenden-Check TraderFox

Platz 4: Veolia Environnement (ISIN: FR0000124141)

Der Bewertungsabschlag bei dem französischen Kontern mit Geschäftsschwerpunkten in den Bereichen Wasser/Abwasser, Abfallentsorgung und Energieversorgung beträgt laut Morgan Stanley 84 %. Der Analystenkonsens sieht den Gewinn je Aktie für 2023 bei 1,49 Euro, woraus sich ein geschätztes KGV von 15,75 ergibt. Hinzu kommt für 2022/23 geschätzte Dividendenrendite von gut 4,71 %.

Quelle: Dividenden-Check TraderFox

Platz 3: Inditex (ISIN: ES0148396007)

Der Bewertungsabschlag bei dem spanischen Textilunternehmen beträgt laut Morgan Stanley 84 %. Der Analystenkonsens sieht den Gewinn je Aktie für 2022/23 (31.01.) bei 1,24 Euro, woraus sich ein geschätztes KGV von 17,5 ergibt. Hinzu kommt für 2023 geschätzte Dividendenrendite von 5,17 %.

Platz 2: Endesa (ISIN: ES0130670112)

Der Bewertungsabschlag bei dem spanischen Versorger beträgt laut Morgan Stanley 88 %. Der Analystenkonsens sieht den Gewinn je Aktie für 2023 bei 1,67 Euro, woraus sich ein geschätztes KGV von 10,4 ergibt. Hinzu kommt für 2023 eine geschätzte Dividendenrendite von 6,81 %.

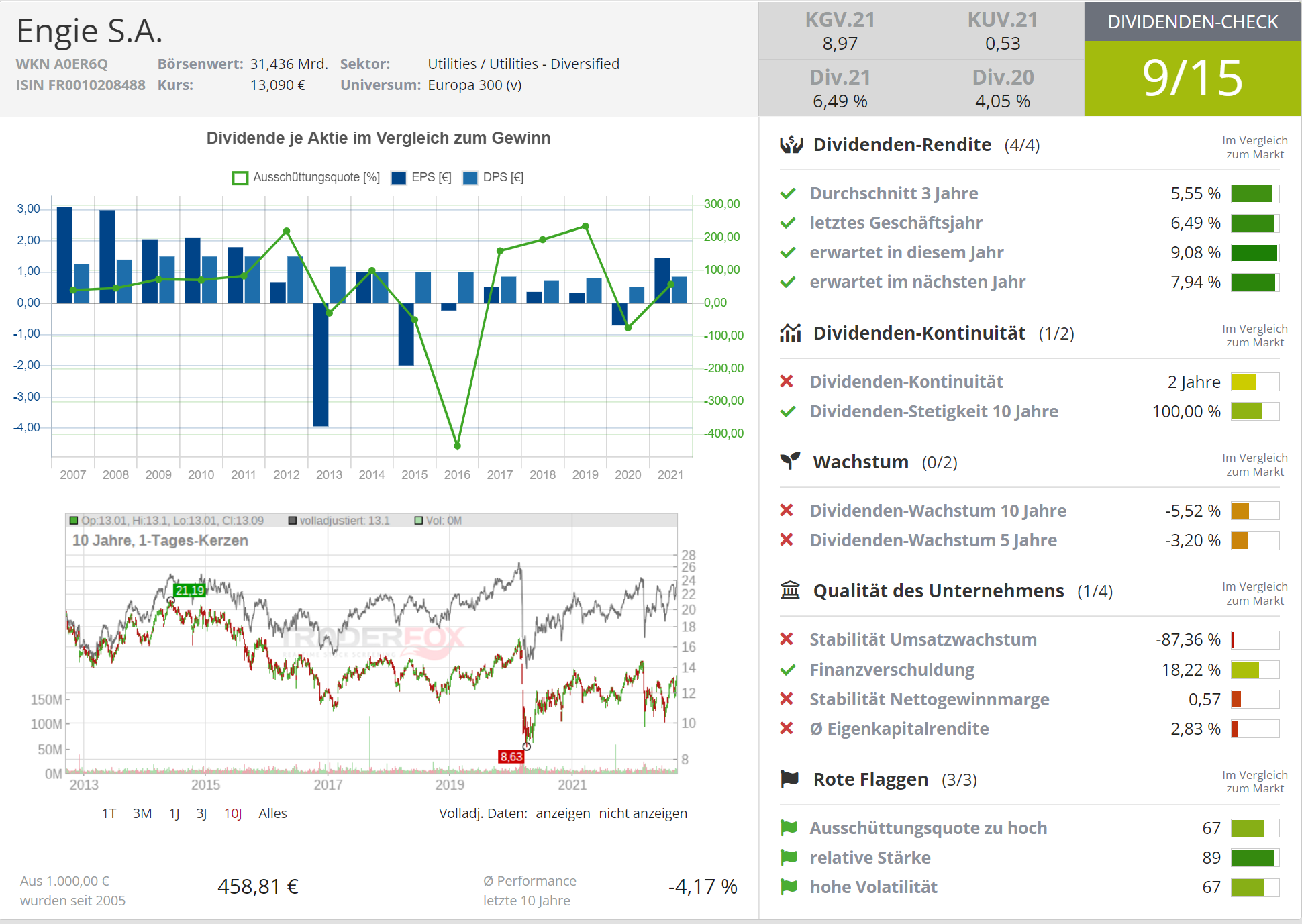

Platz 1: Engie (ISIN: FR0010208488)

Der Bewertungsabschlag bei dem französischen Spezialisten für Wasser- und Abfallwirtschaft sowie die Abfallentsorgung beträgt laut Morgan Stanley 90 %. Der Analystenkonsens sieht den Gewinn je Aktie für 2023 bei 1,85 Euro, woraus sich ein geschätztes KGV von sieben ergibt. Hinzu kommt für 2023 eine geschätzte Dividendenrendite von 8,68 %.

Download-Link zum S&P500-Börsenposter von TraderFox

Download-Link zum S&P500-Börsenposter von TraderFox